1. Tin tức làm thị trường biến động

Nếu bạn giao dịch bằng những phân tích kĩ thuật thì quả thật là chưa đủ. Bạn cần phải biết thêm rằng điều gì làm thị trường dịch chuyển?

Đằng sau những đường xu hướng, đỉnh, đáy, nến… còn có một thị trường đứng đằng sau sự chuyển động nữa đó chính là tin tức.

Để hiểu được tầm quan trọng của tin tức, hãy cùng tưởng tượng ra một kịch bản như thế này (hoàn toàn hư cấu nhé). Trên bản tin tức buổi tối bạn hay xem đưa tin công ty phần mềm mà bạn có cổ phiếu nhiều nhất vừa tuyên bố phá sản.

Điều đầu tiên bạn nghĩ là gì? Nhận thức của bạn khi nghĩ về công ty này thay đổi như thế nào? Bạn nghĩ rằng nhận thức của những người khác về công ty này thay đổi như thế nào?

Rõ ràng là ngay lập tức bạn sẽ bán tháo cổ phiếu của mình. Có lẽ là tất cả ai đang có cổ phiếu của công ty phần mềm này cũng sẽ làm như bạn.

Thực tế là tin tức ảnh hưởng đến cách chúng ta nhận thức rồi sau đó hành động quyết định giao dịch của bạn. Tóm lại, nhận thức có ảnh hưởng tới hành động.

Tuy nhiên, một sự khác biệt rõ rệt với cách tin tức được xử lý trong thị trường chứng khoán và thị trường ngoại hối.

Hãy trở lại với ví dụ của chúng tôi ở trên và sửa lại một chút như thế này: hãy tưởng tượng bạn đã biết được công ty đó sẽ phá sản trước một ngày trước khi nó được đăng trên các kênh tin tức.

Còn chờ gì nữa? Đương nhiên bạn sẽ bán tất cả cổ phiếu của mình, kết quả là bạn kiếm được nhiều tiền hơn tất cả những ai đến buổi tối mới nghe tin.

Nghe có vẻ tốt cho bạn nhỉ? Thật không may vì những mẹo kiểu này được gọi là GIAO DỊCH NỘI GIÁN. Nó sẽ tống bạn vào tù.

Trong thị trường chứng khoán, khi bạn nghe tin tức trước mọi người khác là bất hợp pháp. Trong thị trường ngoại hối, nó được gọi là CÔNG BẰNG!

Bạn nghe được tin tức càng sớm thì càng tốt cho giao dịch của bạn. Và tất nhiên là không có gì bất hợp pháp ở đây cả.

Nhà đầu cơ lớn, đầu cơ nhỏ hay giao dịch tránh rủi ro tất cả đều phải phụ thuộc vào những tin tức tương tự để làm cho di chuyển thị trường bởi vì nếu không có bất kỳ tin tức, thị trường rất khó để di chuyển.

Những tin tức là rất quan trọng đối với thị trường ngoại hối bởi vì tin tức làm thị trường di chuyển. Bất kể kỹ thuật phân tích, tin tức là nhiên liệu giữ thị trường ngoại hối dịch chuyển!

2. Hãy cẩn thận khi giao dịch theo tin tức?

Câu trả lời đơn giản “Để kiếm thêm nhiều tiền”!

Như chúng ta đã biết trong phần trước, tin tức rất quan trọng đối với thị trường ngoại hối vì nó có tiềm năng khiến thị trường biến động!

Khi có tin tức mới, đặc biệt là những tin quan trọng mà tất cả mọi người đang theo dõi, bạn hoàn toàn có thể mong chờ những biến động lớn. Là một nhà kinh doanh ngoại hối, bạn phải luôn đứng ở phía tiềm năng của thị trường, nhưng thực tế bạn biết thị trường rất có thể sẽ biến động như thế nào nên giao dịch theo tin tức là một việc đáng giá mà bạn nên làm.

3. Nguy hiểm của việc giao dịch theo tin tức

Với bất cứ chiến lược giao dịch nào cũng tiềm ẩn những nguy hiểm mà bạn nên cẩn thận. Những nguy hiểm đó là:

Vì thị trường ngoại hối rất dễ biến động trong suốt thời gian công bố tin tức, nhiều nhà cái dãn chênh lệch giá mua/bán trong suốt thời gian này. Điều này khiến chi phí giao dịch tăng và có thể gây bất lợi cho bạn.

Bạn cũng có thể bị “khóa”, nghĩa là giao dịch của bạn có thể được thực hiện vào đúng thời điểm nhưng không được hiển thị trong tài khoản giao dịch của bạn trong vài phút. Điều này cực kỳ không tốt vì bạn sẽ không thể thực hiện sự điều chỉnh nào nếu biến động thị trường gây bất lợi cho bạn.

Hãy tưởng tượng xem lệnh của bạn không được thực hiện, vì vậy bạn cứ cố gắng nhảy vào thị trường bằng cách bấm nút liên tục … sau đó bạn nhận ra rằng lệnh ban đầu đã được kích hoạt! Bạn sẽ phải nhận rủi ro gấp đôi!

Bạn cũng có thể gặp TRƯỢT GIÁ ĐẶT LỆNH.

Trượt giá đặt lệnh xảy ra khi bạn muốn mua/bán ở một mức giá nhất định, nhưng do sự biến động mạnh trong suốt thời gian công bố tin tức, khi khớp lại là giá khác xa với giá ban đầu.

Dao động lớn của thị trường gây ra bởi tin tức thường không di chuyển theo một hướng. Thông thường thị trường di chuyển theo một hướng, rồi lại biến động theo một hướng khác. Để tìm ra hướng đi đúng của thị trường đôi khi rất nhức đầu!

Mặc dù mang lại lợi nhuận, giao dịch theo tin tức không hề dễ dàng. Việc này đòi hỏi thực hành, thực hành và thực hành liên tục và không ngừng nghỉ.

Quan trọng nhất, bạn luôn phải có một kế hoạch dự phòng. Trong những bài sau, chúng tôi sẽ cung cấp cho bạn một số lời khuyên về giao dịch theo tin tức.

4. Những loại báo cáo nào bạn nên giao dịch

Trước khi chúng ta kế hoạch giao dịch dựa trên các sự kiện tin tức thì trước hết chúng ta nên lọc ra những tin tức nào đáng để giao dịch.

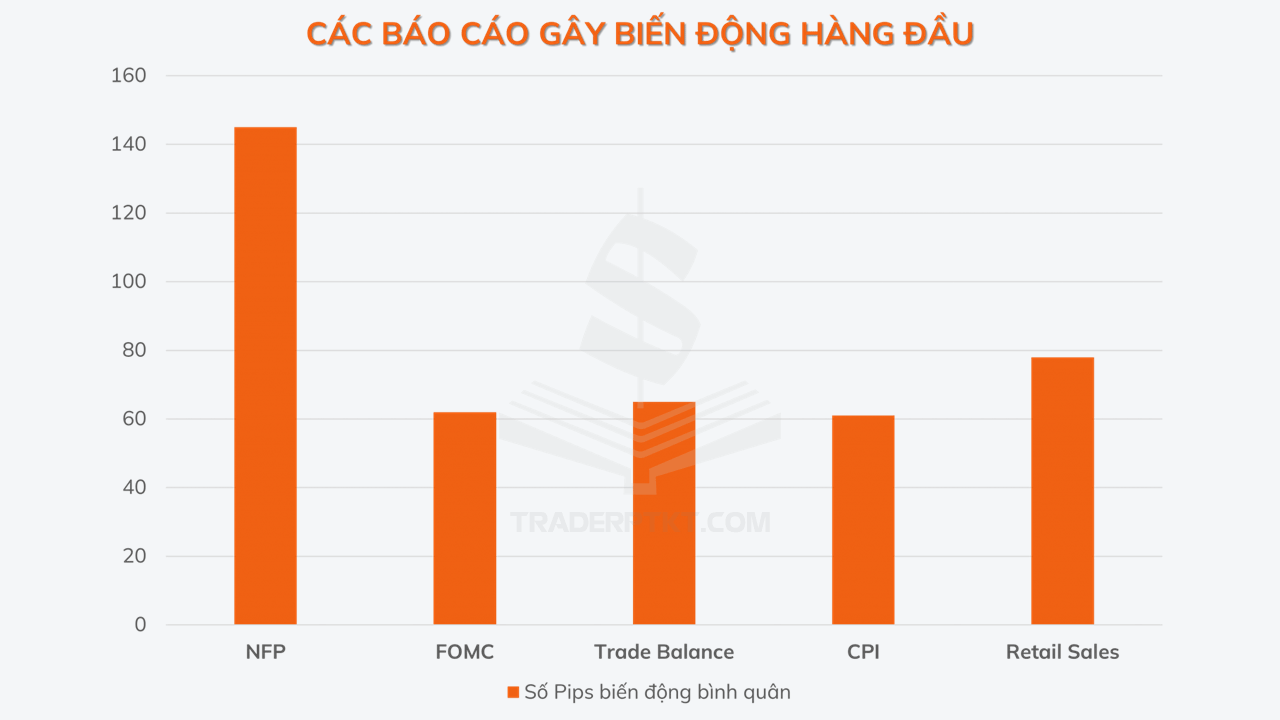

Thị trường phản ứng với hầu hết các thông tin kinh tế từ các nước khác nhau nhưng biến động lớn nhất và tin tức được xem nhiều nhất thường đến từ Mỹ. Vì vậy chúng ta hãy xem biểu đồ vài chỉ số quan trọng cần theo dõi nhất dưới đây:

Ngoài các báo cáo lạm phát và các cuộc đàm phán, nói chuyện của ngân hàng trung ương, bạn cũng nên chú ý đến các tin tức địa lý-chính trị như chiến tranh, thiên tai, bất ổn chính trị và các cuộc bầu cử. Mặc dù có thể không có tác động lớn như những tin tức khác, nhưng nó vẫn đáng để chú ý.

Ngoài ra, luôn theo dõi di chuyển trong thị trường chứng khoán. Có những lúc sự thay đổi trong thị trường chứng khoán sẽ là tiền thân của những động thái quan trọng trong thị trường ngoại hối.

Bây giờ chúng ta đã biết được sự kiện tin tức nào làm cho thị trường di chuyển nhiều nhất, bước tiếp theo của chúng tôi là xác định các cặp tiền tệ có giá trị giao dịch. Bởi vì tin tức có thể mang lại biến động trong thị trường ngoại hối (nhiều cơ hội giao dịch hơn). Đây là điều rất quan trọng nếu bạn giao dịch các cặp tiền tệ có tính thanh khoản cao.

Một cặp tiền tệ thanh khoản cao sẽ cho chúng ta một sự bảo đảm những lệnh của chúng ta sẽ được thực hiện suôn sẻ và không có bất kỳ “trục trặc” nào.

- EUR/USD

- GBP/USD

- USD/JPY

- USD/CHF

- USD/CAD

- AUD/USD

Bạn có thấy điều gì đáng chú ý ở đây không? Đây toàn là các cặp tiền tệ lớn!

Nhớ rằng chính vì nó có tính thanh khoản tốt nhất nên những cặp tiền này thường có spread rất nhỏ.

Bây giờ chúng ta đã biết được sự kiện tin tức và các cặp tiền tệ trong thị trường, ở bài tiếp theo chúng ta hãy xem xét một số phương pháp tiếp cận để giao dịch tin tức.

5. Hai cách để giao dịch khi có tin tức

Có 2 cách chính để giao dịch khi có tin tức:

- Có định hướng cụ thể.

- Không có định hướng cụ thể (Chiến lược nước đôi)

Có định hướng cụ thể

Có định hướng cụ thể nghĩa là bạn mong đợi thị trường di chuyển theo một hướng nhất định khi có tin tức được phát hành. Rồi bạn sẽ tìm kiếm cơ hội giao dịch theo hướng mà bạn nghĩ đó.

Sự nhất trí và con số thực tế

Vài ngày hoặc có thể cả tuần trước khi báo cáo tin tức được đưa ra, sẽ có những phân tích ngoài luồng dự báo về những số liệu gì sẽ được đưa ra. Tất nhiên những số liệu này sẽ khác nhau giữa các nhà phân tích khác nhau, nhưng nói chung sẽ có một số liệu được số đông mọi người ủng hộ. Con số này được gọi là sự nhất trí.

Khi bản tin được chính thức phát hành, số liệu này được gọi là con số thực tế.

Mua dựa vào tin đồn, bán dựa trên tin tức

Đây là một cụm từ phổ biến được sử dụng trong thị trường ngoại hối vì khi một báo cáo tin tức được công bố thì sự dịch chuyển của thị trường có vẻ không phù hợp với những gì báo cáo đã nêu ra.

Ví dụ, tỷ lệ thất nghiệp của Mỹ dự kiến sẽ tăng. Hãy tưởng tượng rằng tháng trước tỷ lệ thất nghiệp ở mức 8,8% và sự nhất trí cho báo cáo sắp tới đây là 9,0%. Với sự đồng thuận ở 9,0%, có nghĩa là tất cả các tay chơi lớn trên thị trường đang dự đoán nền kinh tế Mỹ suy giảm, và kết quả là, đồng USD yếu đi.

Vì vậy, với dự đoán này, những người giao dịch lớn sẽ không đợi cho đến khi báo cáo được thực sự phát hành để bắt đầu hành động. Họ sẽ đi trước và bắt đầu bán ra đô la của họ cho các đồng tiền khác trước khi số liệu thực tế được phát hành.

Bây giờ hãy giả dụ rằng tỷ lệ thất nghiệp thực tế được phát hành và như mong đợi, nó là 9,0% thật.

Rồi những nhà giao dịch nhỏ họ thấy điều này và nghĩ rằng “Được rồi, đây là tin xấu đối với Mỹ. Đây là thời gian bán đồng đô la!”.

Tuy nhiên, khi bạn mới bắt đầu bán đồng đô la, bạn sẽ thấy rằng thị trường không chính xác di chuyển theo hướng mà bạn đã nghĩ. Nó thực sự di chuyển lên! Cái quái gì! Tại saooooo??

Đây chính xác là là những gì mà những nhà đầu tư lớn đã làm họ bán khi mới chỉ nghe tin đồn rồi khi báo cáo tin tức xuất hiện thì họ đã có thể được dùng lợi nhuận kiếm được để giao dịch theo tin tức.

Bây giờ chúng ta hãy xem lại ví dụ này, hãy tưởng tượng rằng các báo cáo thực tế phát hành tỷ lệ thất nghiệp là 8,0%. Nhưng nhà giao dịch đã nghĩ rằng tỷ lệ thất nghiệp sẽ tăng lên 9,0% do sự nhất trí, nhưng thay vì đi theo hướng họ nhất trí thì báo cáo lại cho thấy tỷ lệ thất nghiệp thực sự giảm, cho thấy khả năng mạnh lên của đồng USD

Sau đó những gì bạn sẽ thấy trên biểu đồ là một cuộc biểu tình đồng USD rất lớn trên diện rộng vì những nhà giao dịch lớn không mong đợi điều này xảy ra. Bây giờ báo cáo đã được phát hành, và nói một cái gì đó hoàn toàn khác với những gì họ đã dự đoán, và họ sẽ làm tất cả để cố gắng để điều chỉnh số lượng lệnh của họ càng nhanh càng tốt.

Điều tương tự cũng sẽ xảy ra nếu các báo cáo thực tế phát hành tỷ lệ thất nghiệp 10,0%.

Sự khác biệt duy nhất là nó sẽ giảm giá giống như một tảng đá đang rơi!

Kể từ khi được sự nhất trí của thị trường là 9,0% nhưng thực tế báo cáo cho thấy tỷ lệ thất nghiệp lớn hơn 10.0%, nhà giao dịch sẽ bán ra nhiều đô la của họ hơn, vì thị trường lao động Mỹ có vẻ yếu hơn rất nhiều hơn so với khi dự báo lần đầu tiên được phát hành.

Điều quan trọng là theo dõi sự đồng thuận của thị trường và số liệu thực tế, bạn sẽ có thể nắm bắt được sự di chuyển và di chuyển theo hướng nào của thị trường.

Không có định hướng cụ thể (nước đôi)

Một chiến lược giao dịch dựa trên tin tức phổ biến hơn đó là giao dịch không có định hướng cụ thể. Phương pháp này không quan tâm tơi việc định hướng xem thị trường đi hướng nào mà đơn giản là khi một tin tức lớn được tung ra thì thị trường sẽ có di chuyển lớn và khi đó những nhà giao dịch kiểu này sẽ chớp thời cơ ngay lập tức.

Nghĩa là họ giao dịch theo xu hướng thị trường lên thì mua, xuống thì bán. Bạn phải có kế hoạch lúc nào thì vào thị trường. Bạn không có bất kỳ một sự định hướng là giá lên hay giá xuống. Vì vậy phương pháp này có tên là không định hướng.

6. Làm thế nào để giao dịch theo tin tức tốt?

Hãy lấy lại ví dụ về báo cáo tỷ lệ thất nghiệp của Mỹ. Trước đó, chúng ta đã đưa ra ví dụ về những gì có thể xảy ra nếu báo cáo đúng kỳ vọng, hoặc tốt hơn một chút. Bây giờ hãy tưởng tượng rằng tỉ lệ thất nghiệp đã giảm.

Như vậy có ảnh hưởng gì tới đồng USD? Một điều có thể xảy ra là đồng USD giảm giá chăng? Cái gì??!!!! Không phải là đồng USD phải tăng nếu tỷ lệ thất nghiệp đang giảm hay sao?!

Tất nhiên sẽ có một vài lý do tại sao đồng USD vẫn có thể giảm mặc dù có nhiều người có công ăn việc làm hơn.

Lý do đầu tiên có thể là xét về dài hạn và xu hướng chung của nền kinh tế Mỹ vẫn đang trong xu hướng đi xuống. Hãy nhớ rằng vẫn còn một số yếu tố cơ bản quan trọng mà ta đã nói ở bài trước có ảnh hưởng tới sự mạnh, yếu của nền kinh tế. Mặc dù tỷ lệ thất nghiệp giảm xuống, những có thể nó vẫn không phải là một chất xúc tác đủ mạnh để cho các nhà giao dịch lớn bắt đầu thay đổi nhận thức của họ về đồng USD.

Lý do thứ hai có thể là lý do chính cho sự sụt giảm tỷ lệ thất nghiệp. Có lẽ đó là ngay sau Lễ Tạ Ơn trong thời gian cao điểm nghỉ lễ. Trong thời gian này, nhiều công ty thường thuê lao động thời vụ để theo kịp với dòng người mua sắm Giáng sinh. Tăng việc làm này có thể gây ra sự sụt giảm trong ngắn hạn về tỷ lệ thất nghiệp, nhưng nó không phải biểu hiện của triển vọng dài hạn của nền kinh tế Mỹ.

Một cách tốt hơn để có được một thước đo chính xác hơn về tình hình thất nghiệp sẽ được nhìn vào số lượng so với năm ngoái và so sánh với năm nay. Điều này sẽ cho phép bạn xem thị trường việc làm thực sự được cải thiện hay không.

7. Bình tĩnh trước khi ra quyết định

Điều quan trọng cần nhớ là luôn luôn lùi lại một bước và bình tĩnh nhìn vào bức tranh tổng thể trước khi đưa ra quyết định nhanh chóng.

Bây giờ bạn có thông tin đó trong đầu của bạn, đó là thời gian để xem làm thế nào chúng ta có thể trao đổi tin tức với một định hướng cụ thể.

Tiếp tục với ví dụ tỉ lệ thất nghiệp, giả sử sự nhất trí tỉ lệ thất nghiệp trước khi báo cáo được công bố là 8%. Điều đầu tiên bạn phải làm trước khi báo cáo được công bố là hãy nhìn vào xu hướng của tỷ lệ thất nghiệp nhiều tháng trước để xem nó đã tăng hay giảm. Bằng cách nhìn vào những gì đã xảy ra trong quá khứ, bạn có thể chuẩn bị cho mình những gì có thể xảy ra trong tương lai.

Hãy tưởng tượng rằng tỷ lệ thất nghiệp đã tăng lên đều đặn. Sáu tháng trước đó là 1% và tháng trước là 3%. Bây giờ bạn có thể tin tưởng rằng công việc đang giảm và khả năng tốt là tỷ lệ thất nghiệp sẽ tiếp tục tăng.

Vì vậy bạn đang mong đợi tỷ lệ thất nghiệp tăng lên, bây giờ bạn có thể bắt đầu chuẩn bị để bán đồng USD. Đây là định hướng cụ thể của bạn. Đặc biệt, bạn cảm thấy như bạn có thể bán cặp USD / JPY và kiếm được lời.

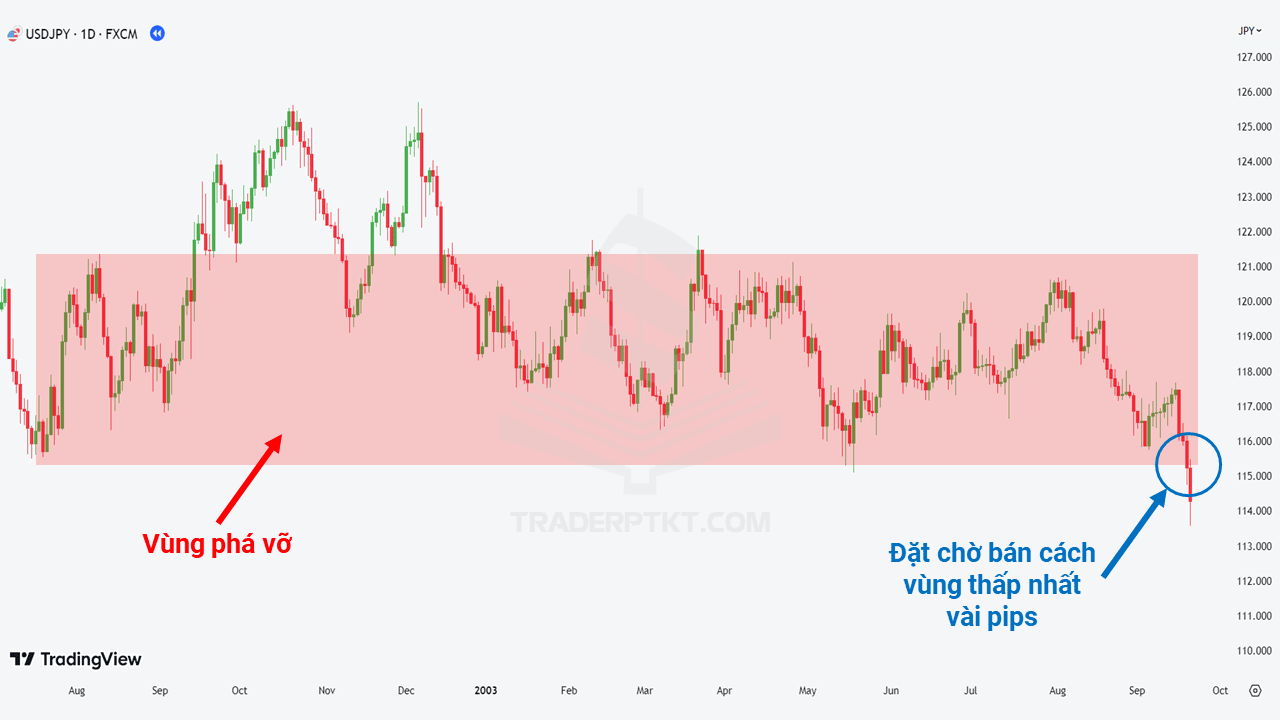

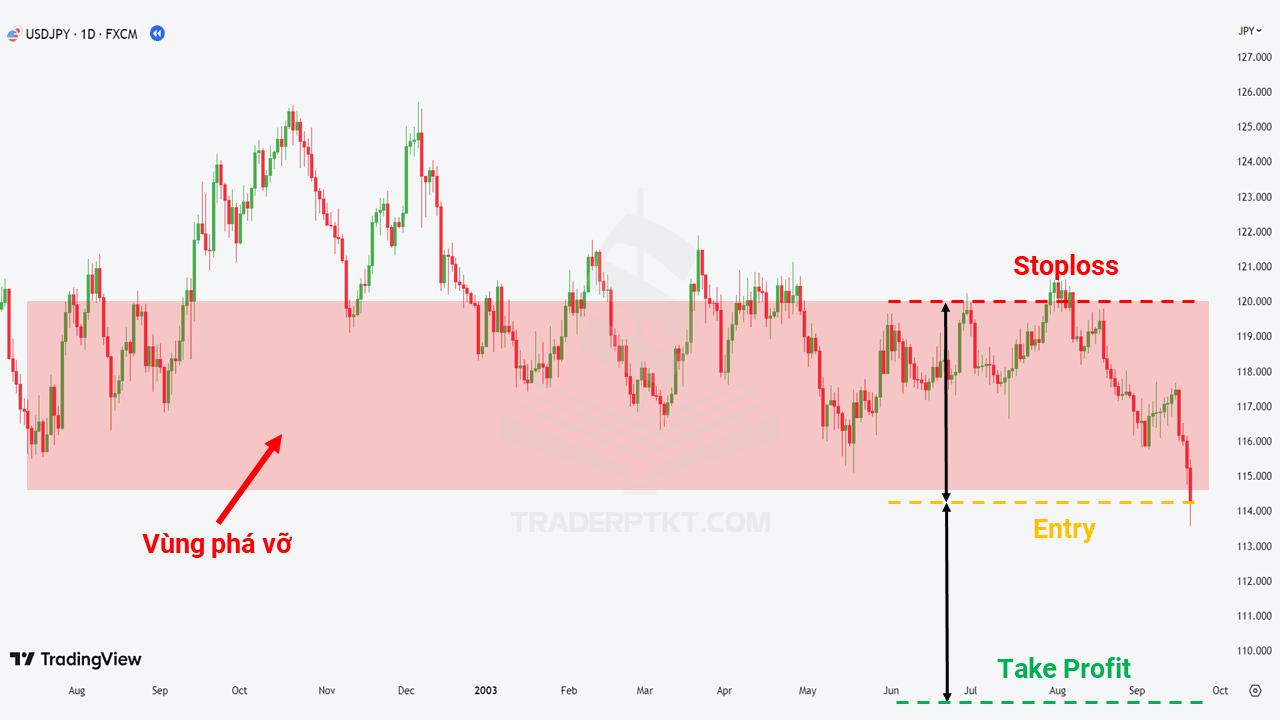

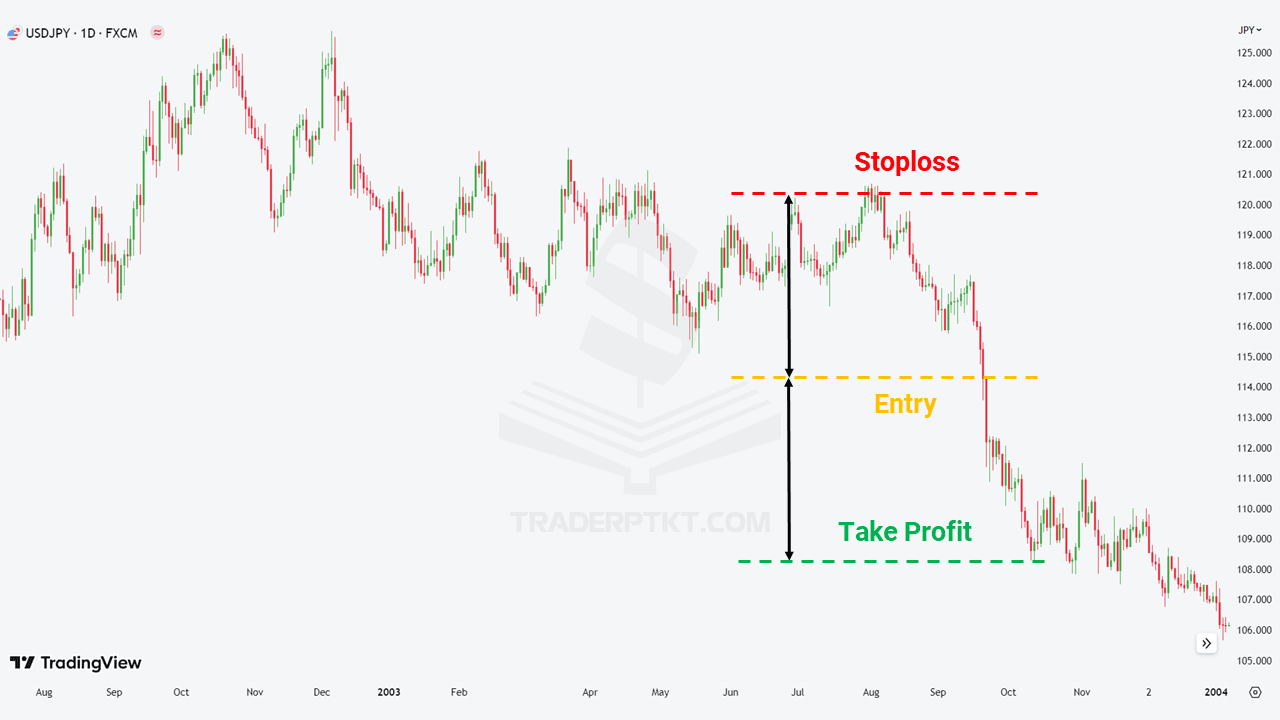

Ngay trước khi tỷ lệ thất nghiệp sắp được công bố, bạn có thể nhìn vào biểu đồ diễn biến giá USD / JPY ít nhất 20 phút trước khi thông tin ra và bạn sẽ tìm thấy một loạt các xu hướng. Lưu ý vào các đỉnh cao và thấp xuất hiện. Rất có thể giá sẽ phá ngưỡng hỗ trợ và kháng cự.

Vì bạn có một định hướng cụ thể là đồng USD sẽ giảm (định hướng của riêng bạn), bạn sẽ phải đặc biệt chú ý đến ngưỡng hộ trợ và dưới ngưỡng đó một vài pips.

Và đặt chốt lỗ tại ngưỡng kháng cự.

Một trong hai điều dưới đây có thể xảy ra:

- Nếu tỷ lệ thất nghiệp giảm sau đó đồng đô la có thể tăng lên. Điều này sẽ gây USD / JPY tăng và giao dịch của bạn rất có thể sẽ không tốt. Lệnh bạn đặt sẵn sẽ không được kích hoạt.

- Nếu các thông tin y như bạn mong đợi và tỷ lệ thất nghiệp tăng, đồng USD có thể giảm xuống (giả sử toàn bộ triển vọng cơ bản trên đồng USD là giảm).

Điều này là tốt cho bạn bởi vì bạn đã thiết lập một giao dịch bán trên đồng USD. Việc của bạn là chờ cho giao dịch của bạn được kích hoạt.

Sau khi giao dịch của bạn được kích hoạt bạn chỉ cần “gom hàng” càng được nhiều pips càng tốt. Booyeah!

Chìa khóa để có một sự định hướng cụ thể trước giờ công bố tin là bạn thực sự phải hiểu được khái niệm đằng sau các báo cáo tin tức mà bạn có kế hoạch giao dịch.

8. Tổng kết về giao dịch với tin tức

Bây giờ bạn đã biết làm thế nào để giao dịch khi công bố tin tức! Chỉ cần giữ những điều này trong tâm trí khi giao dịch: Khi bạn chọn giao dịch theo một hướng nhất định (directional bias), thì bạn đang mong đợi giá di chuyển theo một hướng đó, và bạn đã đặt sẵn giao dịch theo hướng bạn nghĩ rồi.

- Giao dịch theo một hướng nhất định thì bạn cần phải hiểu rõ nguyên nhân bên dưới khiến thị trường sẽ đi theo hướng nào đó khi tin tức được đưa ra.

- Khi bạn giao dịch theo cả hai hướng (non-directional bias) thì bạn không cần quan tâm thị trường lên hay xuống, chỉ cần thị trường di chuyển. Giao dịch hai hướng như vậy gọi là giao dịch nước đôi (Straddle trades).

Đó là 3 điều nên nhớ … Có thực sự dễ dàng???

RÕ RÀNG LÀ KHÔNG!!!!!!!

Bạn sẽ phải thực hành và giao dịch nhiều tin tức khác nhau trước khi bạn có được cảm giác về việc các báo cáo tin tức sẽ làm biến động thị trường, làm thế nào nhiều bất ngờ là cần thiết để cho thị trường di chuyển, và tin tức nào nên tránh giao dịch.

Giống như trong bất kỳ phương thức giao dịch khác, thành công của bạn phụ thuộc vào sự chuẩn bị của bạn.

Điều này sẽ mất thời gian và phải thực hành và nghiên cứu các chỉ số kinh tế để hiểu tại sao chúng lại quan trọng.

Hãy nhớ rằng, không có gì có giá trị đến dễ dàng, do đó, gắn bó với nó và bạn sẽ thấy rằng giao dịch những tin tức sẽ rất bổ ích một khi bạn nắm được nó rõ ràng.

Giao dịch theo chênh lệch lãi suất

1. Giao dịch chênh lệch lãi suất (carry trade) là gì?

Bạn có biết có một hệ thống giao dịch có thể kiếm tiền nếu giá đứng yên không nhúc nhích trong thời gian dài?

Xin trả lời là Có và nó là một trong những cách kiếm tiền phổ biến nhất và xấu xa nhất trong vũ trụ tài chính!

Nó được gọi là giao dịch ăn chênh lệch lãi suất (carry trade)

2. Vậy giao dịch chênh lệch lãi suất là gì?

Giao dịch chênh lệch lãi suất liên quan đến việc vay mượn hoặc bán một công cụ (sản phẩm) tài chính với lãi suất thấp, sau đó sử dụng nó để mua một công cụ tài chính với lãi suất cao hơn.

Trong khi bạn đang trả tiền lãi suất thấp trên các công cụ tài chính bạn vay / bán, bạn đang thu lãi cao hơn trên các công cụ tài chính mà bạn mua. Như vậy lợi nhuận của bạn là số tiền bạn thu thập từ chênh lệch lãi suất.

Ví dụ: Giả sử bạn đi đến một ngân hàng và mượn 10.000 USD. Phí cho vay là 1% của $ 10,000 mỗi năm.

Với số tiền vay mượn, bạn quay lại và mua một trái phiếu $ 10,000 mà trả 5% một năm. Lợi nhuận của bạn ở đâu ra?

Bạn đã nhận ra rồi đúng không! Đó là 4% một năm! Sự sai biệt giữa các mức lãi suất!

Bây giờ có lẽ bạn đang nghĩ, “Nghe có vẻ không thú vị hoặc không thơm ngon như lướt sóng trên thị trường.”

Tuy nhiên, khi bạn áp dụng nó vào thị trường ngoại hối giao ngay, với đòn bẩy cao và các khoản thanh toán lãi suất hàng ngày, ngồi lại và xem tài khoản của bạn tăng hàng ngày đi, có thể kiếm được khá đấy!

Để cung cấp cho bạn một ý tưởng, mức chênh lãi suất 3% có thể trở thành 60% lãi suất hàng năm nếu sử dụng mức đòn bẩy là 20 lần đấy (1:20)

Trong phần này, chúng ta sẽ thảo luận về việc làm thế nào để giao dịch chênh lệch lãi suất, khi nào nên dùng, và khi nào không nên dùng.

3. Thế nào là giao dịch ăn chênh lệch lãi suất cho 1 cặp tiền tệ

Trong thị trường ngoại hối, tiền tệ được giao dịch theo cặp (ví dụ, nếu bạn mua USD / CHF, bạn đang thực sự mua đồng đô la Mỹ và bán franc Thụy Sĩ cùng một lúc).

Cũng giống như ví dụ ở trên, bạn trả lãi cho sản phẩm tiền bạn bán (CHF) và thu lãi trên sản phẩm tiền bạn mua (USD)

Điều làm cho giao dịch chênh lệch lãi suất đặc biệt trong thị trường ngoại hối là việc thanh toán lãi suất xảy ra mỗi ngày giao dịch, dựa trên lệnh của bạn. Về mặt kỹ thuật, tất cả các lệnh sẽ được đóng cửa vào cuối ngày trên thị trường ngoại hối. Bạn chỉ cần giữ vững ở một lệnh đến ngày hôm sau.

Công ty môi giới đóng và mở lại lệnh của bạn, và sau đó họ ghi nợ / tín dụng của bạn chênh lệch lãi suất qua đêm giữa hai đồng tiền. Đây là chi phí “thực” (còn được gọi là “lãi suất qua đêm”) của một lệnh để ngày hôm sau.

Mức đòn bẩy mà các công ty môi giới cung cấp trên thị trường giúp cho việc giao dịch ăn chênh lệch lãi suất (Carry trade) là rất phổ biến trong forex. Hầu hết các giao dịch ngoại hối dựa vào ký quỹ (margin), có nghĩa là bạn chỉ cần bỏ ra một số lượng nhỏ và công ty môi giới sẽ cung cấp phần còn lại. Nhiều công ty môi giới yêu cầu chỉ là 1% hoặc 2% ký quỹ thôi. Quá ngon, đúng không?!

Chúng ta hãy nhìn vào một ví dụ tổng quát để biết như thế nào mà việc này có thể xảy ra được.

Trong ví dụ này chúng ta sẽ có một nhân vật là Joe người mới chơi ngoại hối.

Đó là sinh nhật của Joe và ông bà của Joe, là người ngọt ngào và hào phóng họ, cho anh ta 10.000 USD. Quá đã!!!

Thay vì đi ra ngoài và tiêu xài món quà sinh nhật của mình vào các trò chơi video và poster của ngôi sao nhạc pop bong bóng kẹo cao su, anh quyết định đi gửi tiết kiệm trong một ngày mưa. Joe đi vào các ngân hàng địa phương để mở một tài khoản tiết kiệm và quản lý ngân hàng nói với anh, “Joe, tài khoản tiết kiệm của bạn sẽ được trả 1% một năm trên số dư tài khoản của bạn. Tuyệt vời, phải không?”

Joe dừng lại và nghĩ thầm: “1%, tôi có $ 10,000 vậy sẽ kiếm được 100 đô la trong một năm.”

“Mẹ khiếp, ít vậy sao!”

Joe, là chàng trai thông minh, đã được nghiên cứu về ngoại hối và biết một cách tốt hơn để đầu tư tiền của mình.

Vì vậy, Joe đáp ứng các giám đốc ngân hàng “Cảm ơn ngài, nhưng tôi nghĩ rằng tôi sẽ đầu tư tiền của tôi ở một nơi khác.”

Joe đã có một sự hiểu biết khá tốt về cách thức giao dịch ngoại hối hoạt động. Joe mở ra một tài khoản thực, tiền gửi món quà sinh nhật $ 10,000 của mình, và đặt kế hoạch của mình thành hành động.

Joe tìm thấy một cặp tiền tệ có lãi suất khác biệt là 5% một năm và anh mua $ 100,000 giá trị của cặp đó. Môi giới của anh chỉ yêu cầu ký quỹ 1%, họ nắm giữ tiền ký quỹ là $ 1,000 (đòn bẩy 100: 1). Vì vậy, Joe bây giờ kiểm soát $ 100,000 giá trị của một cặp tiền tệ được nhận 5% một năm lãi suất.

Điều gì sẽ xảy ra với tài khoản của Joe nếu anh ta không làm gì trong một năm?

Vâng, đây là 3 khả năng. Chúng ta hãy nhìn vào:

- Cặp tiền tệ mất giá trị: Cặp ngoại tệ Joe mua giảm nhanh chóng về giá trị. Tài khoản nhanh chóng giảm đến cuối cùng vị trí này được đóng lại và tất cả những gì còn lại trong tài khoản là lợi nhuận – $

- Cặp tiền tệ này kết thúc theo tỷ giá tương tự vào cuối năm nay. Trong trường hợp này, Joe đã không đạt được hay mất bất kỳ giá trị nào, nhưng ông đã thu thập lãi suất 5% vào vị trí $ 100,000. Điều đó có nghĩa chỉ tính riêng lãi một mình Joe được $ 5,000 tiền ra khỏi tài khoản $ 10,000 của mình. Đó là tăng 50%! Quá ngọt ngào!

- Cặp tiền tệ ở vị trí tăng: Cặp của Joe bắn lên như một tên lửa! Vì vậy, không chỉ làm cho Joe thu thập ít nhất $ 5,000 lãi suất cho vị trí của mình, nhưng ông cũng mang về nhà thêm lợi nhuận từ việc tiền tệ tăng nữa! Đó sẽ là một món quà đẹp cho mình trong ngày sinh nhật tiếp theo của Joe!

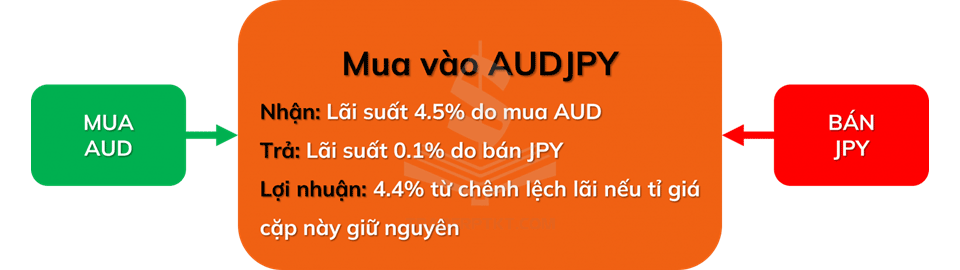

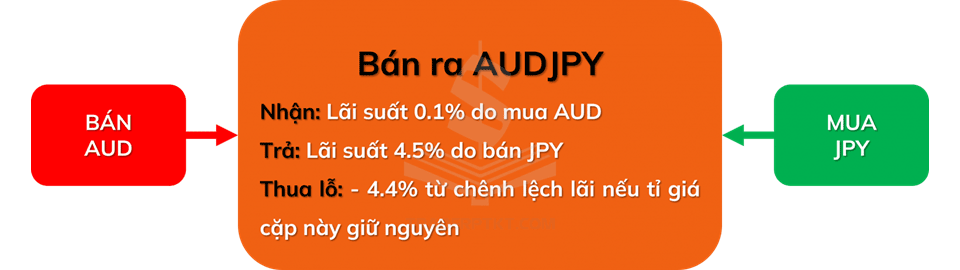

Vì đòn bẩy 100: 1, Joe có khả năng kiếm được khoảng 50% một năm từ ban đầu 10.000 USD. Dưới đây là một ví dụ về một cặp tiền tệ mà cung cấp một tỷ lệ khác biệt 4.40% dựa trên lãi suất tính đến tháng 9 năm 2010:

Nếu bạn mua cặp AUD / JPY và giữ nó trong một năm, bạn kiếm được “một giao dịch chênh lệch tích cực” + 4,40%.

Tất nhiên, nếu bạn bán cặp AUD / JPY, nó hoạt động theo cách ngược lại:

Nếu bạn bán cặp AUD / JPY và giữ nó trong một năm, bạn sẽ kiếm được một “giao dịch chênh lệch lãi suất tiêu cực” -4,40%.

Đây là một ví dụ chung chung về cách thức hoạt động của giao dịch chênh lệch lãi suất (carry trade).

4. Nhận biết khi nào carry trade hiệu quả và không hiệu quả

Khi nào Carry Trade hiệu quả?

Carry trade hiệu quả nhất khi các nhà đầu tư cảm thấy rủi ro đang thấp và lạc quan thì vừa đủ để thực hiện giao dịch mua ngoại tệ cho lãi suất cao và bán ngoại tệ lãi suất thấp hơn.

Nếu triển vọng nền kinh tế của một quốc gia có vẻ tốt như mối quan hệ của Angelina Jolie và Brad Pitt thì sau đó rất có thể là ngân hàng trung ương của nước này sẽ phải tăng lãi suất để kiềm chế lạm phát.

Điều này là tốt cho Carry trade vì lãi suất cao hơn có nghĩa là chênh lệch lãi suất lớn hơn.

Khi nào Carry Trade không hiệu quả?

Mặt khác, nếu triển vọng kinh tế của một quốc gia không sáng sủa, thì không ai sẽ dại gì giao dịch vì họ nghĩ rằng các ngân hàng trung ương sẽ phải hạ lãi suất để giúp nền kinh tế của họ.

Đơn giản là Carry trade hiệu quả nhất khi các nhà đầu tư cảm thấy rủi ro thấp.

Carry trade không hiệu quả khi nhà đầu tư lo ngại rủi ro cao (tức là bán ra có lãi suất cao hơn mua vào). Khi lo ngại rủi ro cao, nhà đầu tư sẽ ít mạo hiểm hơn.

Bây giờ chúng ta hãy nghĩ như thế này

Giả sử rằng điều kiện kinh tế đang khó khăn, và đất nước hiện đang trải qua một cuộc suy thoái. Bạn nghĩ anh hàng xóm của bạn sẽ làm gì với tiền của anh ấy?

Người hàng xóm của bạn có thể sẽ chọn kiểu đầu tư kiếm được lợi nhuận thấp nhưng an toàn. Lúc đó lợi nhuận cao hay thấp không còn quan trọng nữa miễn là số tiền đầu tư ban đầu được đảm bảo an toàn.

Rõ ràng làm vậy là rất hay vì làm như thế cho phép người hàng xóm của bạn có thể tính tới những kế hoạch dự phòng hoặc rủi ro có thể xảy ra, ví dụ: anh ta mất công việc của mình. Trong thuật ngữ ngoại hối, hàng xóm của bạn được cho là có mức độ lo ngại rủi ro (risk aversion)

Tâm lý của các nhà đầu tư lớn là không có nhiều khác biệt so với hàng xóm của bạn. Khi điều kiện kinh tế không chắc chắn, các nhà đầu tư có xu hướng đưa đầu tư vào đồng tiền trú ẩn an toàn có lãi suất thấp như đồng đô la Mỹ và yên Nhật.

Đây là điều trái cực với carry trade. Dòng vốn đổ vào cái tài sản an toàn khiến cho các đồng tiền với lãi suất thấp tăng giá so với các đồng tiền có lãi suất cao.

5. Tiêu chuẩn và rủi ro khi thực hiện Carry trade Tiêu chí thực hiện Carry trade

Không khó để tìm thấy một cặp tiền tệ để thực hiện carry trade. Dựa vào 2 điều:

- Tìm một cặp chênh lệch lãi suất cao.

- Tìm một cặp đang ổn định hoặc trong xu hướng tăng và nghiêng về khả năng có lợi cho sản phẩm có lãi suất cao. Điều này cung cấp cho bạn khả năng Carry trade càng lâu càng tốt và lợi nhuận sẽ được tạo ra từ sự khác biệt lãi suất. Khá đơn giản, phải không? Chúng ta hãy lấy một ví dụ thực tế:

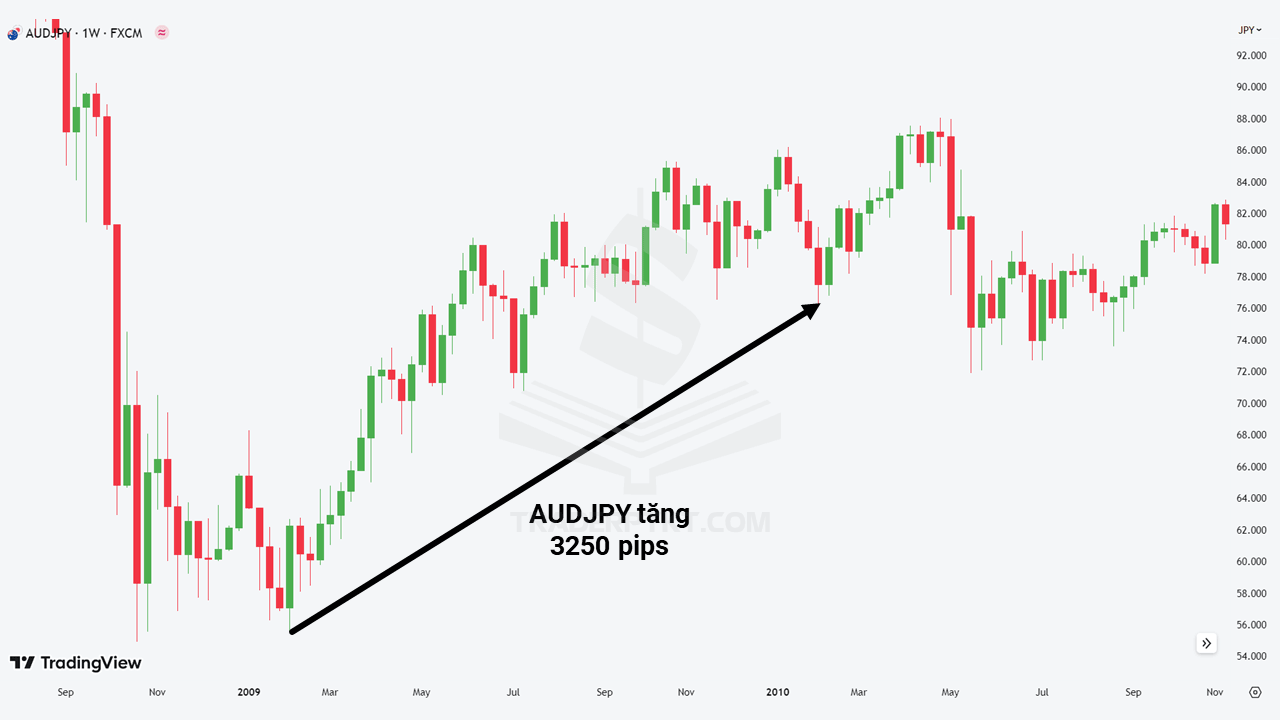

Đây là biểu đồ tuần của cặp AUD / JPY thời điểm 2009 – 2010. Lúc đó, Ngân hàng Nhật Bản đã duy trì chính sách “lãi suất 0%” (hiện nay, lãi suất ở mức 0,10%).

Còn Ngân hàng Dự trữ Úc lại chào một mức lãi suất cao hơn cả các đồng tiền mạnh (4.5% trong ví dụ biểu đồ), nhiều nhà đầu tư đã đổ xô vào cặp đôi này (một trong những yếu tố tạo ra một xu hướng tăng tốt của AUDJPY).

Từ đầu năm 2009 đến đầu năm 2010, cặp đôi này di chuyển từ mức giá 55,50 lên 88,00 – 3250 pips!

Cặp đôi này tạo một viễn cảnh dài hạn tốt đẹp cho nhiều nhà đầu tư, có thể giúp họ vượt qua các biến động lên xuống ngắn hạn của thị trường tiền tệ.

Tất nhiên, yếu tố kinh tế và chính trị đang thay đổi thế giới hàng ngày. Lãi suất và chênh lệch lãi suất giữa các đồng tiền cũng có thể thay đổi, làm giao dịch carry trade ngày càng được ưa chuộng với các nhà đầu tư.

6. Rủi ro của Carry trade

Bởi vì bạn là một nhà kinh doanh rất thông minh, bạn đã biết nên đặt những câu hỏi gì trước khi bước vào giao dịch, đúng không?

Vậy “Rủi ro của tôi là gì?”

Đúng! Trước khi bước vào giao dịch bạn luôn luôn phải đánh giá rủi ro tối đa mà bạn có thể gặp phải và có hay không nó là chấp nhận được theo quy tắc quản lý rủi ro của bạn.

Hãy nhớ lại ví dụ về sinh nhật của Joe được $ 10.000 nào, rủi ro tối đa của Joe là có thể mất $ 9000. Ông đặt cắt lỗ ngay tại vị trí ông mất $ 9000.

Rõ ràng việc này là không tốt, đúng không?

Hãy nhớ rằng, đây là kịch bản tồi tệ nhất có thể xảy đến và Joe là một người mới, vì vậy ông đã không hoàn toàn đánh giá cao giá trị của lệnh dừng lỗ.

Khi thực hiện Carry trade, bạn vẫn có thể hạn chế tổn thất của bạn như một giao dịch thông thường.

Ví dụ, nếu Joe quyết định rằng ông muốn hạn chế rủi ro của mình đến $ 1,000, ông có thể thiết lập một lệnh dừng lỗ để đóng lệnh của mình ở bất cứ mức giá nào gây mức lỗ $ 1,000, như thế thì anh ta vẫn sẽ giữ được khoản chênh lệch lãi đã ăn được khi lệnh vẫn còn.

7. Tổng kết về Carry Trade

Trong khi bạn đang trả tiền lãi suất thấp trên các sản phẩm tài chính bạn vay / bán, bạn đang thu lãi cao hơn trên các sản phẩm tài chính mà bạn mua. Lợi nhuận của bạn là số tiền bạn thu thập từ chênh lệch lãi suất (carry trade).

Đây là một cách khác để kiếm tiền trong thị trường ngoại hối mà không cần phải mua thấp và bán cao, là điều khá khó khăn để làm ngày này qua ngày khác.

Thực hiện Carry trade hiệu quả nhất khi các nhà đầu tư cảm thấy rủi ro đang ở mức chấp nhận được. Điều kiện kinh tế hiện nay không nhất thiết phải tốt, nhưng triển vọng cần phải tích cực.

Nếu triển vọng kinh tế của một quốc gia không sáng sủa, thì sẽ không ai đầu tư cả vì rủi ro quá cao. Hãy nhớ Carry trade hiệu quả tốt nhất khi các nhà đầu tư cảm thấy rủi ro ở mức thấp có thể chấp nhận được.

Carry trade không hiệu quả khi nhà đầu tư lo ngại rủi ro cao.

Khi điều kiện kinh tế không chắc chắn, các nhà đầu tư có xu hướng đưa đầu tư vào đồng tiền lãi suất thấp nhưng độ an toàn cao như đồng đô la Mỹ và đồng yen Nhật.

Không khó để tìm thấy một cặp tiền tệ để thực hiện carry trade. Dựa vào 2 điều:

- Tìm một cặp chênh lệch lãi suất cao.

- Tìm một cặp đang ổn định hoặc trong xu hướng tăng và nghiêng về khả năng có lợi cho sản phẩm có lãi suất cao. Điều này cung cấp cho bạn khả năng Carry trade càng lâu càng tốt và lợi nhuận sẽ được tạo ra từ sự khác biệt lãi suất.

Luôn luôn nhớ rằng yếu tố kinh tế và chính trị đang thay đổi thế giới hàng ngày. Lãi suất và chênh lệch lãi suất giữa các đồng tiền cũng có thể thay đổi, làm cho Carry Trade được ưa chuộng với các nhà đầu tư.

Vì vậy, trước khi thực hiện Carry trade, bạn vẫn đưa yếu tố quản trị rủi ro lên hàng đầu.Khi áp dụng đúng cách, Carry trade có thể thêm thu nhập đáng kể cho tài khoản của bạn.

Trên đây là những kiến thức quan trọng khi giao dịch theo tin tức rất quan trọng ngoài ra còn rất nhiều công cụ kỹ thuật khác. Các bạn có thể tham khảo theo link bên dưới để có thể tìm hiểu kỹ thêm về các công cụ kỹ thuật khác.

Bài tiếp theo : Carry Trade là gì? Cách giao dịch chênh lệch lãi suất hiệu quả nhất