Phương pháp SMC là gì? Cách xác định cấu trúc thị trường

1. Phương pháp SMC là gì?

SMC hay Smart Money Concept là một trong những trường phái giao dịch đang được nhiều các Trader chuyên nghiệp sử dụng nhất hiện nay. Phương pháp SMC bắt nguồn từ một chương trình đào tạo có tên The Inner Circle Trader (ICT), do một nhà giao dịch có tên là Michael J. Huddleston sáng lập.

SMC không đơn thuần là một phương pháp giao dịch mà rộng hơn hơn thì SMC được cho là một lý thuyết giao dịch. SMC bao gồm những nguyên lý mô tả về cách thức vận hành của thị trường ngoại hối. Còn là một phương pháp giao dịch, SMC chỉ ra cho trader cách làm sao để có thể thực hiện được một giao dịch cụ thể nhất dựa trên những nguyên lý của nó.

Hiểu đơn giản ý tưởng giao dịch của chiến lược Smart Money Concept (SMC) đó là nắm bắt những vùng giá có sự tham gia của dòng tiền thông minh, các tổ chức lớn, big boy hay cá mập, phân tích hành động của họ để lên chiến lược tìm cơ hội kiếm lợi nhuận cho mình.

Chiến lược này có một lợi thế rất lớn đó là tỷ lệ rủi ro lợi nhuận rất cao, một khi đúng hướng thị trường di chuyển rất nhanh, có thể nói trader có thể kiếm lợi nhuận với tỷ lệ RR tốt chỉ trong thời gian ngắn. Nhiệm vụ của trader đó là phải tìm kiếm được những vùng giá mà dòng tiền thông minh sẽ tập trung giao dịch tại đó.

Về kỹ thuật phân tích và giao dịch theo SMC thì khá đa dạng với chuỗi bài viết này, tôi sẽ chia sẻ cho các bạn hiểu được cách thức dòng tiền thông minh hoạt động, cách thức xác định vùng giá họ tham gia giao dịch và cách bạn lên chiến lược để đi cùng hướng với họ.

2. Cấu trúc thị trường theo SMC

Đây là khái niệm đầu tiên mà trader cần nắm được để giao dịch theo SMC. Cấu trúc thị trường thì có lẽ không quá xa lạ với chúng ta nữa.

Có 3 loại thị trường, đó là tăng, giảm và đi ngang. Trong đó:

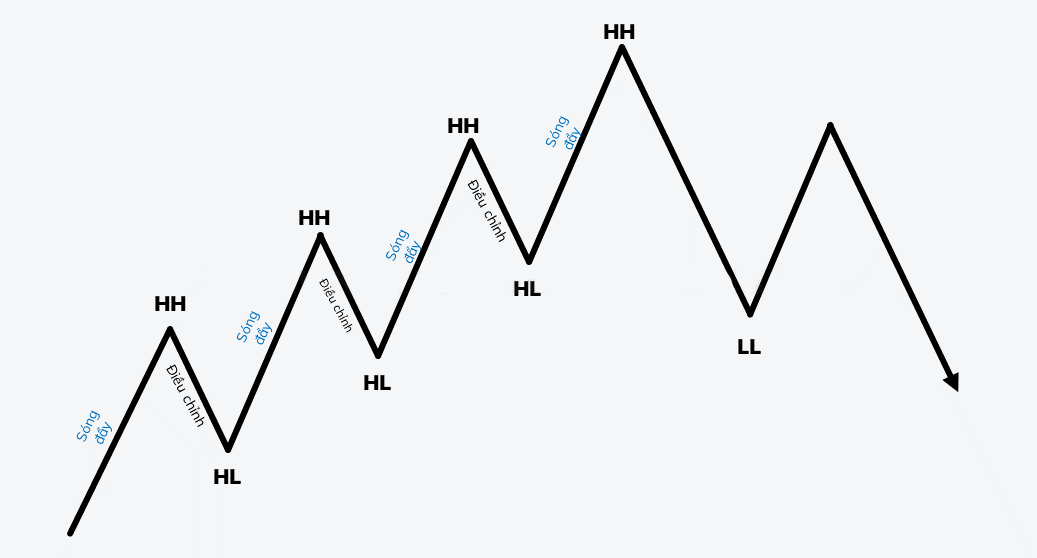

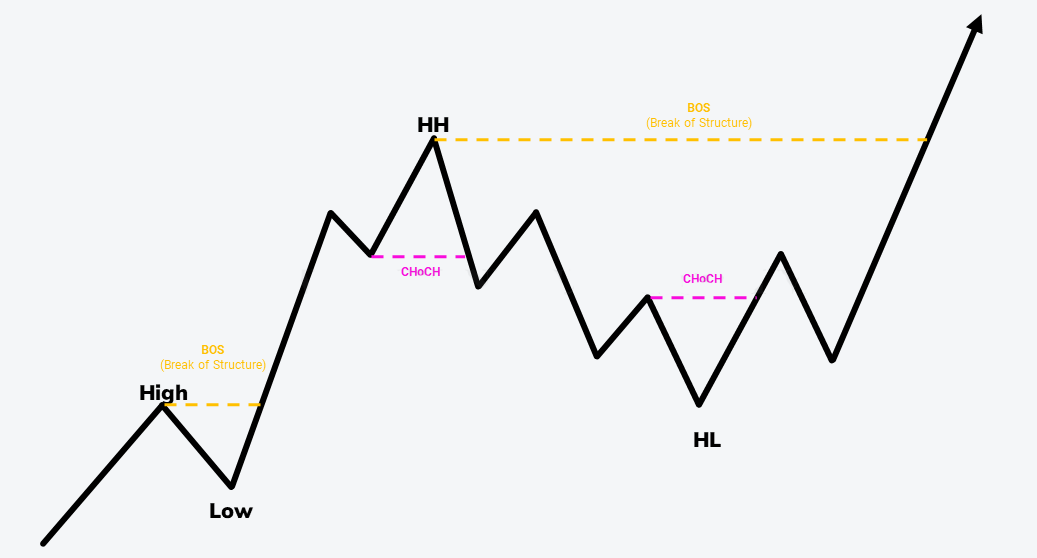

• Thị trường tăng giá có cấu trúc đỉnh sau cao hơn đỉnh trước (Higher High) và đáy sau cao hơn đáy trước (Higher Low). Như hình bên dưới:

Giá phá vỡ đỉnh trước để tạo đỉnh cao hơn. Khi tạo được đỉnh cao hơn thì nhiều trader bán ra để thu lợi nhuận khiến giá quay đầu giảm, thanh khoản bắt đầu cạn kiệt và sự điều chỉnh bắt đầu xảy ra.

Tuy nhiên thị trường đang nằm trong xu hướng tăng giá và trader tiếp tục mua vào với mức giá cao hơn. Thị trường lại tiếp tục tăng, tiếp tục phá vỡ đỉnh cao trước đó và tiếp diễn cấu trúc tăng giá. Và cấu trúc cứ tiếp diễn cho đến khi đáy mới thấp hơn được tạo.

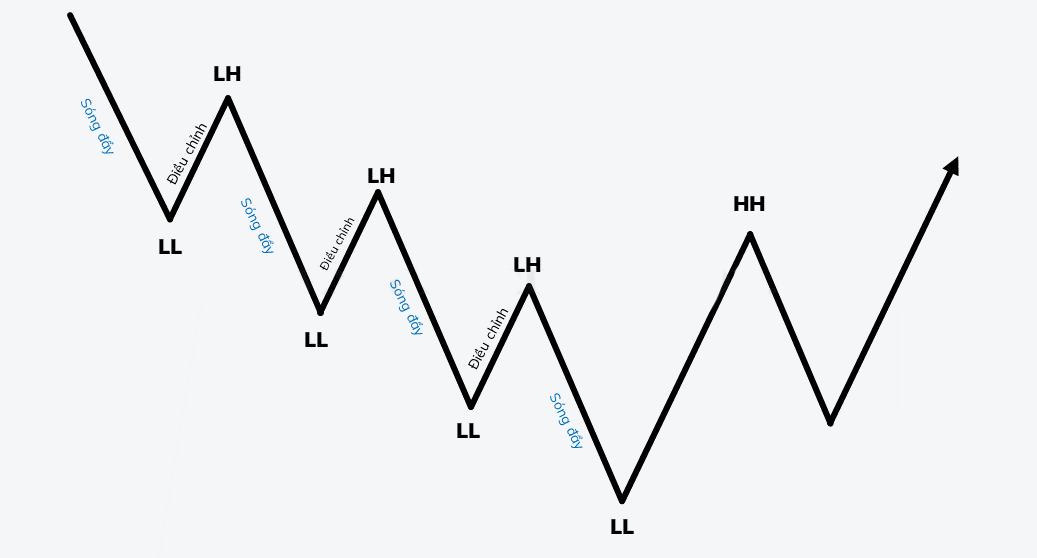

• Cấu trúc giảm giá sẽ ngược lại, đỉnh đáy sau thấp hơn đỉnh đáy trước. Như hình bên dưới:

Ví dụ về cấu trúc giảm giá: Giá phá vỡ đáy trước để tạo đáy sau thấp hơn. Khi tạo được đáy thấp hơn thì nhiều trader chốt lời để thu lợi nhuận khiến giá quay đầu tăng và sự điều chỉnh bắt đầu xảy ra.

Tuy nhiên thị trường đang nằm trong xu hướng giảm giá và trader tiếp tục bán ra với mức giá thấp hơn. Thị trường lại tiếp tục giảm, tiếp tục phá vỡ đáy trước đó và tiếp diễn cấu trúc giảm giá. Và cấu trúc cứ tiếp diễn cho đến khi đỉnh cao hơn và đáy cao hơn được tạo lập.

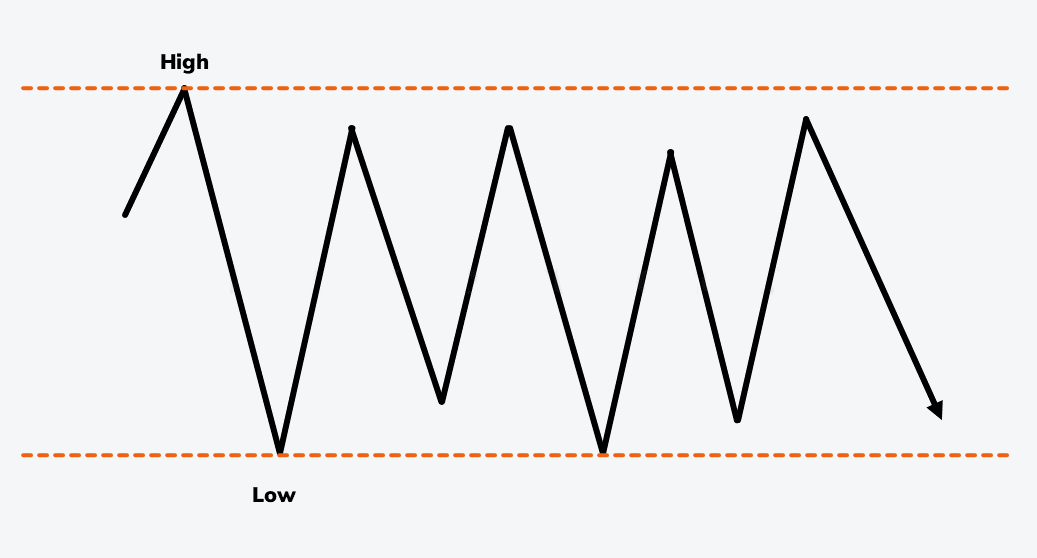

• Cấu trúc sideways sẽ có đỉnh đáy tương đương nhau. Như hình bên dưới:

3. Phá vỡ cấu trúc (BOS) và Sự thay đổi tính chất của giá (CHoCH)

3.1. Phá vỡ cấu trúc (BOS)

Khi cấu trúc thị trường bị phá vỡ. Đầu tiên chúng ta cần nắm được việc giá phá vỡ cấu trúc thị trường là như thế nào? Khái niệm này cũng khá đơn giản. Trong cấu trúc thị trường tăng giá thì thị trường sẽ tạo đỉnh đáy sau cao hơn đỉnh đáy trước. Vậy các thời điểm mà thị trường phá vỡ cấu trúc tăng giá đó là khi:

• Giá phá vỡ đỉnh trước để tạo đỉnh cao hơn

• Giá phá vỡ đáy cao hơn trong cấu trúc tăng giá để tạo đáy thấp hơn

Như biểu đồ bên dưới:

Như các bạn thấy thì trong cả 2 trường hợp phá vỡ đỉnh và đáy đều được gọi là trường hợp phá vỡ cấu trúc. Và tương tự điều này ngược lại với cấu trúc giảm giá.

3.2. Sự thay đổi tính chất của giá (CHoCH)

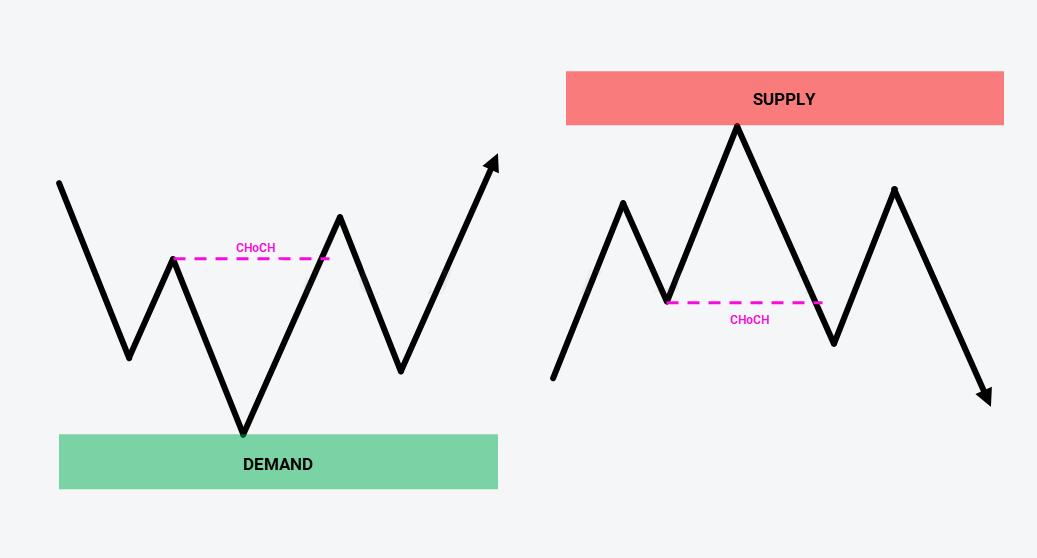

CHoCH hay Change of Character, đây là tín hiệu đầu tiên cho thấy xu hướng có sự thay đổi. Điều này chủ yếu xảy ra ở vùng Cung Cầu trên khung thời gian lớn.

Chúng ta sử dụng tín hiệu này để bắt kịp xu hướng mới ngay từ đầu, đưa ra quyết định với tỷ lệ RR tốt hơn. Bạn xem hình minh họa CHoCH bên dưới:

Có thể thấy CHoCH chính là tín hiệu phá vỡ đỉnh gần nhất (trong xu hướng giảm) để hình thành xu hướng tăng hoặc phá vỡ đáy gần nhất (của xu hướng tăng) để hình thành xu hướng giảm. Các bạn nhìn biểu đồ bên dưới:

Cây nến giảm cuối cùng trước đợt tăng phá vỡ đỉnh gần nhất chính là vùng cầu gần nhất. Những lệnh mua cuối cùng được thực hiện trước khi bị giá phá vỡ vùng này hình thành xu hướng giảm.

Cây nến tăng cuối cùng trước đợt giảm gần nhất chính là vùng cung gần nhất. Những lệnh bán cuối cùng được thực hiện trước khi bị giá phá vỡ vùng này hình thành xu hướng tăng.

3.3. Phân biệt giữa BOS và CHoCH

Thoạt nhìn đầu tiên, chúng ta sẽ dễ lầm tưởng rằng BOS và CHoCH là giống nhau. Tuy nhiên, chúng là khác nhau nếu chúng ta nhìn vào trạng thái cấu trúc của nó.

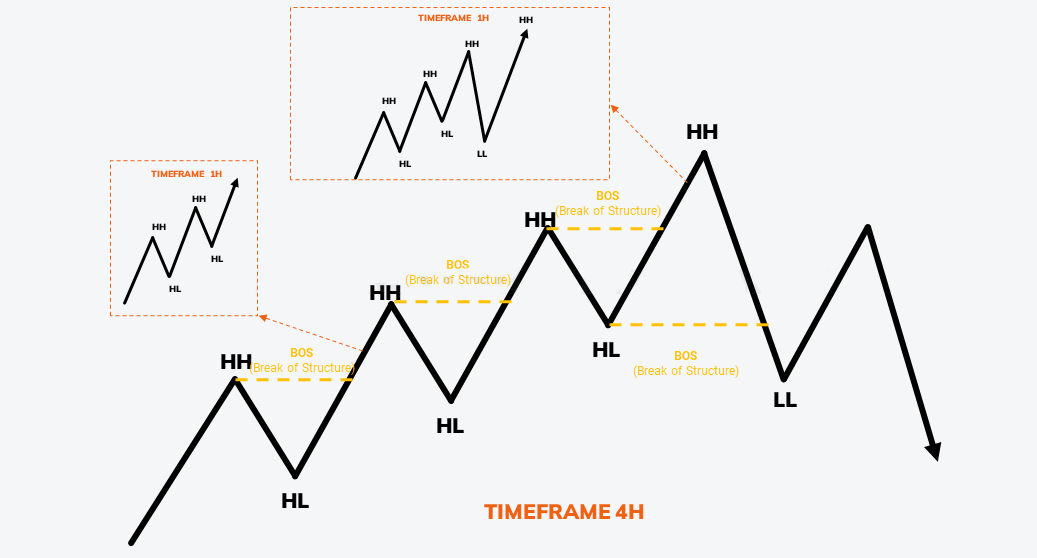

So với BOS, CHoCH là trạng thái phá vỡ cấu trúc ở khung thời gian nhỏ hơn. Còn BOS là sự phá vỡ cấu trúc ở khung thời gian lớn hơn. Ví dụ như khung phân tích của chúng ta là H1, thì khi giá phá vỡ cấu trúc hình thành BOS thì BOS này cũng được xem là CHoCH trong khung thời gian lớn hơn như H4.

Do đó, CHoCH sẽ cho chúng ta nhận thấy cấu trúc bị phá vỡ sớm hơn so với BOS. Tuy nhiên, nếu bạn là người mới tìm hiểu về phương pháp SMC sẽ có đôi chút khó khăn để thấy được CHoCH. Do CHoCH có dấu hiệu phá vỡ đỉnh đáy không rõ ràng nên cần xuống khung thời gian nhỏ hơn để dễ dàng thấy được cấu trúc bị phá vỡ.

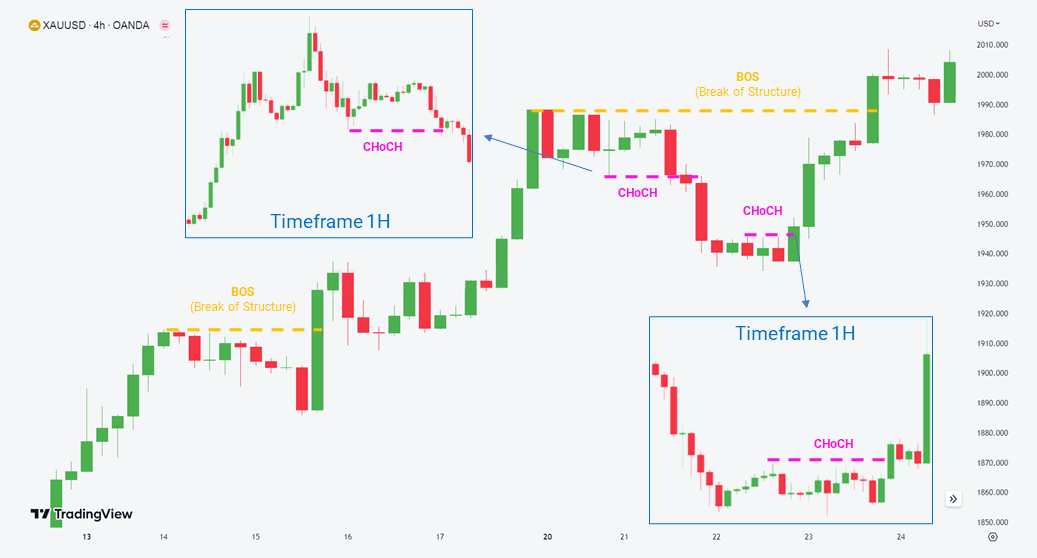

Bây giờ cùng xem ví dụ sau đây với biểu đồ Vàng khung thời gian 4H, chúng ta cần xác định được những lần cấu trúc bị phá vỡ (Break of Structure) hình thành đỉnh sau cao hơn đỉnh trước (Higher High) và đáy sau cao hơn đáy trước (Higher Low).

Chứng tỏ thị trường đang trong giai đoạn xu hướng tăng ở khung thời gian chúng ta phân tích. Đối với con sóng hồi (pullback) như hình bên dưới xuất hiện CHoCH khi thay đổi cấu trúc tăng sang cấu trúc giảm (thể hiện rõ ràng hơn khi vào khung thời gian nhỏ hơn như 1H). Nhưng sau đó giá tiếp tục hình thành CHoCH thứ hai phá vỡ cấu trúc giảm hình thành cấu trúc tăng. Trong trường hợp này, chúng ta có sự đồng pha giữa 2 timeframe 1H và 4H đều là xu hướng tăng.

Thị trường sau đó tiếp tục phá vỡ đỉnh hình thành đỉnh sau cao hơn đỉnh trước (Break of Structure) ủng hộ xu hướng tăng.

Như vậy, BOS cho chúng ta thấy được sự chắc chắn hơn trong cấu trúc của thị trường rằng xu hướng đang ở trong giai đoạn nào dựa trên những đỉnh và đáy được thừa nhận (những đỉnh đáy mạnh). CHoCH sẽ cung cấp cho chúng ta những dấu hiệu sớm hơn của sự đảo chiều xu hướng trong khung thời gian nhỏ hơn. Việc vận dụng nhuần nhuyễn BOS và CHoCH là nền tảng trong phân tích kỹ thuật theo phương pháp SMC mà chúng ta cần luyện tập thường xuyên.

4. Giao dịch với cấu trúc thị trường

Khi giao dịch trong cấu trúc thị trường, chúng ta cần lưu ý những điểm sau đây:

4.1. Giao dịch với xu hướng

• Khi phân tích cho thấy thị trường đang tăng giá, chúng ta sẽ ưu tiên vào các lệnh Buy hơn so với lệnh Sell. Bản chất của trading xác suất vì thế làm sao để tỉ lệ cược có lợi cho bạn sẽ là khôn ngoan phải không nào.

• Hãy giả sử rằng bạn đang tìm kiếm cơ hội mua lên trong thị trường bằng cách sử dụng cấu trúc thị trường để đánh dấu các đáy trung và dài hạn. Bạn cần hiểu rằng vị thế mà bạn giao dịch có thể kéo dài hàng tuần chứ không phải hàng tháng.

• Chưa kể nếu bạn bỏ lỡ cơ hội để tiếp cận đáy dài hạn (LTL) hoặc đáy trung hạn (ITL), thì việc mua ở gần đáy ngắn hạn (STL) sẽ có nhiều lần cho bạn một điểm vào lệnh đẹp để giao dịch với mục tiêu dựa trên việc đo con sóng trước đó và chiếu lên từ LTL hoặc ITL. Đối với cơ hội bán thì ta đơn giản chỉ cần đảo ngược hướng và săn tìm LTH, ITH, STH tương ứng.

• Cấu trúc thị trường sẽ bị phá vỡ sau khi đạt đến ngưỡng kháng cự hỗ trợ và đã tạo được ITL hoặc ITH, nếu cấu trúc bị phá vỡ theo hướng ngược lại thì bạn hãy tìm cách tối ưu điểm vào lệnh theo hướng đó.

• Mọi con sóng đa phần đều có khoảng cách tương đương nhau về giá. Dù là giao dịch ngược hướng, thuận hướng và việc đo lường giá cả về mục tiêu dự đoán đều cho kết quả khá đáng kinh ngạc.

• Nếu một đợt sóng tăng 50 pip sau một giai đoạn tích lũy, nếu nó tiếp tục tăng cao hơn dự đoán thêm 50 pip nữa, thì giá có thể sẽ tiếp tục tăng cao hơn từ điểm thấp nhất từ quá trình tích lũy. Nếu không giao dịch cao hơn dự đoán, thì giá có thể giảm 50 pip từ điểm cao hơn được tạo ra từ đợt tăng giá gần đó nhất. Và những điều trên sẽ ngược lại với đợt sóng giảm từ vùng tích lũy.

• Nếu cấu trúc thị trường đang tăng giá, giá sẽ phá vỡ đỉnh trước đó nhưng sẽ duy trì phía trên đáy thấp hơn trước đó. Như hình trên.

• Nếu cấu trúc thị trường là giảm giá, giá sẽ phá vỡ đáy trước đó nhưng duy trì bên dưới đỉnh cao hơn trước đó.

• Săn tìm những dao động giá trung hạn, sẽ giới hạn những quyết định hoặc sự cân nhắc của bạn khi chỉ bán tại ITH và mua tại ITL.

• Nên thực hiện các giao dịch ngắn hạn hoặc giao dịch trong ngày theo cùng hướng đó. Nhưng bạn cần biết rằng, kế hoạch giao dịch của bạn không phải là bắt mọi chuyển động giá trong thị trường.

• Sử dụng cấu trúc thị trường của khung D1 và H1 hoặc H4 và H1 đồng thời biết cách phối hợp các yếu tố đỉnh đáy sẽ là một khái niệm hành động giá cực kỳ có lợi cho bạn.

• Khi cấu trúc thị trường giảm giá bị phá vỡ, cấu trúc sẽ chuyển đổi sang tăng giá và ngược lại.

• Kỳ vọng cấu trúc thị trường bị phá vỡ tại các ngưỡng kháng cự hỗ trợ.

• Sau khi cấu trúc thị trường di chuyển từ ngưỡng kháng cự và phá vỡ đáy gần nhất thì cấu trúc sẽ chuyển sang giảm giá. Và ngược lại với cấu trúc tại ngưỡng hỗ trợ.

• Theo dõi cấu trúc thị trường ở trên khung thời gian cao hơn như D1, W1, MN. Từ đó tìm điểm vào lệnh ở các khung nhỏ hơn như H4, H1, …

• Có thể có những đợt tăng giá trong cấu trúc thị trường giảm giá. Ví dụ sẽ có những giao dịch mua ở khung thời gian thấp hơn trong cấu trúc thị trường giảm giá ở khung thời gian cao hơn. Tuy nhiên, cách giao dịch ngược xu hướng chỉ dành cho những trader có nhiều kinh nghiệm xử lý trên thị trường. Nếu bạn là người mới thì cách tốt nhất là đi theo xu hướng.

• Đợi cho cấu trúc thị trường trên khung thời gian cao hơn đồng bộ với dòng chảy thị trường ở khung thời gian thấp hơn.

• Cấu trúc thị trường sẽ được xem là sự dịch chuyển giá từ đỉnh quan trọng xuống đáy quan trọng và ngược lại.

• Trong cấu trúc thị trường tăng giá hãy chú ý đến các đáy chứ không phải các đỉnh. Vì chúng ta sẽ tập trung mua ở vùng đáy. Và ngược lại với cấu trúc thị trường giảm giá thì nên chú ý vào các đỉnh.

• Có khả năng thị trường sẽ có sự thay đổi lớn sau mỗi quý (3 tháng). Theo dõi thị trường trong khoảng thời gian này và bao gồm cả việc phân tích chỉ số đô la (DXY), và phân tích COT (Commitment of Traders là báo cáo đo lường khối lượng giao dịch của nhà giao dịch trong thị trường giao dịch hợp đồng tương lai Hoa Kỳ).

• Hãy đếm số nến (ngày) từ đáy này đến đáy tiếp theo. Sau đó nhân số đó với 1.28 (nhớ làm tròn xuống). Hãy thêm số nến đó vào đỉnh ở giữa 2 đáy. Nó sẽ đưa bạn đến đỉnh tiếp theo. Đây là một mẹo trong trading giúp cho chúng ta có cái nhìn tương đối khi nào thị trường tạo đỉnh đáy tiếp theo.

4.2. Dòng tiền thị trường

• Chúng ta chỉ cần quan tâm đến những đỉnh đáy gần nhất mới được sử dụng để xác định dòng tiền của thị trường so với những điểm xoay cũ.

• Có một sự thống nhất chặt chẽ về Dòng Tiền của Thị Trường nếu các khung D1, H4 và H1 nằm cùng một hướng (hay còn gọi là đồng pha) Bạn nên tập trung vào dòng tiền thị trường khung H4 để có được sự nhất quán (hay nói cách khác đó là nhìn khung H4 để thấy được dòng tiền thị trường).

• Nếu cấu trúc thị trường và dòng tiền của thị trường không cùng một hướng hoặc không rõ ràng với bạn thì tốt nhất đừng giao dịch.

• Nếu đỉnh gần nhất bị phá vỡ, dòng tiền thị trường sẽ tăng cho tới khi đáy gần nhất bị phá vỡ. Và ngược lại, nếu đáy gần nhất bị phá, thì dòng tiền thị trường sẽ giảm cho đến khi đỉnh gần nhất bị phá vỡ.

• Dòng tiền thị trường có thể thay đổi bất cứ khi nào.

• Tập trung vào các đỉnh đáy trung hạn chứ không phải đỉnh đáy ngắn hạn.

4.3. Giao dịch với các ngưỡng kháng cự hỗ trợ

Hỗ trợ và kháng cự là những vùng giá tốt để biết giá có thể có những hành động gì. Hỗ trợ kháng cự giúp chúng ta biết được các khu vực cung cầu.

Sau đây là các loại kháng cự hỗ trợ tự nhiên

• Đỉnh hoặc đáy của 12 tháng: Hãy vẽ một đường ngang ở đỉnh và đáy trong 12 tháng để xem cách giá phản ứng tại những vùng đó.

• Đỉnh đáy 3 tháng: Đây là loại tốt nhất, hãy vẽ một đường ngang ở mỗi đỉnh hoặc đáy của 3 tháng và xem phản ứng giá tại đó.

• Đỉnh đáy hàng tháng: Sử dụng đỉnh đáy quan trọng nhất của mỗi tháng và xem cách giá phản ứng tại những vùng đó.

• Đỉnh đáy tuần: Tương tự, chúng ta xác định đỉnh đáy của tuần và xem cách giá phản ứng tại đó.

• Đỉnh đáy ngày: Hãy tìm hỗ trợ kháng cự bằng cách nhìn lại 3 ngày trước đó (hãy nhớ rằng các đỉnh đáy được tạo bởi 3 nến trên khung D1 thường sẽ là 3 ngày). Đỉnh của ngày trước đó có thể là đáy của ngày hôm nay. Nếu giá đến những vùng này trong phiên Âu hoặc phiên Mỹ thì đó sẽ là những thiết lập giao dịch tốt nếu những tiêu chí khác được đáp ứng.

• Đỉnh hoặc đáy của phiên giao dịch (Á, Âu Mỹ): Trong đó phiên Á sẽ thiết lập thông số cho phiên Âu: phiên Á mở cửa lúc 7pm EST hoặc 12am GMT và kết thúc lúc 4am EST hoặc 9am GMT. Phiên Âu sẽ thiết lập thông số cho phiên Mỹ, Phiên Âu mở cửa lúc 3am EST hoặc 8am GMT và đóng cửa lúc 12pm EST hoặc 5pm GMT. Phiên Mỹ thiết lập thông số cho phiên giao dịch mới tiếp theo, Phiên Mỹ mở cửa lúc 8am EST hoặc 1pm GMT và đóng cửa lúc 5pm EST hoặc 10pm GMT. Cho phép chênh lệch tối đa 1 giờ sau những khoảng thời gian trên.

• Đỉnh đáy trong ngày: Đỉnh đáy được hình thành và điều chỉnh về đỉnh hoặc đáy của phiên giao dịch. Bạn có thể sử dụng những vùng này để tìm điểm vào lệnh với rủi ro thấp và kiếm lợi nhuận. Sử dụng biểu đồ M15 để theo dõi các ngưỡng hỗ trợ kháng cự trong ngày.

• Phân tích Trendline (kênh giá, đường cung hoặc đường cầu).

Khá nhiều lưu ý nhưng đây đều là những mẹo giao dịch theo cấu trúc đã được tổng hợp lại khi chúng ta giao dịch theo hệ thống SMC.