Tín hiệu BOS và CHOCH theo phương pháp SMC là gì?

Trong SMC, việc xác định cấu trúc thị trường là vô cùng quan trọng. Và để xác định được cấu trúc thị trường thì ta cần nắm được các tín hiệu xác nhận, ví dụ như BOS và CHOCH. Tín hiệu BOS và tín hiệu CHOCH khác nhau như thế nào? Và khi nào thì chúng được xem là hợp lệ để sử dụng cho việc phân tích cấu trúc thị trường. Tất cả sẽ được giải đáp trong bài viết ngày hôm nay.

Trong bài viết trước Dautuviet Group đã giới thiệu đến các bạn cách xác định cấu trúc Internal, Substructure. Và điều kiện để phân biệt hai cấu trúc này chính là sự xuất hiện của CHOCH phá vỡ cấu trúc Minor trong xu hướng chính.

Theo phương pháp SMC thì cũng có một khái niệm tương tự với CHOCH rất dễ gây hiểu lầm với các trader đó là tín hiệu BOS. Vậy BOS và CHOCH khác nhau như thế nào? Và khi nào thì chúng được xem là hợp lệ để sử dụng cho việc phân tích cấu trúc thị trường.

Tín hiệu BOS là gì?

BOS (Break of Structure) là sự phá vỡ đỉnh hoặc đáy trước đó để tiếp tục xu hướng hiện tại của thị trường.

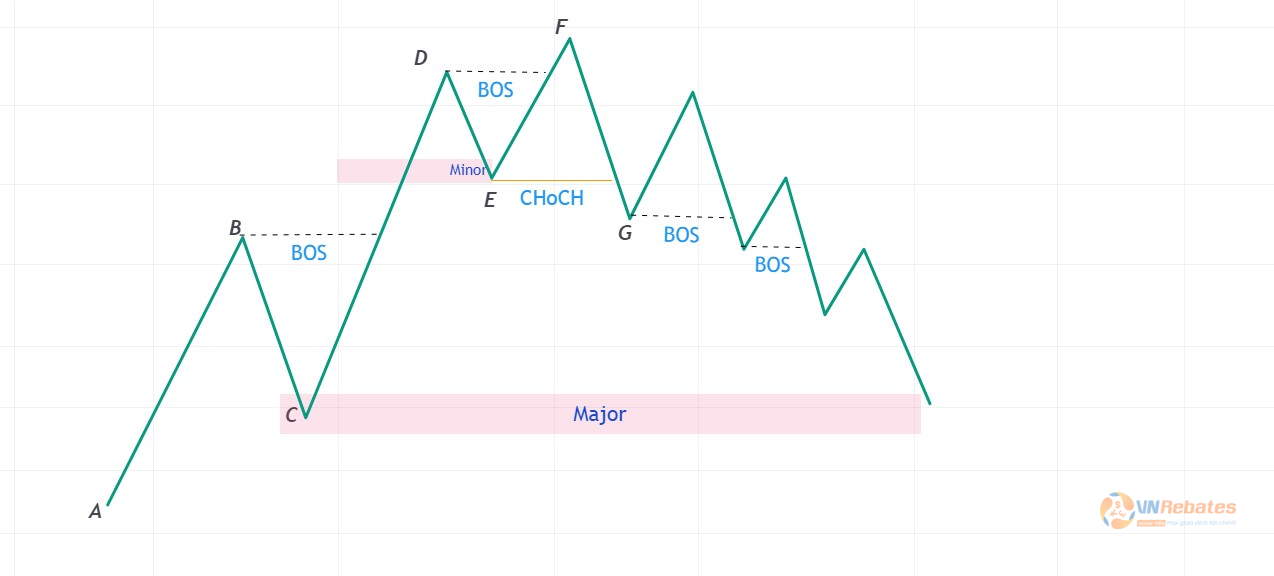

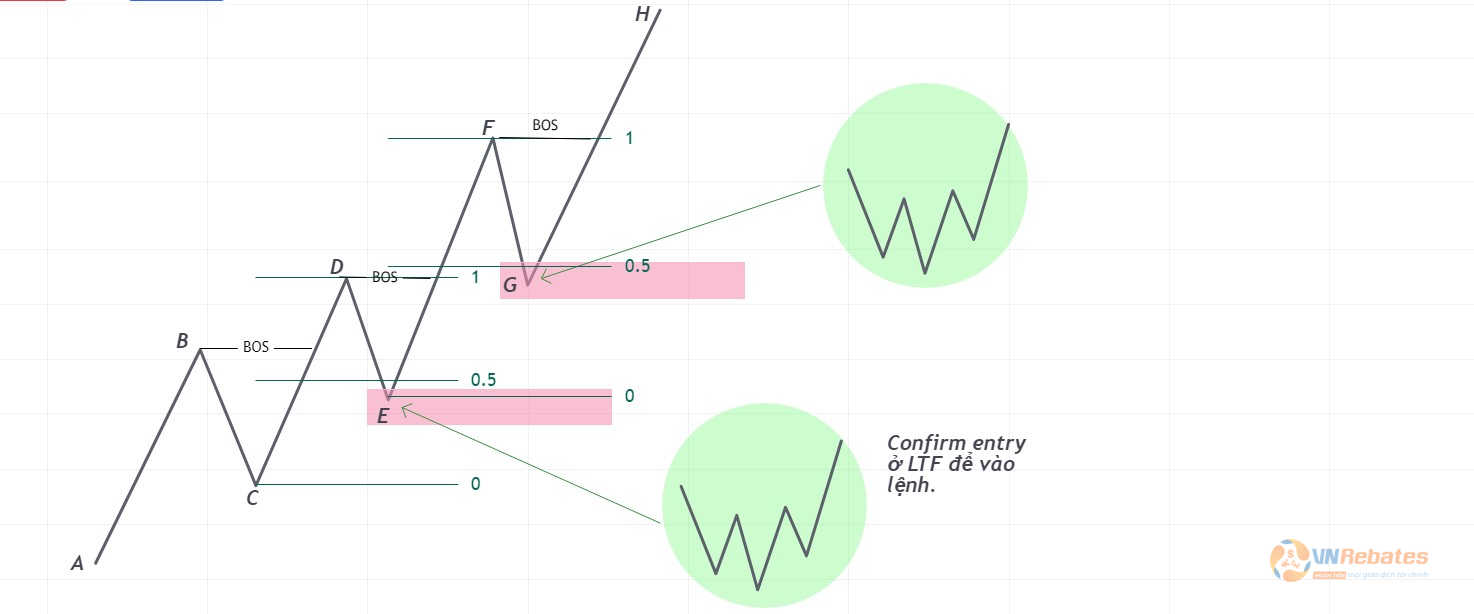

Cùng quan sát biểu đồ sau:

Hình 1. Tín hiệu BOS trong cấu trúc thị trường.

Trong biểu đồ trên các bạn có thể quan sát:

- Con sóng CD được tạo ra từ đáy C của cấu trúc Major đã phá qua đỉnh B để tiếp tục xu hướng tăng trước đó.

- Con sóng EF được tạo ra từ đáy E của cấu trúc Minor đã phá qua đinh D nhưng không thể tiếp tục xu hướng tăng mà có sự đảo chiều.

Các bạn có thể hiểu đáy C là một đáy mạnh vì nó tạo ra từ cấu trúc Major và phá vỡ đỉnh cũ B, đáy E là đáy yếu vì được hình thành từ cấu trúc Minor và chỉ tạo ra cú phá vỡ giả qua đỉnh D. Vậy tín hiệu BOS xuất phát từ C là một BOS hợp lệ và tín hiệu BOS xuất phát từ E là không hợp lệ.

Vậy tín hiệu BOS thế nào là hợp lệ và không hợp lệ? Hãy cùng tìm hiểu.

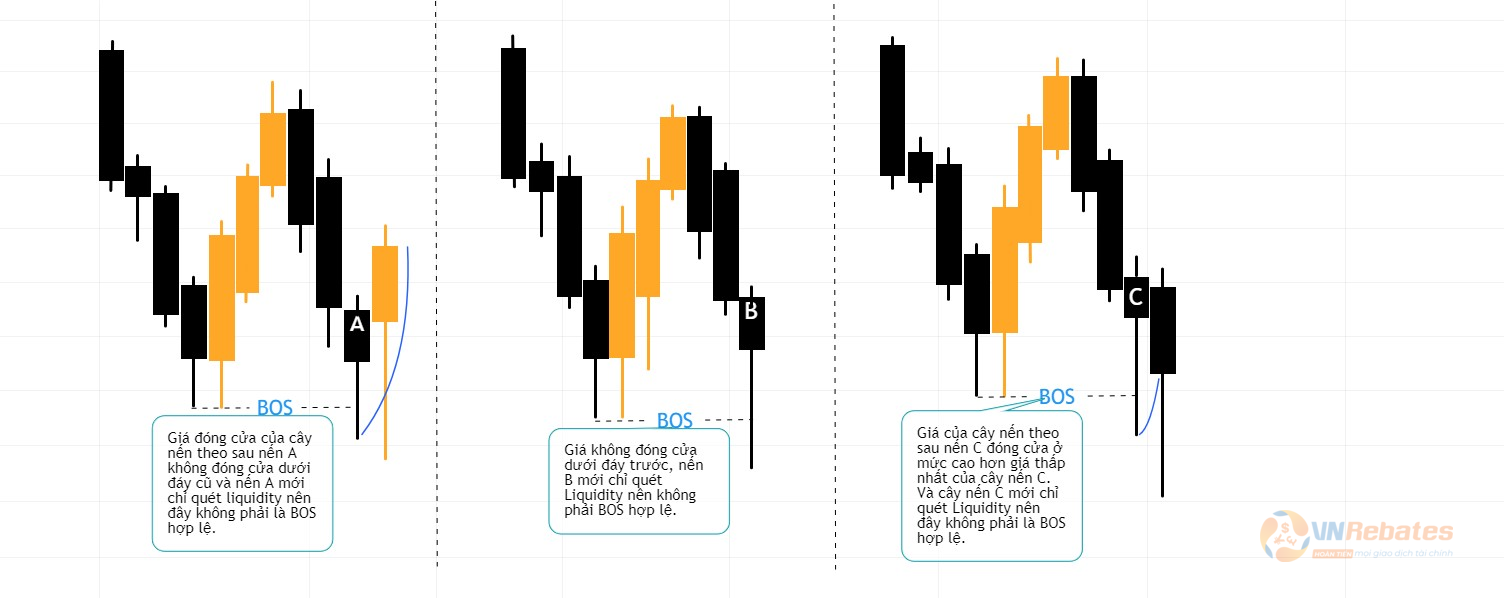

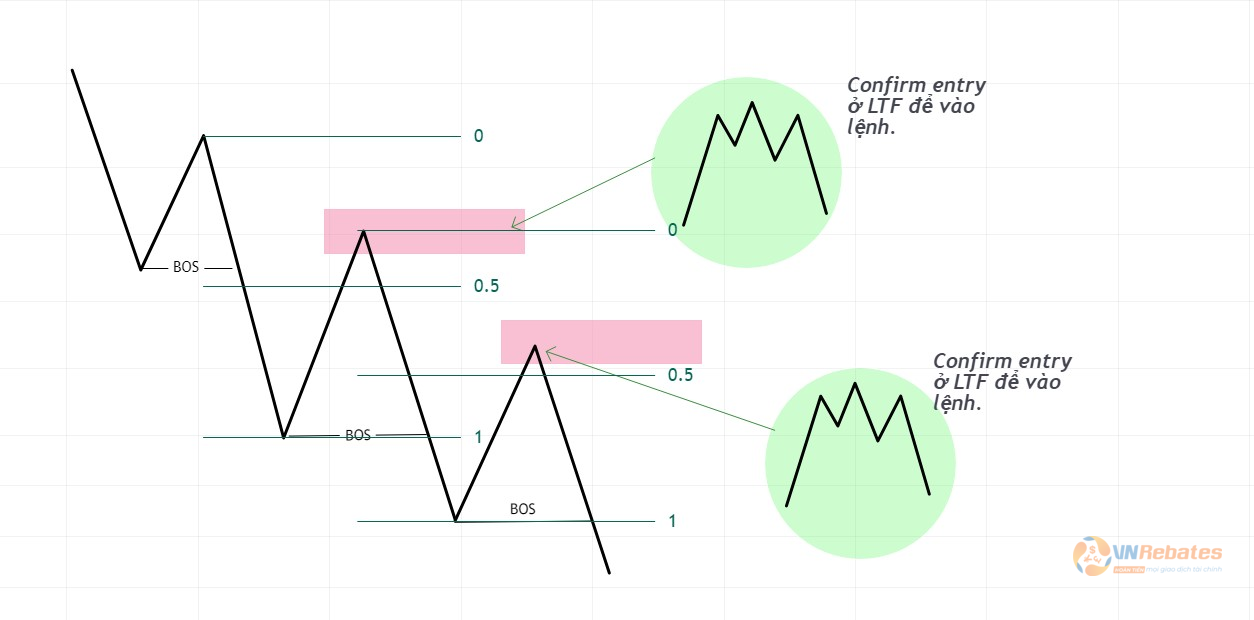

BOS trong xu hướng giảm:

Hình 2. Mô hình tín hiệu BOS hợp lệ trong xu hướng giảm.

Hình 3. Mô hình tín hiệu BOS không hợp lệ trong xu hướng giảm.

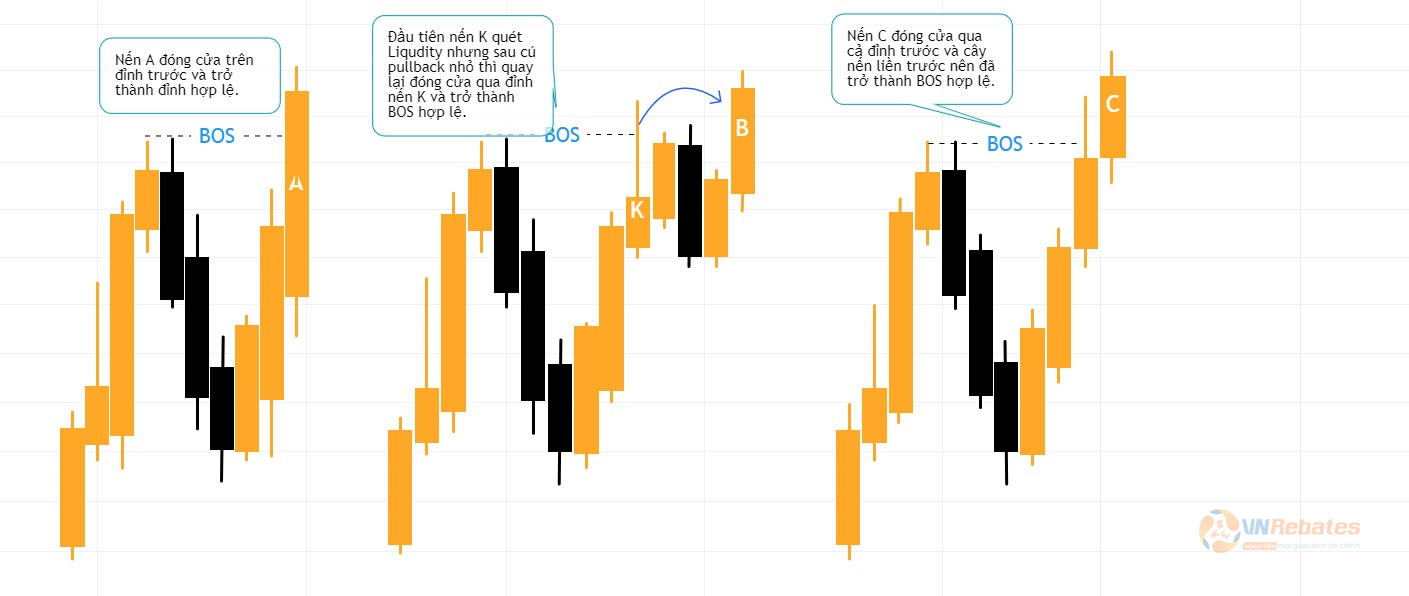

Qua các mô hình trên các bạn có thể quan sát điều kiện thị trường là tăng hay giảm không quan trọng, điều kiện quan trọng ở đây là thân cây nến phải đóng hoàn toàn qua đỉnh hoặc đáy để xác định BOS hợp lệ.

Nếu chỉ có râu nến quét Liquidity thì phải xét đến sự pullback và mô hình ở các cây nến tiếp theo. Cùng quan sát một vài mẫu hình trong xu hướng tăng.

BOS trong xu hướng tăng:

Hình 4. Mô hính tín hiệu BOS hợp lệ trong xu hướng tăng.

Hình 5. Mô hình tín hiệu BOS không hợp lệ trong xu hướng tăng.

Vậy qua việc xác nhận tín hiệu BOS hợp lệ hay không các bạn có thể giúp cho mình có một chiến lược giao dịch follow theo xu hướng hiện tại của thị trường. Và với các tín hiệu BOS trên xác suất R:R càng cao hơn khi chúng nằm ở những vùng cung cầu quan trọng.

Chiến lược giao dịch với tín hiệu BOS:

Cùng quan sát biểu đồ sau:

Hình 6. Chiến lược giao dịch với tín hiệu BOS trong xu hướng tăng.

Sau khi tín hiệu BOS hợp lệ được hình thành các bạn chỉ việc dùng công cụ Fibonacci hay PD đo độ dài con sóng pullback.

Chờ cú pullback về vùng discount (<0,5) đồng thời chờ Confirm entry ở LTF để vào lệnh mua theo xu hướng trước đó.

Ngược lại đối với xu hướng giảm

Sau khi tín hiệu BOS hợp lệ được hình thành các bạn chỉ việc dùng công cụ Fibonacci hay PD đo độ dài con sóng pullback.

Chờ cú pullback về vùng premium (>0,5) đồng thời chờ Confirm entry ở LTF để vào lệnh bán theo xu hướng trước đó.

Hình 7. Chiến lược giao dịch với tín hiệu BOS trong xu hướng giảm.

Ví dụ thực tế trên biểu đồ

Cùng đến với biểu đồ XAU/USD khung H4 sau đây:

Hình 8. Ví dụ tín hiệu BOS hợp lệ (Nguồn: TradingView).

Trong biểu đồ trên các tín hiệu BOS đều là hợp lệ vì cây nến phá đỉnh đều có thân nến đóng trên đinh cao trước đó. Và tạo cho các bạn vùng mua lên tiếp theo xu hướng tăng.

Ngược lại ở biểu đồ sau đây là các tín hiệu BOS không hợp lệ vì chỉ có râu nến phá qua đỉnh trước đó, dẫn đến việc xu hướng cạn kiệt động lực và không tăng theo kỳ vọng.

Hình 9. Ví dụ BOS không hợp lệ biểu đồ XAUUSD (Nguồn: TradingView).

Vậy việc trong xu hướng có các tín hiệu BOS không hợp lệ cũng là gợi ý cho các bạn về việc xu hướng suy yếu và sắp đảo chiều.

VnRebates gợi ý với các bạn là hãy suy nghĩ trong đầu một lệnh đảo chiều khi các tín hiệu BOS không hợp lệ xuất hiện, tuy nhiên phải bao gồm điều kiện môt tín hiệu CHOCH xuất hiện. Vậy tín hiệu CHOCH là gì ? Hãy tìm hiểu ở phần 2 sau đây.

Tín hiệu CHOCH (Change of Character) là gì?

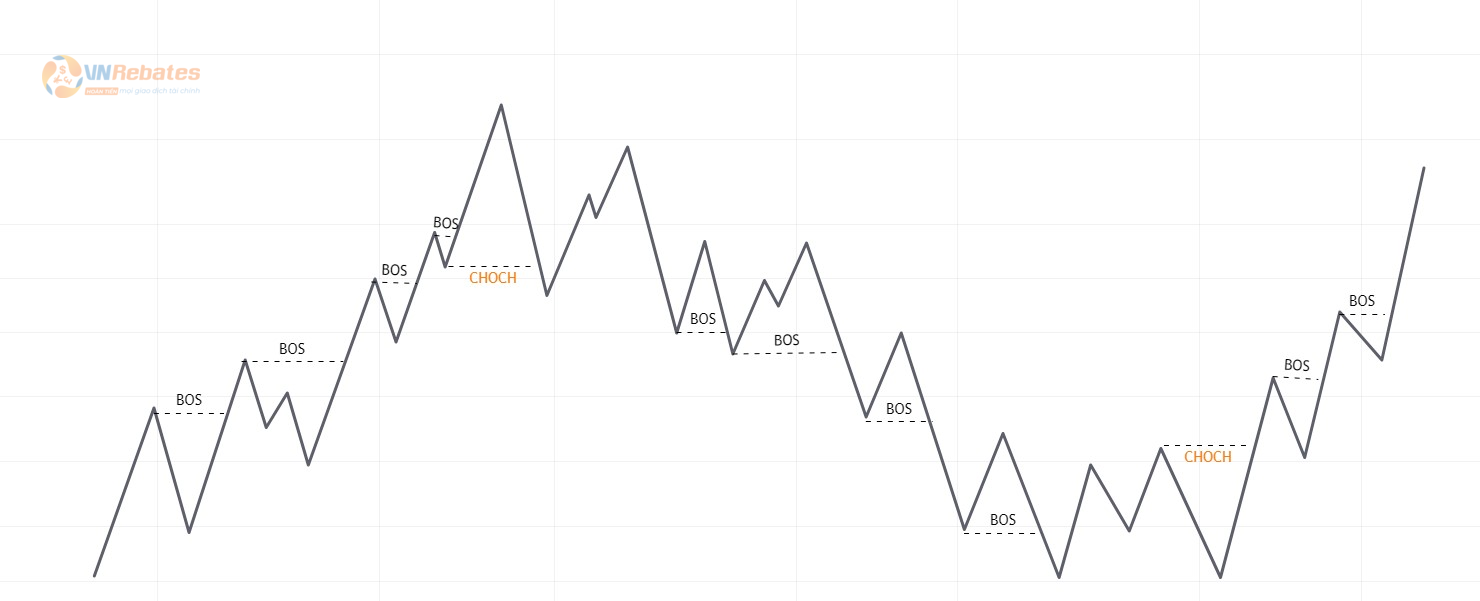

CHOCH là dấu hiệu của sự thay đổi cấu trúc thị trường từ tăng sang giảm và ngược lại. Cùng quan sát biểu đồ sau:

Hình 10. Tín hiệu CHOCH là gì?

Quan sát biểu đồ trên ta có thể xác định:

- Cấu trúc Substructure cơ bản gồm các con sóng tạo ra vùng Minor.

- Con sóng FG phá qua đáy E của cấu trúc tăng trước đó trước khi pullback tạo ra con sóng giảm về vùng Major của xu hướng tăng.

Vậy các bạn có thể hiểu trong một xu hướng tăng có sự xuất hiện của tín hiệu CHOCH khi có sự phá vỡ đáy tạo ra đỉnh cao nhất của xu hướng tăng đó và ngược lại trong xu hướng giảm tín hiệu CHOCH xuất hiện khi có sự phá vỡ đỉnh tạo ra đáy thấp nhất trong xu hướng giảm trước đó.

Hình 11. Cấu trúc thị trường có tín hiệu CHOCH.

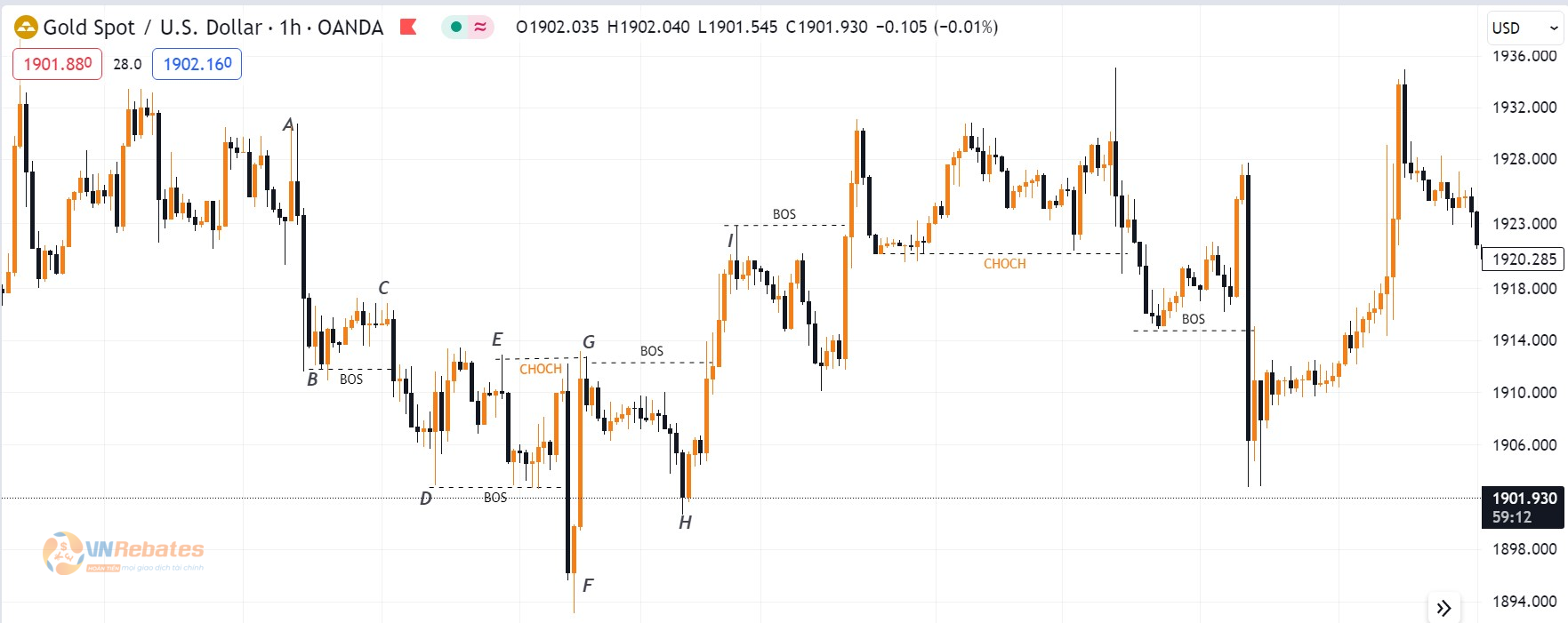

Cùng quan sát ví dụ về CHOCH trong biểu đồ XAU/USD khung H4 sau:

Hình 12. Biểu đồ XAUUSD với các tín hiệu CHOCH và BOS.

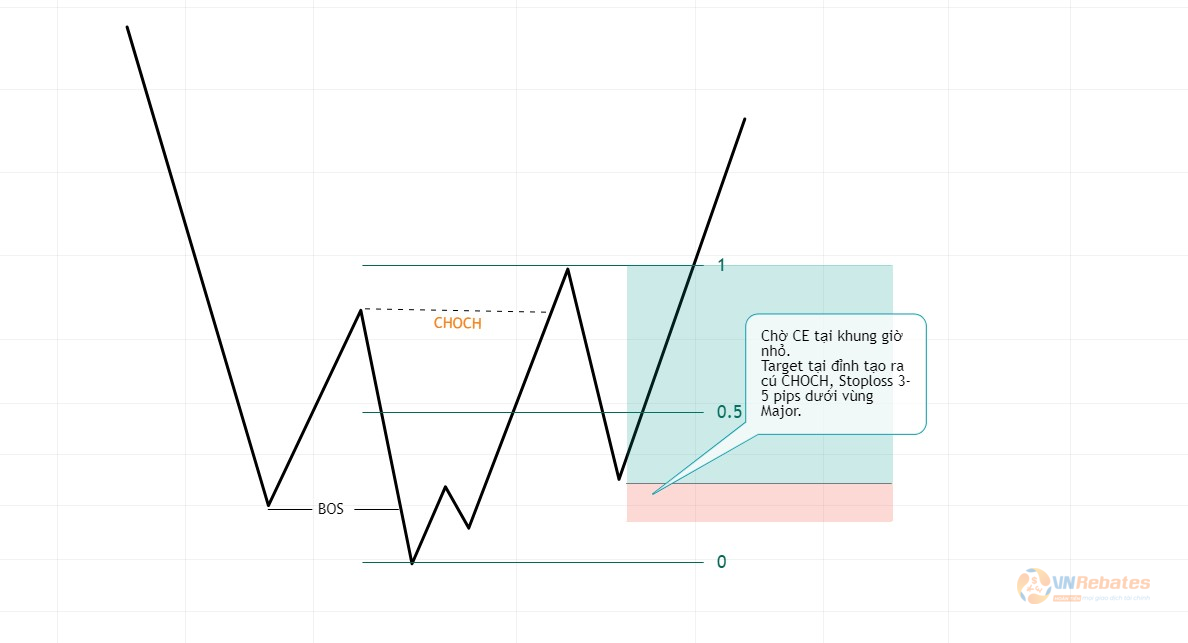

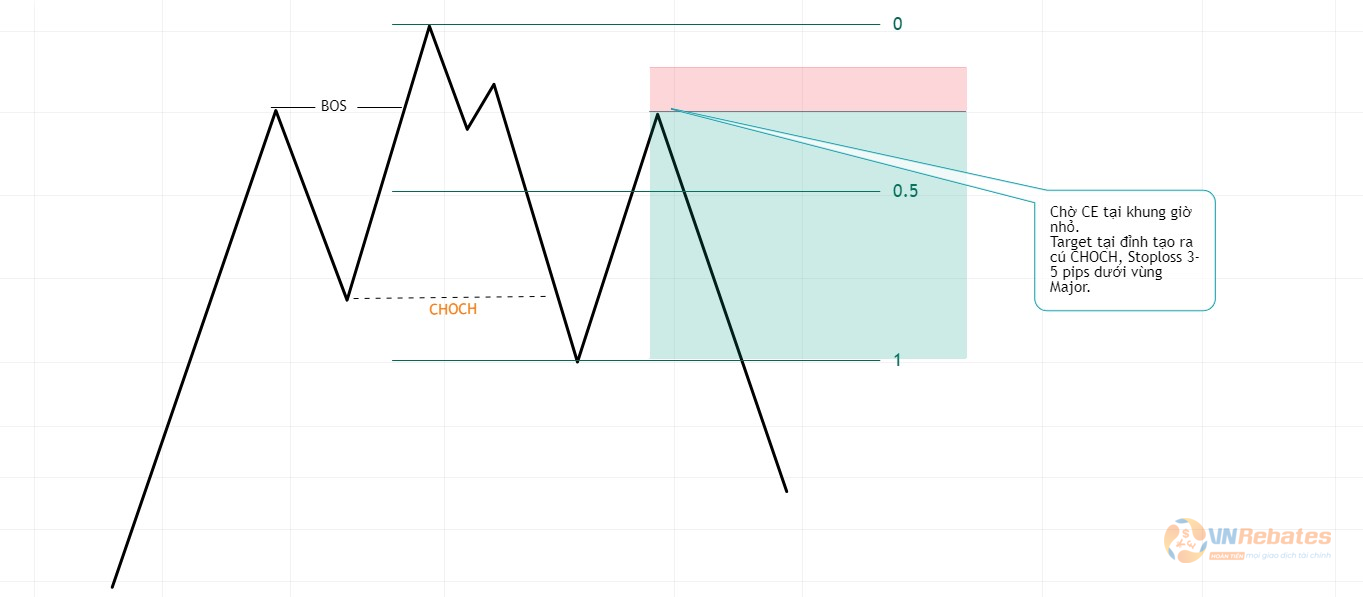

Chiến lược giao dịch với CHOCH:

Dựa vào định nghĩa tín hiệu CHOCH ta thấy điều kiện đầu tiên của chiến lược giao dịch với tín hiệu CHOCH là phải có sự phá vỡ của giá qua đỉnh cao nhất được tạo ra bởi xu hướng giảm trước đó và ngược lại phá vỡ đáy thấp nhất được tạo ra bởi xu hướng tăng trước đó để xác nhận.

Tiếp theo các bạn sử dụng công cụ PD để đo độ dài cú pullback được tạo ra sau khi phá đỉnh cao nhất (hoặc đáy thấp nhất). Cú pullback hợp lệ phải nằm dưới mức 0.5 trên công cụ PD.

Sau đó các bạn chờ confirm entry ở khung giờ nhỏ hơn để vào lệnh. Target là đỉnh tạo ra cú pullback, Stop từ 3-5 pips dưới vùng confirm entry.

Hình 13. Chiến lược giao dịch với CHOCH xu hướng giảm.

Hình 14. Chiến lược giao dịch với CHOCH xu hướng tăng.

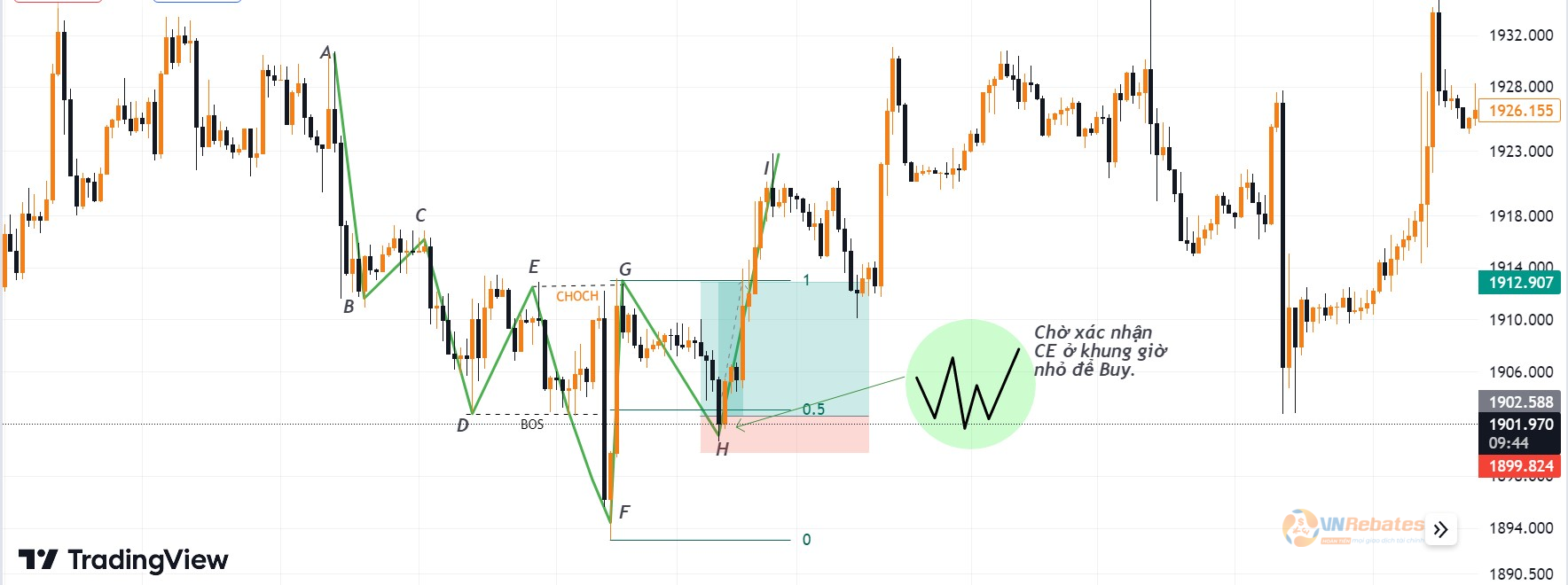

Ví dụ thực tế trên biểu đồ giá:

Hình 15. Chiến lược giao dịch XAUUSD khung H4.

Cùng quan sát biểu đồ cặp XAU/USD khung h4 các bạn có thể thấy:

- Cấu trúc giảm khá rõ ràng từ A đến F.

- Giá tạo tín hiệu BOS sau khi phá qua đáy D tạo nên con sóng EF.

- Con sóng FG hồi lại và phá qua đỉnh E cao nhất của xu hướng giảm trước đó tạo nên tín hiệu CHOCH.

Việc của các bạn lúc này là chờ giá hồi về vùng discount (xác định bằng công cụ PD) của con sóng FG trước đó cùng với sự xác nhận CE ở khung giờ nhỏ là có thể vào lệnh Buy với target tại đỉnh G, SL 3-5 pips dưới vùng discount.

Và đây là kết quả:

Hình 16. Kết quả lệnh BUY XAUUSD.

Trên đây là toàn bộ nội dung về cách phân biệt tín hiệu BOS, CHOCH trong phương pháp SMC và chiến lược giao dịch mà Dautuviet Group muốn chia sẻ đến các bạn. Điều lưu ý ở đây là các bạn nên áp dụng các dạng tín hiệu này ở vùng Major và Minor để tăng tỉ lệ thành công của lệnh giao dịch.

Để nắm được kiến thức về tín hiệu BOS, CHOCH cũng như tất cả những kiến thức khác của phương pháp SMC, các bạn có thể liên hệ với Support của Dautuviet Group để được hỗ trợ nhận khóa học SMC tinh gọn miễn phí.