Biểu đồ nến Nhật là một phương pháp phân tích kỹ thuật được sử dụng dùng trong những giao dịch tài chính. Hầu hết thì các biểu đồ hình nến đều được các nhà đầu tư sử dụng nhằm đánh giá về sự thay đổi và hướng đi của thị trường. Vậy cụ thể thì biểu đồ nến Nhật là gì? có các dạng biểu đồ nến Nhật nào quan trọng.

Biểu đồ nến Nhật là gì?

Biểu đồ nến Nhật (Japanese candlestick pattern) còn được gọi với rất nhiều cái tên khác như: mô hình nến Nhật, nến Nhật, mô hình nến, biểu đồ nến…. Mô hình nến Nhật chính là một loại biểu đồ tài chính mô tả về sự chuyển động giá của một loại tài sản nào đó và có thể là chứng khoán, tiền tệ hay tiền điện tử, hàng hóa…

Biểu đồ nến Nhật có thể được sử dụng ở trong mọi khung thời gian từ 1 năm, 1 tháng, 1 tuần cho đến khung 1 phút… Dựa vào đồ thị nến này thì nhà đầu tư có thể dễ dàng nắm bắt được mức giá mở phiên, giá chốt phiên hoặc mức giá cao nhất, giá thấp nhất ở trong phiên giao dịch đó.

Nến Nhật được tìm ra bởi nhân vật huyền thoại hình thành nên thế giới trading (người Nhật Bản) – Ông được mệnh danh là “ông tổ” của thị trường giao dịch Munehisa Honma. Munehisa đã tạo ra các biểu đồ nến Nhật biểu thị mức giá gạo lên xuống ở trên thị trường. Đồng thời ông cũng sử dụng chúng để đối chiếu, nghiên cứu cùng với những nhân tố gây tác động đến giá. Như là thời tiết, tình trạng lạm phát, chính sách thuế, tình hình kinh tế,…

Sau này, biểu đồ hình nến Nhật được Steve Nison phát hiện khi làm chung với công ty môi giới ở Nhật. Ông đã tiến hành nghiên cứu, viết sách về kỹ thuật này và đưa nó đến được tay những nhà giao dịch. Ngày nay, mô hình nến Nhật đang dần trở nên thông dụng và được sử dụng khá rộng rãi.

Đặc điểm của biểu đồ nến Nhật

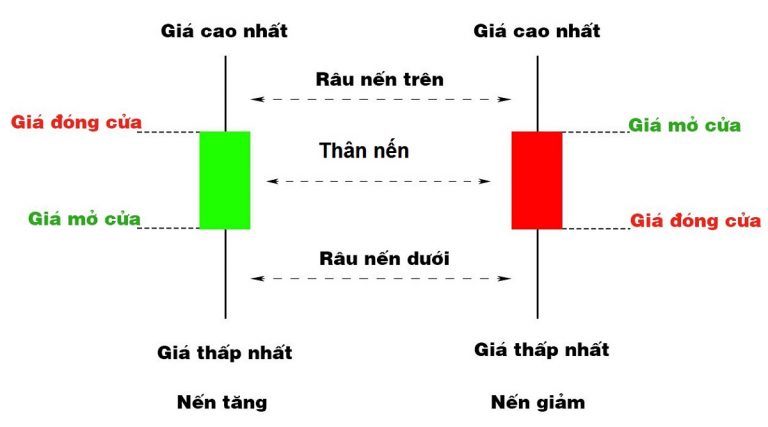

Các loại biểu đồ nến Nhật bao gồm có hai thành phần chính là thân nến và bóng nến. Thông thường thì một cây nến Nhật tiêu chuẩn sẽ bao gồm có đầy đủ các bộ phận sau:

- Phần thân của cây nến thể hiện được phạm vi mà giá dao động, giữa mức giá mở cửa và giá đóng cửa trong một khoảng thời gian cụ thể

- Giá mở: chính là mức giá khởi đầu ở trong một phiên giao dịch.

- Giá đóng: chính là mức giá cuối và kết thúc phiên của giao dịch.

- Phần bóng nến sẽ thể hiện được mức giá cao nhất và mức giá thấp nhất ở trong phiên giao dịch.

- Bóng nến trên: chính là phần đỉnh của giá cao nhất ở trong phiên giao dịch.

- Bóng nến dưới: chính là phần đáy của mức giá thấp nhất ở trong phiên giao dịch.

Ngoài ra thì biểu đồ nến Nhật còn được biểu thị 2 màu xanh – đỏ. Mỗi một màu sắc đều sẽ mang một ý nghĩa riêng biệt và cụ thể như sau:

- Nến xanh (tức là cây nến tăng điểm): có mức giá mở cửa nhỏ hơn với mức giá đóng cửa, do vậy mà giá tăng.

- Nến đỏ (tức là cây nến giảm điểm): có mức giá mở cửa lớn hơn với mức giá đóng cửa, do vậy mà giá giảm.

Ý nghĩa của biểu đồ nến Nhật

Mô hình nến nhật sẽ thể hiện được hành vi giá của bên mua và bên bán ở trên thị trường. Khi đi phân tích nến Nhật sẽ cho nhà đầu tư biết được hiện nay bên mua hay bên bán đang chiếm ưu thế. Từ đó sẽ có thể đưa ra được quyết định đặt lệnh Buy hoặc Sell. Cụ thể như sau:

– Nếu như nhận thấy thân cây nến xanh dài chứng tỏ rằng bên mua đang áp đảo và ngược lại nếu như nhận thấy thân nến đỏ dài thì bên bán đang chiếm được ưu thế. Thân cây nến mà càng dài chứng tỏ rằng áp lực mua bán sẽ càng lớn.

– Bóng nến trên và dưới sẽ thể hiện được phần biến động của giá ở trong cùng một phiên giao dịch.

- Nếu như một cây nến có phần bóng nến trên dài và phần bóng nến phía dưới ngắn thì nó thể hiện được bên mua đã cố gắng đẩy cho mức giá lên cao. Tuy nhiên vì một lý do nào đó mà bên bán đã nhảy vào và đẩy cho mức giá giảm trở lại, làm cho mức giá đóng cửa gần với mức giá mở cửa.

- Nếu như một cây nến mà có phần bóng nến dưới dài và phần bóng nến trên ngắn thì nó sẽ thể hiện được bên bán đang kiểm soát thị trường và đẩy cho mức giá giảm xuống. Tuy nhiên, vì lý do nào đó mà bên mua đã nhảy vào và đẩy cho mức giá lên trở lại, làm cho mức giá đóng cửa gần với mức giá mở cửa.

- Trường hợp phần thân nến ngắn và không có bóng nến thì chứng tỏ rằng bên mua và bán hiện đều không có thời gian để chiếm lĩnh thị trường. Nếu như thấy phần bóng nến trên và dưới thì sẽ cho thấy cả 2 bên đang có thời gian chiếm lĩnh được thị trường.

Hạn chế của biểu đồ nến Nhật

Mô hình nến Nhật là một công cụ phân tích thị trường khá hiệu quả và không thể thiếu đối với các nhà đầu tư. Tuy nhiên, nó cũng tồn tại một số mặt hạn chế nhất định. Cụ thể:

- Có quá nhiều các loại biểu đồ nến

Trên thực tế thì các mô hình nến Nhật tuy đã được thống kê và phân loại nhưng vẫn có số lượng quá nhiều làm cho các nhà đầu tư không thể nào nhớ hết được những mô hình và dấu hiệu riêng của nó. Điều này đã làm cho việc phân tích đôi khi cũng không đạt được hiệu quả.

- Không dự báo trước được xu hướng

Mô hình nến Nhật chỉ cho biết những điều đã xảy ra ở trong thời điểm hiện tại. Mà không thể dự đoán được các tình huống xảy ra ở trong tương lai. Chính vì thế mà người ta chỉ gọi mô hình nến Nhật là một công cụ chứ không phải một hệ thống cho các giao dịch hoàn chỉnh.

- Khung thời gian càng nhỏ thì nguồn thông tin càng nhiễu

Theo các nhà đầu tư có nhiều năm kinh nghiệm thì khung thời gian mà càng nhỏ thì các thông tin được cung cấp sẽ càng dễ sai lệch và có nhiều tín hiệu giả. Vì vậy mà lời khuyên tốt nhất dành cho các nhà đầu tư khi giao dịch là cần phải phân tích được đa khung thời gian. Ngoài ra, việc kết hợp cùng với các loại chỉ báo là điều vô cùng cần thiết.

Các loại biểu đồ nến Nhật phổ biến

Trong thực tế thì các nhà giao dịch sẽ gặp phải rất nhiều các loại nến nhật khác nhau. Tuy nhiên, dựa theo đặc tính của mỗi một mô hình nến này, người ta chia thành các loại sau: mô hình nến Nhật tiếp diễn, mô hình nến Nhật đảo chiều (tăng hoặc giảm) và mô hình nến Nhật trung tính.

Mô hình nến Nhật đảo chiều

Các mô hình nến đảo chiều thường sẽ báo hiệu cho nhà đầu tư tín hiệu về sự đảo chiều của xu hướng trước đó. Nếu như nó xuất hiện sau của xu hướng giảm thì sẽ báo hiệu mức giá đảo chiều đi lên. Ngược lại, nếu như mô hình xuất hiện ở sau xu hướng tăng thì sẽ báo hiệu về giá đảo chiều đi xuống.

Dựa vào mô hình nến đảo chiều này mà các nhà đầu tư sẽ biết được thời điểm mà giá đảo chiều, từ đó xác định được các điểm vào lệnh và thoát lệnh hiệu quả nhất. Một số loại mô hình nến đảo chiều phổ biến như: Hammer, Evening Star, Hanging Man, mô hình nến Engulfing, Morning Star,..

Mô hình nến Nhật tiếp diễn

Mô hình nến Nhật tiếp diễn chính là tín hiệu cho thấy được xu hướng giá vẫn đang đi đúng xu hướng và không hề có dấu hiệu của sự đảo chiều. Khi xuất hiện mô hình nến này thì các nhà đầu tư có thể yên tâm giữ lệnh giao dịch cho đến khi có sự xuất hiện của một tín hiệu đảo chiều khác.

Một số mô hình nến Nhật tiếp diễn mà các nhà đầu tư thường gặp trong thực tế như: Falling Three Method, Rising Three Method, Bullish Harami, Bearish Harami, ….

Hướng dẫn cách đọc biểu đồ nến Nhật

Để tiến hành giao dịch theo biểu đồ nến nhật trong chứng khoán thì các nhà đầu tư cần phải biết được cách đọc biểu đồ nến Nhật và hiểu được các tín hiệu mà đồ thị nến này cung cấp. Qua đó, sẽ xác định xu hướng giá ở trong biểu đồ nến Nhật và tìm kiếm được điểm vào lệnh, điểm cắt lỗ và chốt lời hiệu quả.

- Diễn giải được sự hình thành của cây nến đơn

Các mẫu nến riêng lẻ thường sẽ cho nhà đầu tư nhận thấy được tâm lý thị trường ở trong thời điểm hiện tại. Sự xuất hiện của những mẫu hình nến này sẽ chính là tín hiệu về một sự đảo chiều mạnh mẽ sắp tới.

Ví dụ:

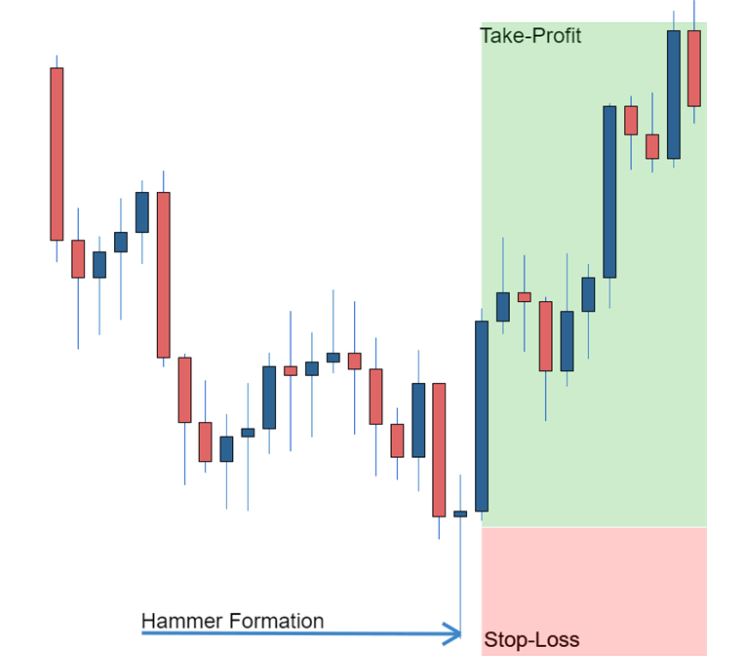

Trong hình trên ta đã nhận thấy sự xuất hiện của một cây nến búa Hammer (có phần thân nhỏ, bóng dưới dài và bóng trên ngắn). Mức giá đóng cửa cao hơn với mức giá mở cửa, đây chính là một cây nên tăng. Khi này thì các nhà đầu tư cần đóng vị thế bán và mở ra vị thế mua khi mà nến búa đóng cửa.

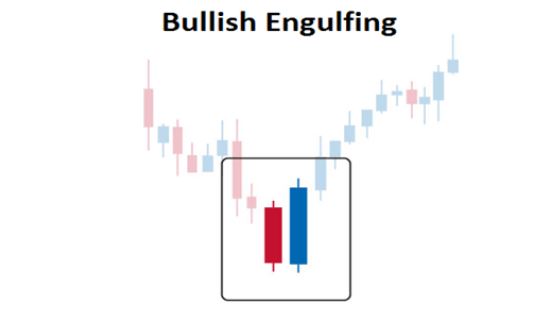

- Nhận biết được mô hình đa nến

Mô hình đa nến có thể sẽ là 2 nến như nến đỉnh đôi, đáy đôi, nến nhấn chìm hoặc cụm 3 nến như evening star, morning star, 3 chàng lính trắng, 3 con quạ đen. Dựa theo những mô hình này mà nhà đầu tư cũng sẽ lựa chọn được thời điểm tham gia hoặc thoát ra khỏi thị trường.

Ví dụ:

Trong hình trên ta có thể nhận thấy sự xuất hiện của mô hình nến nhấn chìm tăng (cây nến màu xanh tăng bao trọn được toàn bộ cây nến giảm đỏ). Mô hình này sẽ báo hiệu về sự đảo chiều giảm sang tăng. Khi này các nhà đầu tư cần phải đóng được các lệnh bán và vào một vị thế mua ngay khi mà cây nến sau nến nhấn chìm đóng cửa.

- Nhận biết được các mô hình giá

Đối với những nhà đầu tư mà theo trường phái giao dịch lướt sóng thì sẽ quan tâm nhiều đến những mô hình đơn lẻ. Tuy nhiên đối với những nhà đầu tư theo chiến dịch dài hạn thì các mô hình giá lại đặc biệt hữu ích.

Theo đó, khi phân tích thì các nhà đầu tư cần nhìn tổng quan biểu đồ để có thể sớm nhận biết được đó có phải là các mô hình chữ nhật, mô hình tam giác, mô hình con dơi hay không. Sau đó, sẽ dựa vào các tín hiệu của những mô hình này để có thể tìm ra được điểm vào lệnh và thoát lệnh hợp lý.

Ví dụ:

Trong hình ta nhận thấy xuất hiện mô hình tam giác cân cho thấy rằng bên mua và bên bán đang ngang sức nhau. Khi này ta chưa có thể biết được mức giá sẽ tăng hay giảm, tuy nhiên thì mô hình chính là sự dự báo thị trường sẽ bùng nổ và mức giá sẽ đi về một phía. Trong trường hợp này, các nhà đầu tư có thể đặt lệnh chờ mua ở cạnh phía trên và chờ bán ở cạnh phía dưới của tam giác.

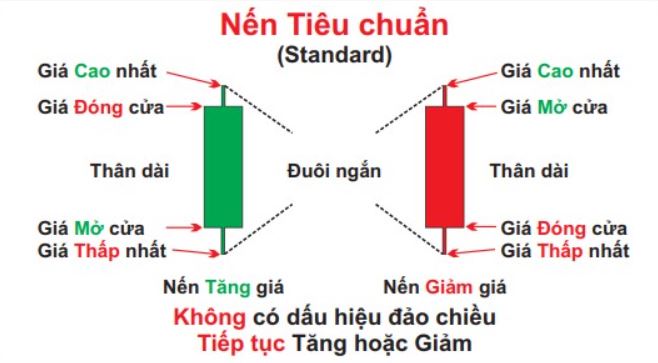

Nến Standard bao gồm các thành phần:

+ Giá mở cửa, giá đóng cửa, giá cao nhất, giá thấp nhất

+ Thân nến dài

+ Râu nến trên và râu nến dưới ngắn

+ Nến tăng màu xanh có giá đóng cửa cao hơn giá mở cửa

+ Nến giảm màu đỏ có giá đóng cửa thấp hơn giá mở cửa

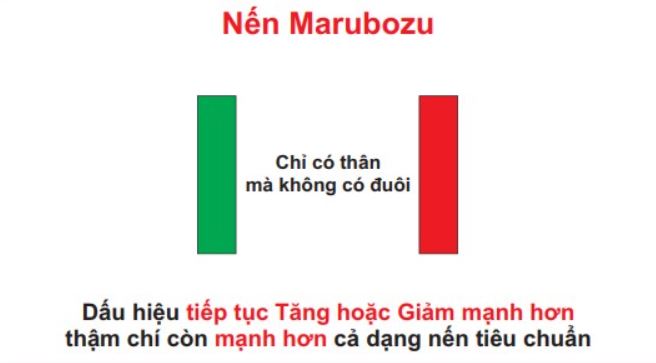

Có thân nến rất dài thân nên giá mở cửa và giá đóng cửa cách xa nhau, và hoàn toàn không có bóng nến hoặc có nhưng không đáng kể

Ý nghĩa: thể hiện lực mua (nến xanh) và lực bán (nến đỏ) rất là mạnh, chính vì vậy nó thường xuất hiện khi thị trường tăng giá hoặc giảm giá mạnh. Điều này cho thấy trong quá trình mua bán và giao dịch các nhà đầu tư không có sự lưỡng lự giữa 2 bên mua bán

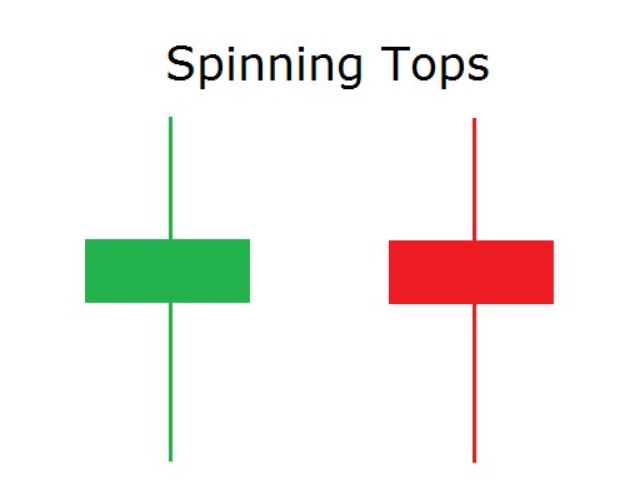

Nến có thân nhỏ thể hiện dấu hiệu 2 phe bán và mua đều không thể giành quyền kiểm soát thị trường. Tâm lý của các nhà đầu tư cũng đang do dự trong việc mua và bán. Khó có thể dự đoán trong tương lai giá sẽ tăng hoặc giảm

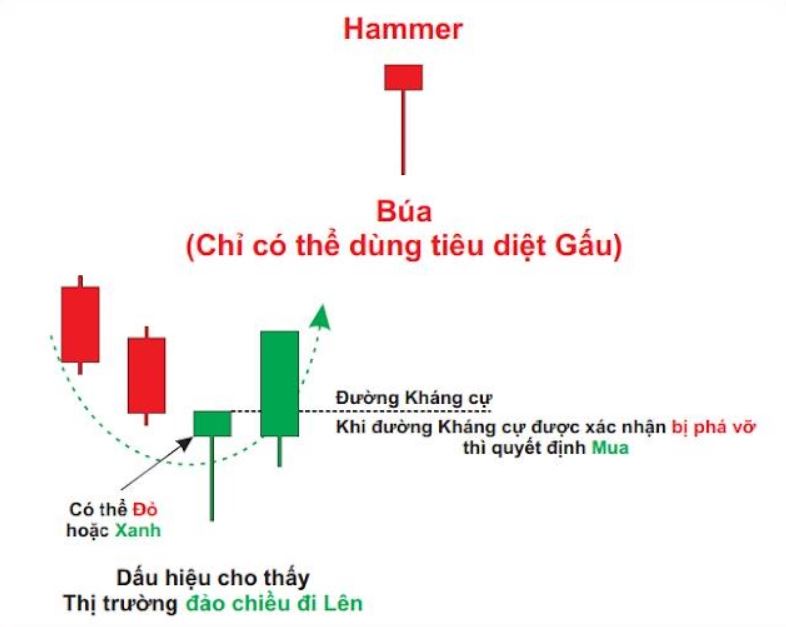

Là một dạng nến đặc biệt với các điểm nhận dạng:

+ Có râu nến ở phía dưới dài hơn phần thân nến thực

+ Râu nến phải dài gần gấp 2 lần thân nến thật

+ Nến Hammer đều có thể là nến giảm (Bearish – màu đỏ) hoặc nến tăng (Bullish – màu xanh)

+ Râu nến phía trên rất nhỏ hoặc không có

Ý nghĩa: Nến búa hammer thường được xuất hiện trong thị trường có xu hướng giảm báo hiệu dấu hiệu đảo chiều cực kì mạnh, thể hiện tâm lý các nhà đầu tư đang tìm kiếm vùng giá tốt để gia nhập thị trường và hình thành áp lực mua đè lên áp lực bán tạo nên dấu hiệu đảo chiều và tăng giá xuất hiện

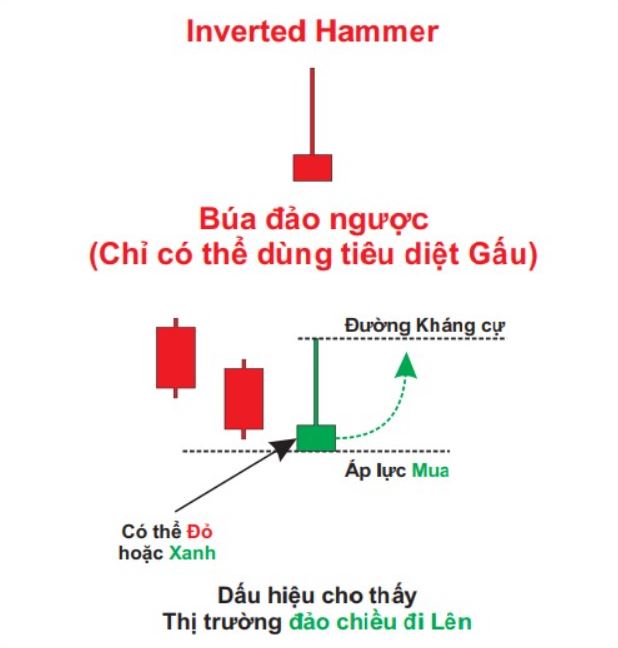

Có dạng tương tự với mô hình nến búa là cùng xuất hiện trong thị trường có xu hướng giảm và dấu hiệu đảo chiều tại đáy. Mô hình nến búa ngược có thân nến nhỏ, thân nến có thể là xanh hoặc đỏ, có bóng nến bên trên dài gấp đôi thân nến và bóng nến bên dưới rất nhỏ hoặc không có

Ý nghĩa: dự báo dấu hiệu đảo chiều trong xu hướng giảm trước đó. Tuy nhiên, nhà đầu tư cần phải quan sát thêm để xác nhận thêm dấu hiệu trước khi vào giao dịch

Lưu ý: Đối với nến Hammer – Inverted Hammer đều cần phải quan sát thêm các chỉ báo khác vì thời điểm mở cửa và đóng cửa là lúc có khối lượng giao dịch lớn nhất

Khi bên bán thực hiện hành động bán tại giá mở cửa và giá đóng cửa của phiên giao dịch, nếu phiên giao dịch tiếp theo giá tăng mạnh sẽ gây tâm lý hoảng loạn cho bên bán và khiến bên bán ở vị thế thua lỗ. Giá càng tăng cao, bên bán có tâm lý nhanh chóng kết thúc giao dịch để chốt lỗ cho giao dịch họ đã dặt, vì thế càng làm tăng áp lực mua vào

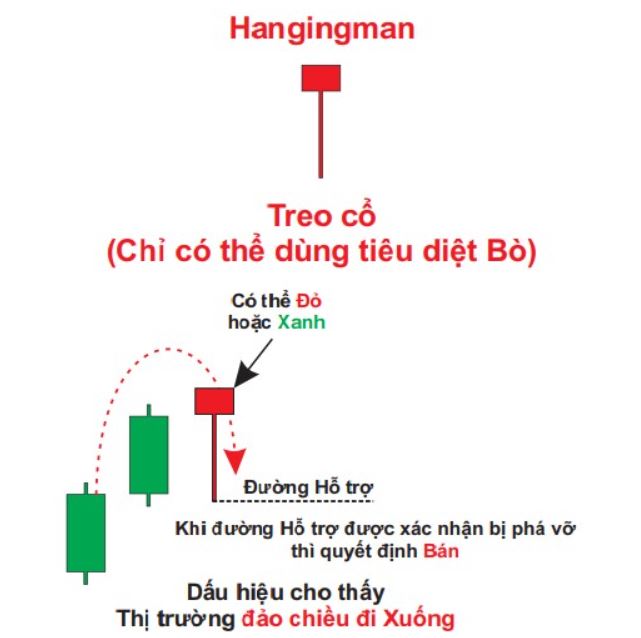

Nến Hanging Man có hình dạng giống nến Hammer nhưng hoàn toàn khác nhau về tính chất. Nến Hanging Man xuất hiện trong thị trường có xu hướng tăng và cảnh báo khả năng tạo đỉnh của xu hướng đó

Ý nghĩa: Nến Hanging Man dự báo dấu hiệu đảo chiều giảm giá trong 1 xu hướng tăng trước đó. Tuy nhiên, các nhà đầu tư cần chờ đợi phiên giao dịch tiếp theo kết thúc để ra quyết định trước khi vào lệnh. Dấu hiệu thể hiện thị trường giảm là nến giảm giá mạnh ngay phía sau nến Hanging Man hoặc có một khoảng nhảy giảm giá (gaps down)

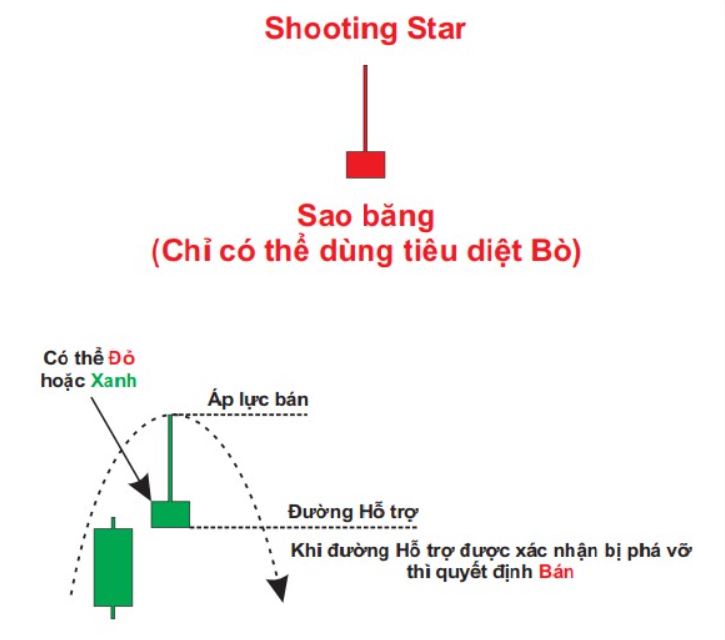

Nến Shooting Star có hình dạng giống nến Inverted Hammer nhưng hoàn toàn khác nhau về tính chất. Nến Shooting Star xuất hiện trong thị trường có xu hướng tăng và thông báo khả năng tạo đỉnh của xu hướng đó

Ý nghĩa: Nến Shooting Star thường xuất hiện trong xu hướng tăng báo hiệu dấu hiệu đảo chiều cực kì mạnh, có nghĩa là các nhà đầu tư đang tìm vùng giá tốt để gia nhập thị trường và hình thành áp lực bán đè lên áp lực mua trước đó. Thể hiện dấu hiệu đảo chiều và giảm giá xuất hiện

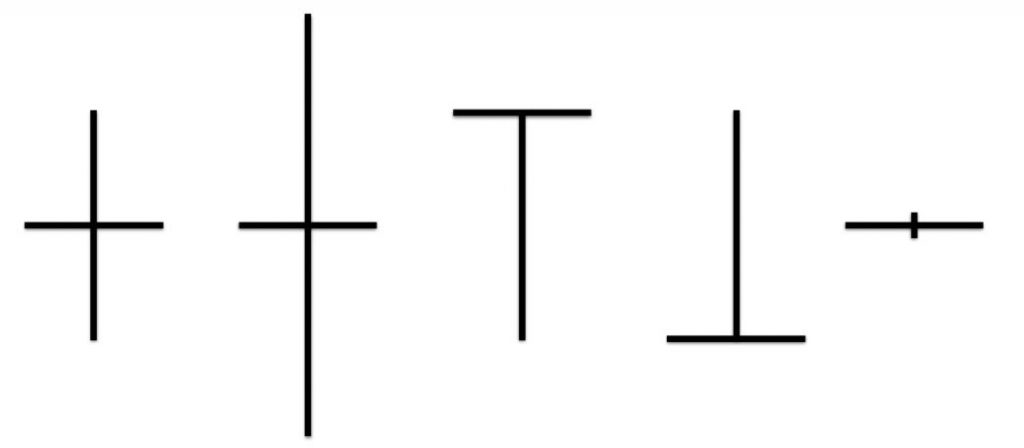

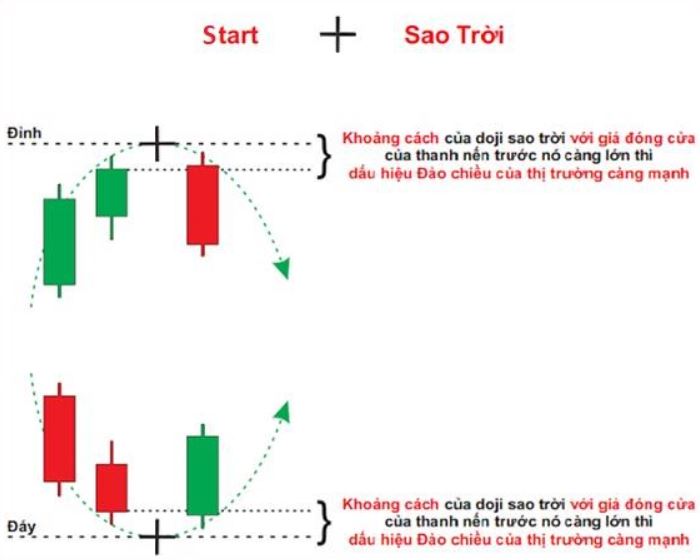

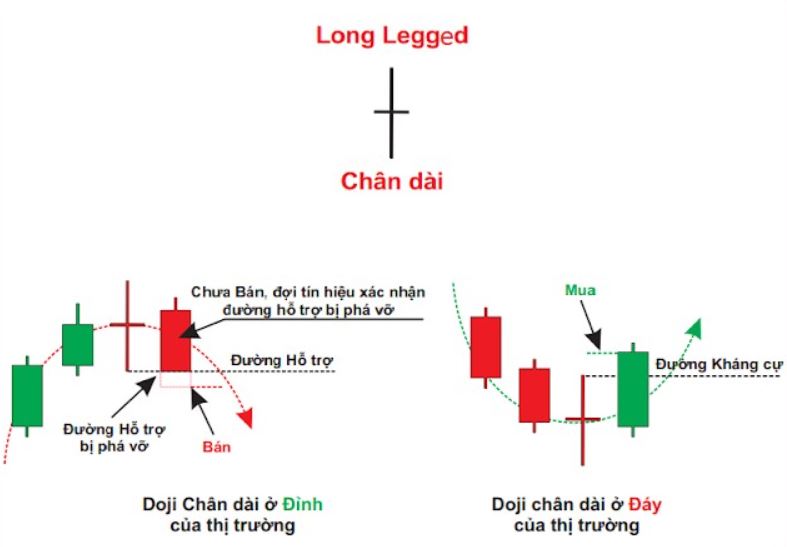

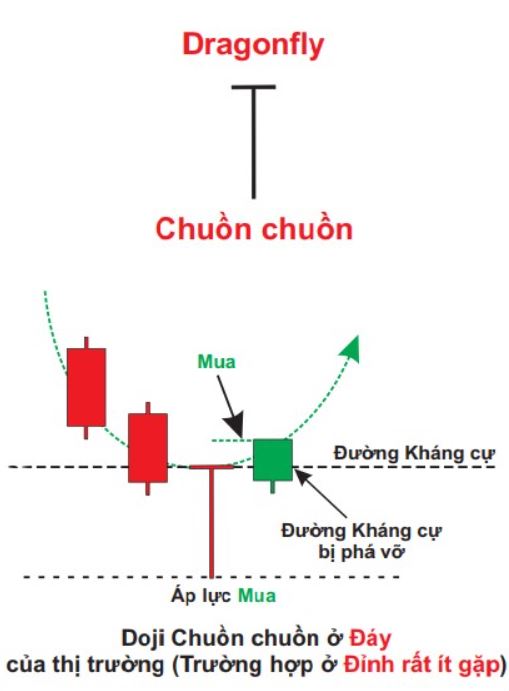

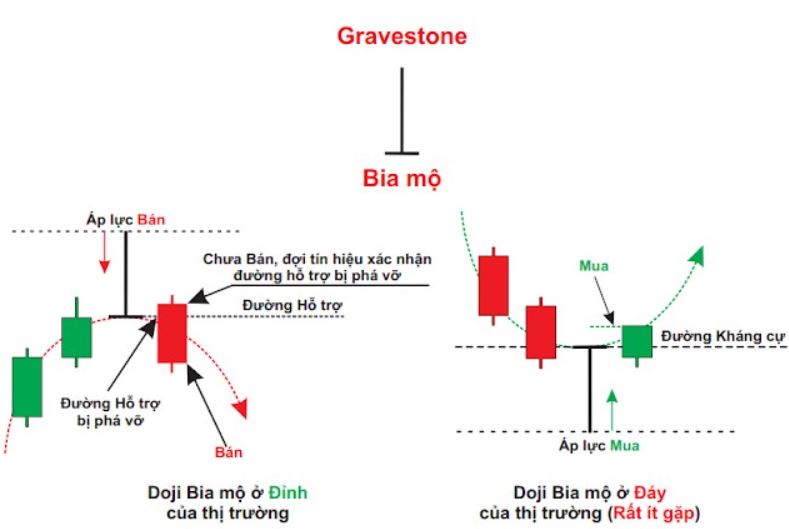

Là nến có giá mở cửa và giá đóng cửa xấp xỉ như nhau, vì vậy phần thân nến Doji thường khá mỏng gần như là 1 đường thẳng tạo hình cây nến thành 1 dấu cộng. Thể hiện sự do dự trong việc xác định vị thế của nhà đầu tư, không có phe nào xác định được thị trường

Có đặc điểm là bóng nến phía trên và phía dưới đều ngắn và có độ dài ngang bằng nhau

Nến này có đặc điểm là bóng nến phía trên và phía dưới rất dài và gần bằng nhau

Nến này không có bóng nến phía trên nhưng bóng nến phía dưới thường rất dài

Đặc điểm của loại nến này là bóng trên rất dài nhưng không có bóng dưới

Gap được hiểu đơn giản là các khoảng trống, khi giá di chuyển giá quá đột ngột tăng quá mạnh hoặc giá giảm quá mạnh khiến giá bật (lên – xuống) cao hơn thật thấp hơn so với giá đóng cửa của cây nên trước đó, tạo ra một khoảng trống trên đồ thị giá

Một số lưu ý khi sử dụng biểu đồ nến Nhật

Khi sử dụng phân tích mô hình nến Nhật trong giao dịch tài chính thì nhà đầu tư cần phải lưu ý một số điều sau:

- Không nên vào lệnh giao dịch không có phiên nến, cần phải kiên nhẫn chờ cho cây nến đóng cửa vì rất có thể đó chỉ là một sự phá vỡ giả (false breakout).

- Không nên sử dụng kiểu mẫu hình nến riêng lẻ để phân tích: Nến Nhật không thích hợp để sử dụng trong phân tích trong riêng lẻ vì sẽ có khá nhiều các tín hiệu gây nhiễu. Nhà đầu tư nên kết hợp chúng cùng với đường xu hướng, kháng cự hỗ trợ hay một số chỉ báo khác.

- Một mô hình nến có thể sẽ có nhiều tên gọi khác nhau. Vì thế, nhà đầu tư không nhất thiết phải nhớ đến tên gọi của tất cả các mô hình này.

- Đồ thị nến sẽ cung cấp nhiều tín hiệu giao dịch hữu ích, tuy nhiên nó lại không cung cấp giá mục tiêu

Kết luận

Mỗi một biểu đồ nến Nhật sẽ thuật lại “câu chuyện” về cuộc đối đầu giữa thị trường bò (giá lên) cùng với bear market (giá xuống) hay giữa người mua và người bán, cung và cầu, nỗi sợ hãi cùng với lòng tham trên thị trường. Vì vậy, mô hình nến chính là một trong những mô hình quan trọng được các nhà đầu tư sử dụng để theo dõi thị trường và tìm kiếm điểm giao dịch. Điều quan trọng cần phải lưu ý là hầu hết những mẫu nến đều cần phải xác nhận dựa trên bối cảnh của các cây nến trước và tiếp theo sau. Các mô hình này thường có xu hướng lặp lại, nhưng thị trường sẽ cố gắng đánh đố các nhà đầu tư. Do vậy mà nhà đầu tư cần phải kết hợp biểu đồ hình nến cùng những mô hình và chỉ số khác để có thể đạt được kết quả tốt nhất.

Bài tiếp theo : Công cụ Fibonacci trong giao dịch forex