1. Mô hình cờ đuôi nheo – Pennant Pattern

Trước khi đi vào chiến lược giao dịch kết hợp giữa mô hình cờ đuôi nheo và chỉ báo Parabolic SAR hãy cùng ôn lại một vài kiến thức về mô hình cờ đuôi nheo.

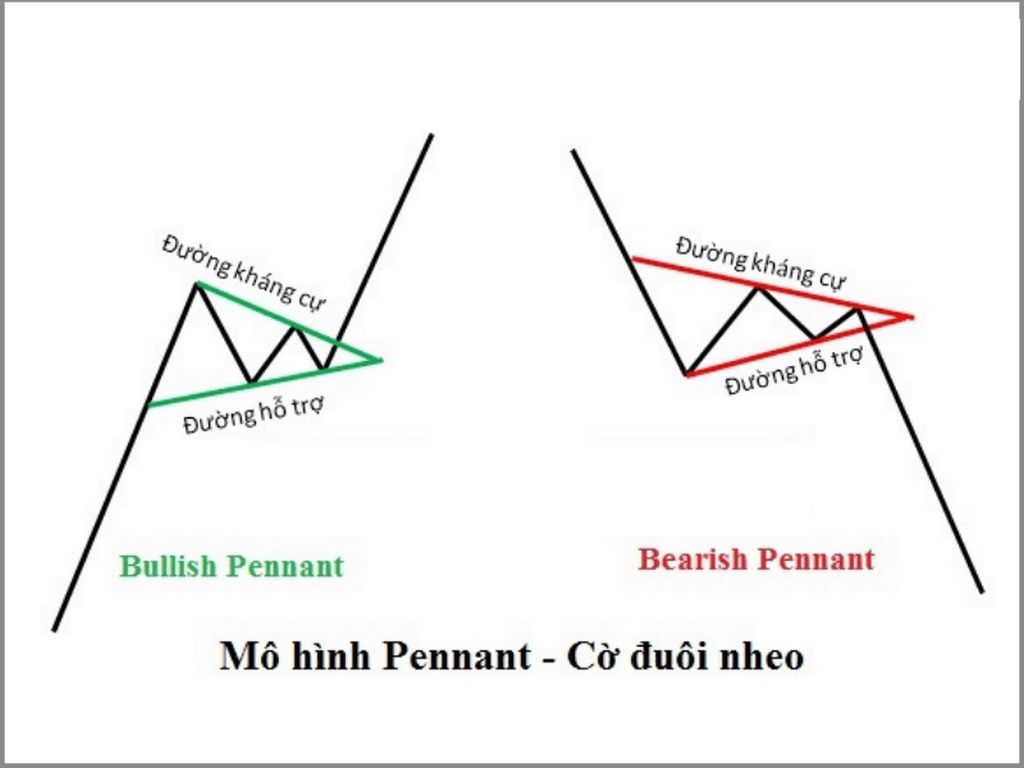

Cờ đuôi nheo được xếp vào nhóm mô hình tiếp diễn xu hướng, trong nhóm mô hình này còn có các mô hình nổi tiếng như cờ tăng, cờ giảm, tam giác tăng, tam giác giảm… Theo Thomas Bulkowski xác suất tiếp diễn xu hướng khi cờ đuôi nheo xuất hiện đạt đến 90%. Khi mô hình cờ đuôi nheo xuất hiện đồng nghĩa với giai đoạn tái thiết lập cấu trúc thị trường ROF đã bắt đầu.

Xem thêm: Quá trình ROF tái thiết lập cấu trúc thị trường

Khi phân tích một mô hình cờ đuôi nheo hoàn chỉnh cần phải chú ý đến 3 thành phần:

Phần Cột Cờ (Flagpole)

Cột cờ là một đoạn giá tăng hoặc giảm mạnh, Flagpole xảy ra trước khi mô hình cờ đuôi nheo hình thành. Đây là giai đoạn mà giá di chuyển khi đã có xu hướng rõ ràng. Đoạn xu hướng này thường được đánh dấu bằng các cây nến lớn liên tiếp trong cùng một hướng cho thấy áp lực mua hoặc bán rất mạnh mẽ.

Cột cờ là dấu hiệu sơ khởi của xu hướng và đặt nền tảng cho sự hình thành của mô hình cờ đuôi nheo, nơi mà giá tạm thời chững lại để hấp thụ động lực trước khi tiếp tục xu hướng ban đầu.

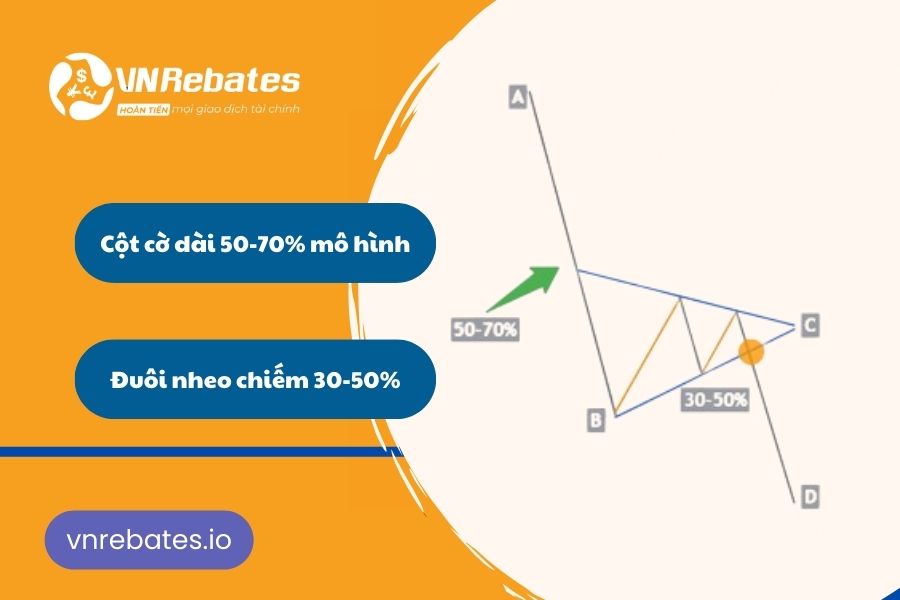

Thông thường, chiều dài của phần cột cờ nên chiếm một tỷ lệ lớn hơn so với phần đuôi nheo. Chiều dài của phần cờ thường là phần dài nhất của mô hình và có thể chiếm từ 50% đến 70% tổng chiều dài của toàn bộ mô hình cờ đuôi nheo.

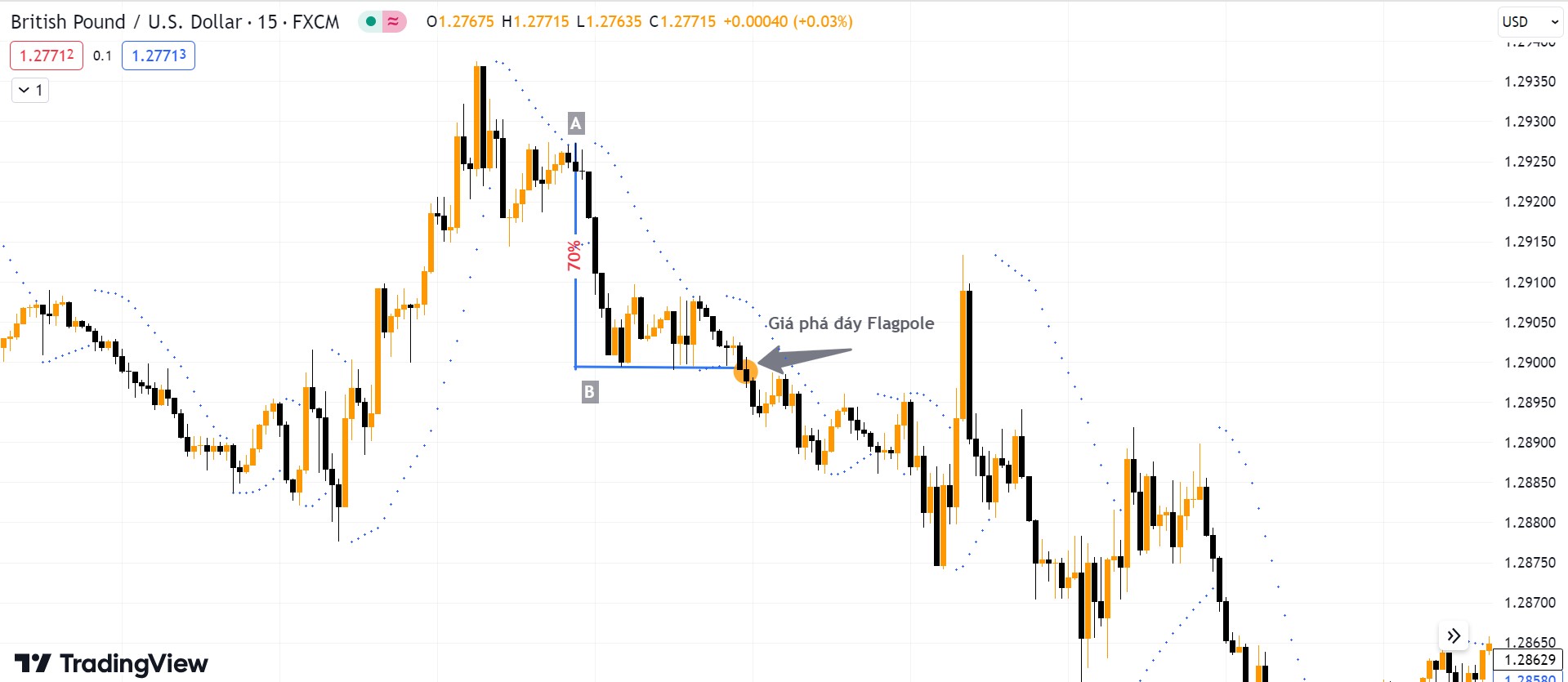

Phần cột cờ chiếm 50-70% mô hình

Phần Đuôi Nheo (Pennant)

Sau khi cột cờ được hình thành, giá bắt đầu dao động trong một phạm vi hẹp hơn, tạo thành mô hình đuôi nheo. Hai đường xu hướng hội tụ với nhau khi giá dao động tạo nên hình dạng giống như một tam giác nhỏ.

Trong giai đoạn này, thị trường tạm thời mất đà do sự cân bằng giữa cung và cầu. Nhà đầu tư đang tạm dừng để chờ đợi thông tin hoặc sự kiện mới trước khi tiếp tục xu hướng. Mô hình đuôi nheo thường có thời gian tồn tại ngắn, thường chỉ kéo dài từ vài ngày đến vài tuần, khác với các mô hình tam giác lớn hơn có thể kéo dài vài tháng.

Phần đuôi nheo thường chiếm từ 30% đến 50% tổng chiều dài của mô hình. Thời gian tồn tại của phần đuôi nheo ngắn hơn phần cờ và có xu hướng hợp nhất giá trong một phạm vi hẹp hơn. Độ rộng của mô hình đuôi nheo sẽ thu hẹp dần khi hai đường xu hướng hội tụ, thường không lớn bằng biên độ phần cờ.

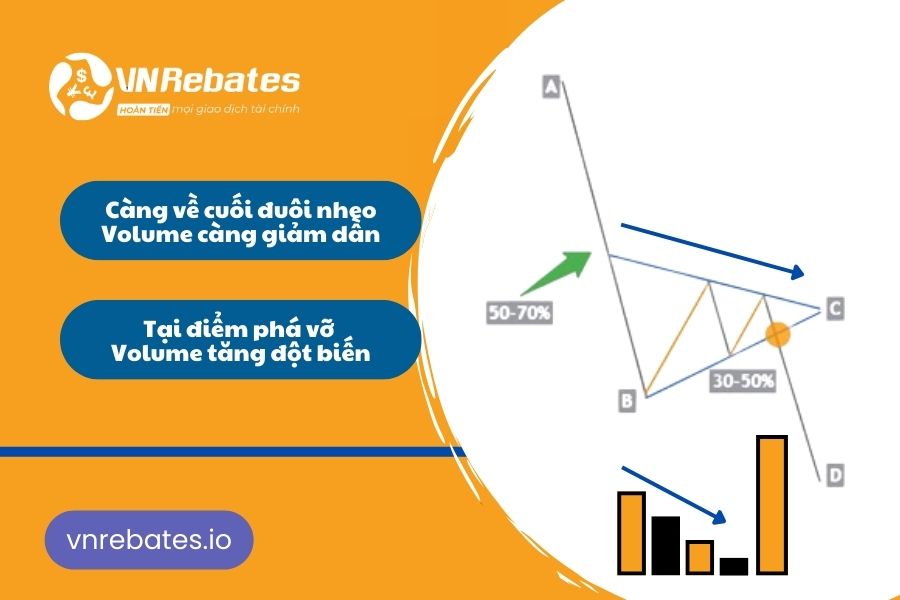

Khối Lượng Giao Dịch

Trong quá trình hình thành phần đuôi nheo, khối lượng giao dịch thường giảm dần. Sự suy giảm khối lượng cho thấy rằng thị trường đang “nghỉ mệt” và điều mà các trader nhà nghề đang chờ đợi là sự phá vỡ.

Khi giá phá vỡ mô hình cờ đuôi nheo theo hướng của xu hướng trước đó, khối lượng giao dịch thường tăng đột biến. Sau thời gian dồn nén cực đại giá bức phá khỏi cạnh trên của mô hình tạo ra sự tiếp diễn xu hướng.

Theo dõi sự thay đổi trong khối lượng giao dịch có thể giúp xác định sức mạnh của mô hình và xác nhận xu hướng tiếp tục khi mô hình bị phá vỡ.

Càng về cuối đuôi nheo Volume càng giảm

2. Kết hợp mô hình cờ đuôi nheo và chỉ báo Parabolic SAR

Có 2 mô hình cờ đuôi nheo, đó là mô hình cờ tăng và mô hình cờ giảm. Mô hình cờ tăng được hình thành sau xu hướng tăng mạnh. Còn mô hình cờ giảm được hình thành sau xu hướng giảm mạnh. Khi giá phá vỡ mô hình cờ chúng ta sẽ giao dịch theo xu hướng trước đó. Tuy nhiên để giao dịch hiệu quả với mô hình cờ đuôi nheo, thì nên kết hợp với chỉ báo kĩ thuật khác.

Trong phần này, chúng ta cần dùng thêm chỉ báo Parabolic Sar và kết hợp thêm việc phân tích hành động giá để có thể giao dịch mô hình này được hiệu quả hơn. Sở dĩ PSAR được lựa chọn là vì đây là một chỉ báo cho biết chính xác thời điểm nào nên thoát lệnh qua đó giúp tránh tình trạng chốt non và giá quay đầu cắn stoploss.

Khung thời gian giao dịch cho chiến lược này không được thấp hơn M15 vì sẽ có rất nhiều tín hiệu nhiễu.

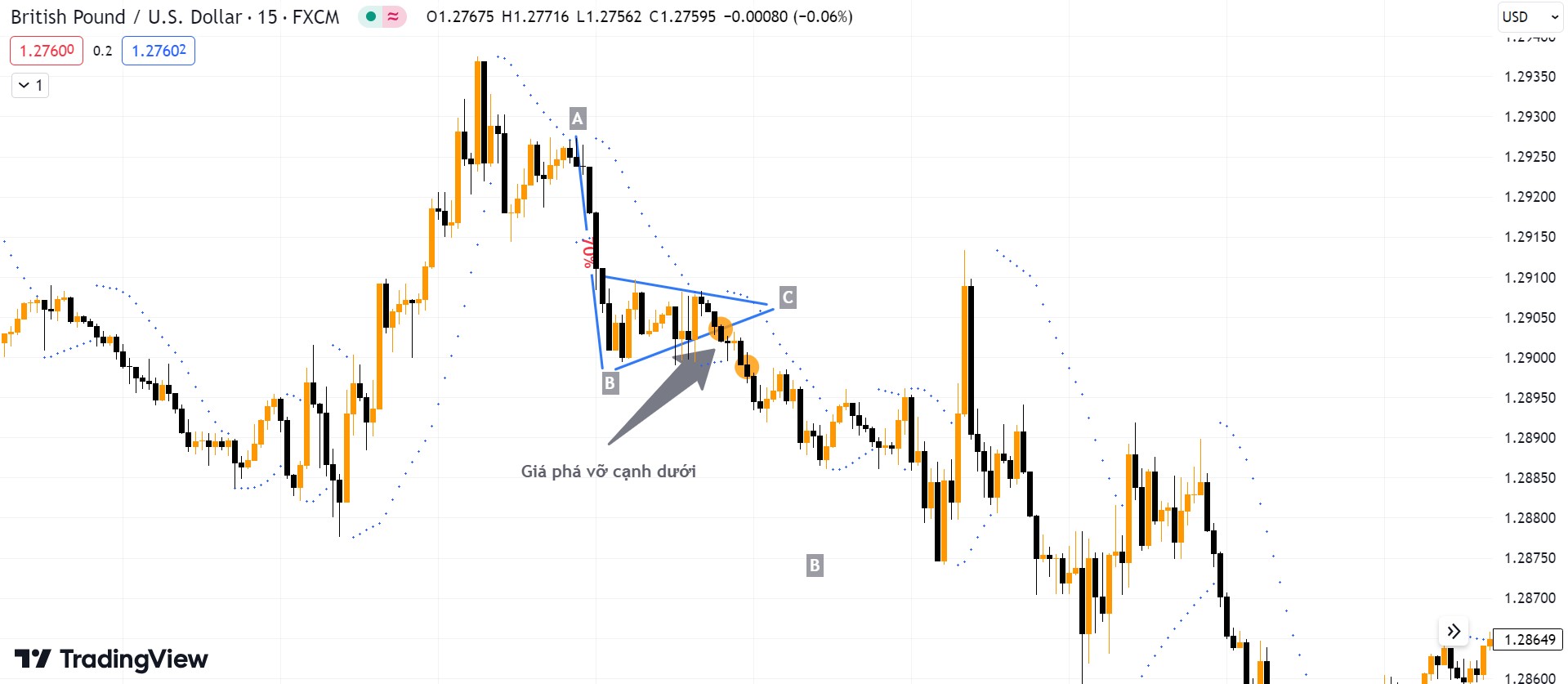

Bước 1: Cài đặt chỉ báo PSAR vào biểu đồ giá

Chỉ báo Parabolic SAR sẽ cho bạn biết xu hướng chính của thị trường.

Bước 2: Tìm một xu hướng tăng hoặc giảm mạnh

Một loạt ít nhất từ 3-5 nến tăng hoặc giảm liên tiếp mà không có sóng hồi sẽ là những đoạn giá tăng hoặc giảm mạnh. Vì như đã nêu trong phần 1 mô hình cờ đuôi nheo chỉ hoạt động khi có đủ 3 thành phần Flagpole, đuôi nheo và khối lượng nên phần xác định xu hướng chính là đi tìm cột cờ.

Đồng thời khi nối các chấm trong chỉ báo Parabolic SAR ta phải được một đường thẳng lớn hơn 45 độ. Đây là yêu cầu bắt buộc của chiến lược này.

Bước 3: Quan sát quá trình tích lũy sau khi xu hướng hình thành

Sau khi xu hướng đã được hình thành và di chuyển thị trường sẽ chuyển sang giai đoạn sideway hay tái tích lũy consolidation. Nguyên nhân chính của hành động giá này là do dư thừa thanh khoản (liquidity) và hiện tượng chốt lời của Bigboys sau khi họ đạt được target mong muốn. Lúc này nếu muốn tiếp tục xu hướng bắt buộc Bigboys phải loại thanh khoản ra khỏi thị trường.

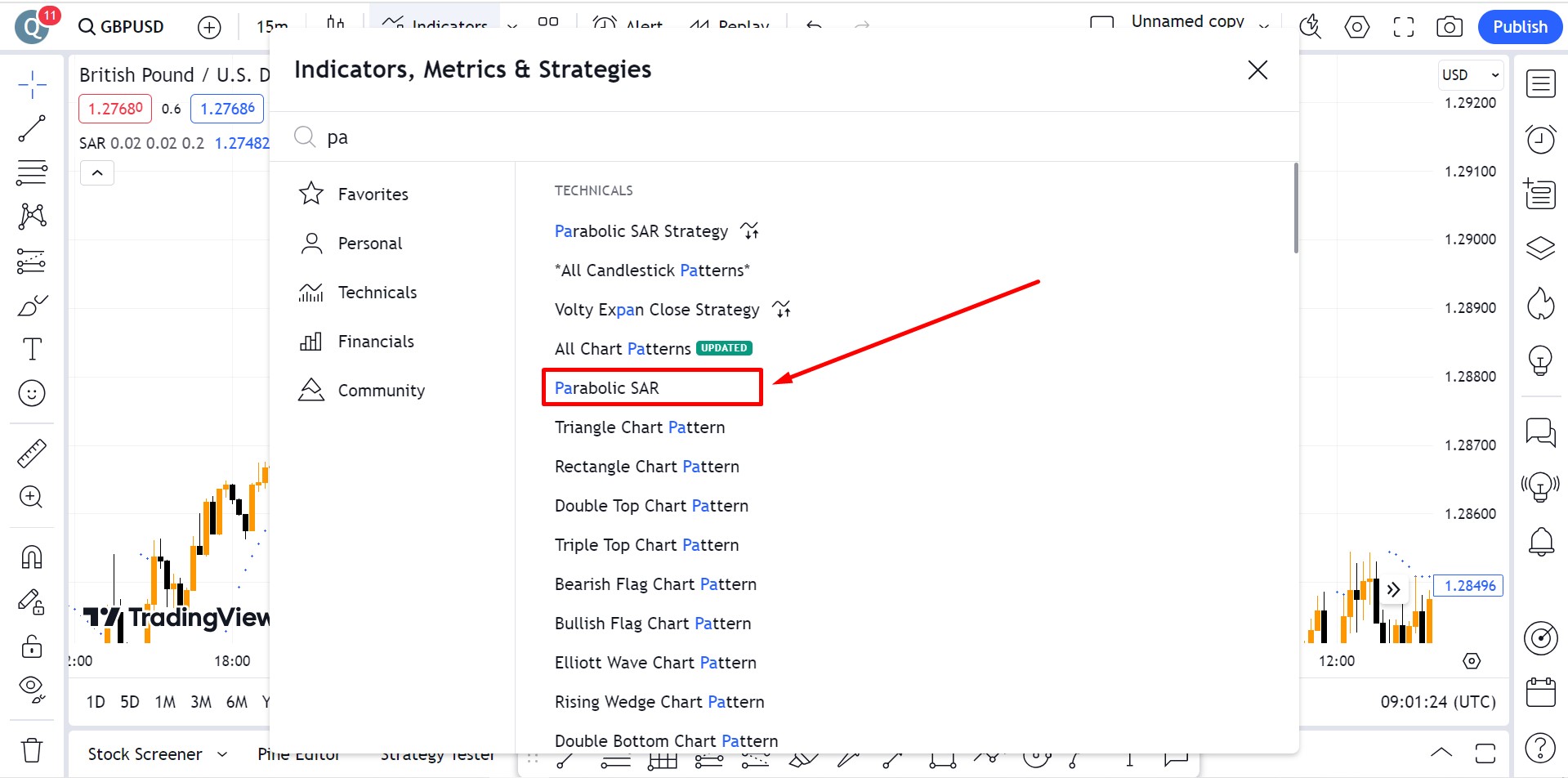

Cần xác định giá khi di chuyển trong vùng tích lũy sẽ tạo thành mô hình cờ chặt hay cờ rời rạc. Mô hình cờ rời rạc có nghĩa là giá di chuyển vượt ra ngoài biên của 2 đường xu hướng nhiều lần trong khi mô hình cờ chặt giá di chuyển với biên độ cực nhỏ và dồn nén.

Theo nghiên cứu của Bulkowski nếu mô hình cờ đuôi nheo có dạng rời rạc thì xác suất tiếp diễn xu hướng chỉ khoảng 40%.

Xem thêm: Liquidity là gì?

Mô hình cờ chặt và mô hình cờ rời rạc

Bước 4: Xác định mô hình cờ đuôi nheo

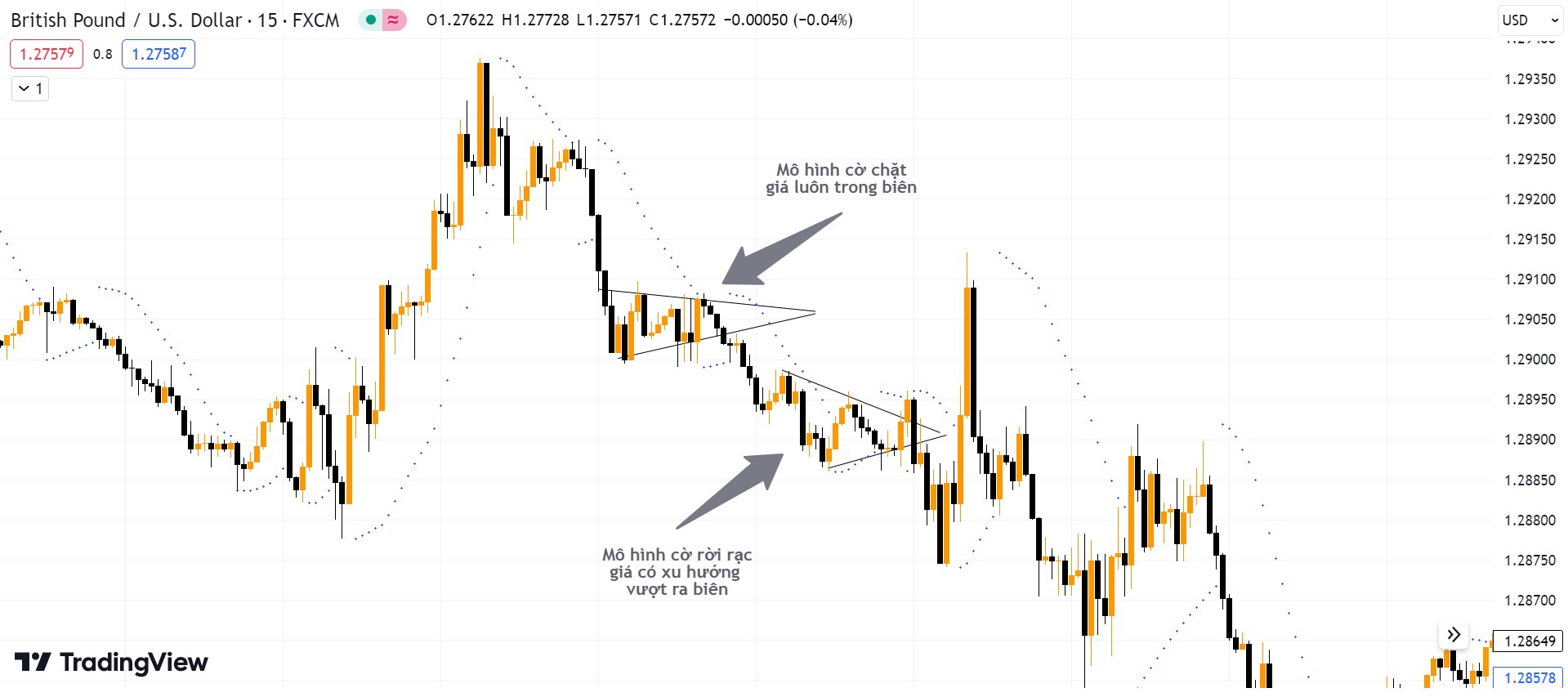

Đầu tiên chúng ta sẽ vẽ cột cờ, lý tưởng nhất là từ 3-5 cây nến tăng/ giảm liên tục và không có sóng hồi. Chiều dài của phần cột cờ thường là phần dài nhất của mô hình và có thể chiếm từ 50% đến 70% tổng chiều dài của toàn bộ mô hình cờ đuôi nheo.

Vẽ cờ đuôi nheo, trong phần này chúng ta sẽ tiến hành vẽ kháng cự và hỗ trợ cho mô hình tam giác. Càng về giai đoạn cuối của mô hình cạnh trên (đường kháng cự) và cạnh dưới (đường hỗ trợ) thường có xu hướng hội tụ. Cạnh dưới càng phẳng thì mô hình có xác suất thắng càng cao.

Vẽ cờ đuôi nheo

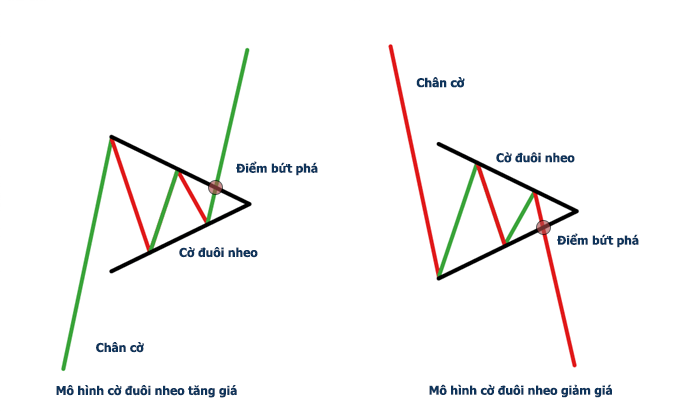

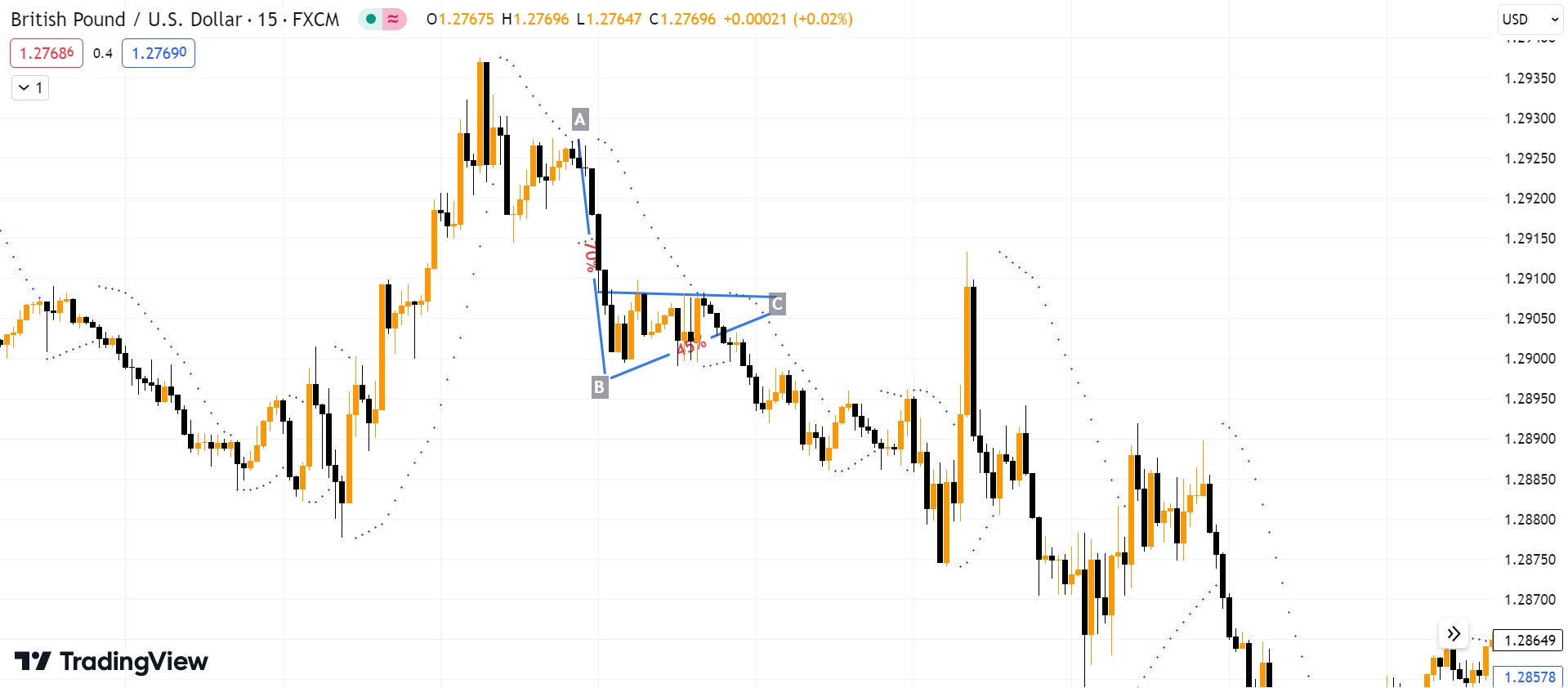

Bước 5: Sự phá vỡ

Cờ đuôi nheo là một mô hình cờ tiếp diễn xu hướng, nên ta cần chờ giá breakout cạnh trên hoặc cạnh dưới của đường xu hướng trong vùng tích lũy. Nếu giá phá vỡ bên dưới mô hình cờ trong xu hướng tăng, chúng ta sẽ không tham gia giao dịch và ngược lại trong xu hướng giảm.

Giá phá vỡ cạnh dưới mô hình cờ đuôi nheo trong xu hướng giảm

Bước 6: Vào lệnh theo mô hình cờ đuôi nheo

Sau khi có nến phá vỡ mô hình cờ đuôi nheo, chúng ta vào lệnh ở nến tiếp theo. Một vùng giá khác mà bạn có thể đặt lệnh giao dịch đó là khi giá phá đỉnh/ đáy của cột cờ. Bạn chỉ cần vẽ một đường kẻ ngang xác định đỉnh của mô hình cờ, khi giá phá vớ mức này bạn có thể thực hiện mua vào hoặc bán ra.

Giá phá đỉnh hoặc đáy cột cờ cũng là tín hiệu giao dịch

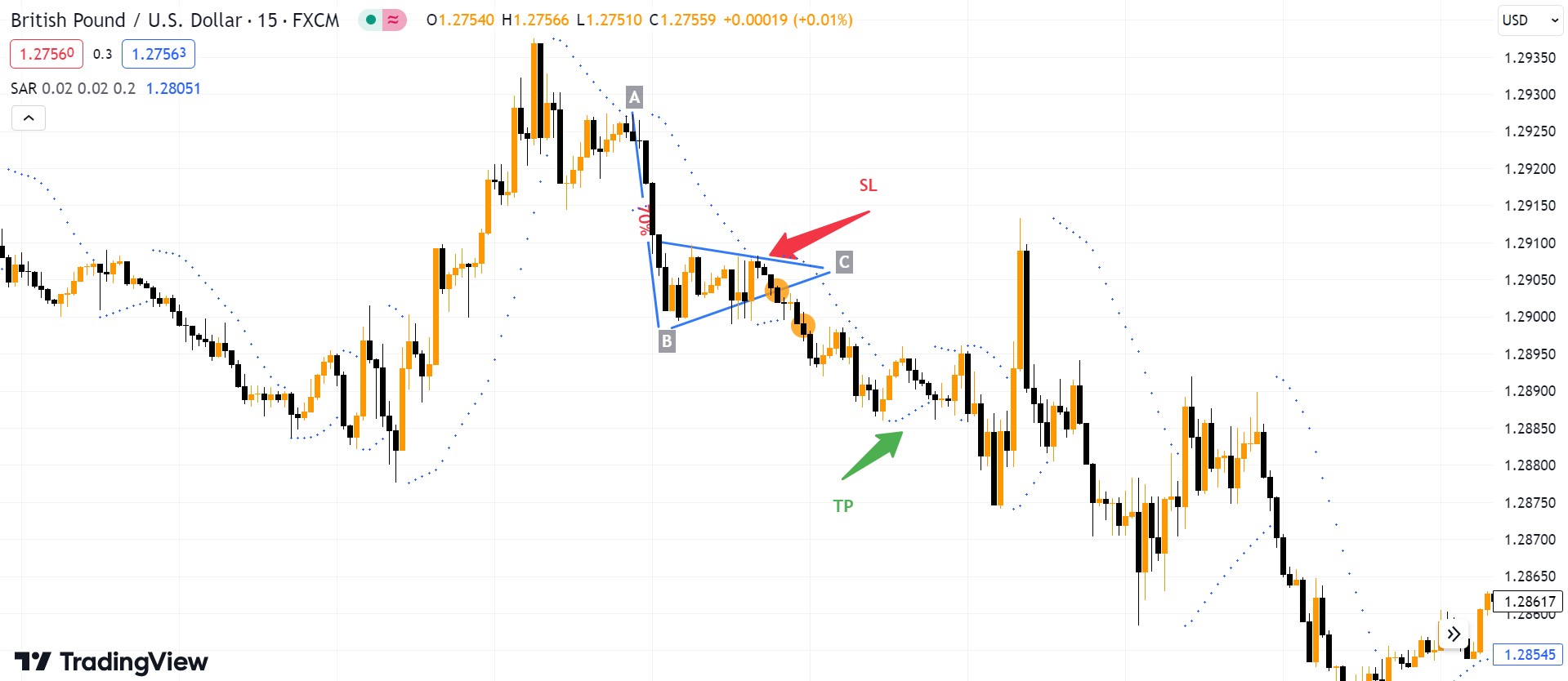

Dừng lỗ và chốt lời

Để đặt lệnh dừng lỗ, hãy xác định vùng hỗ trợ/ kháng cự gần nhất và đặt ở bên dưới vùng này trong giao dịch mua hoặc trên vùng này trong giao dịch bán.

Đối với chốt lời, bạn nên thoát lệnh khi hành động giá đi vào giai đoạn tích lũy tiếp theo, đồng thời chỉ báo PSAR hình thành những dấu chấm liên tiếp (khoảng 5 chấm) phía trên biểu đồ nhưng nhanh chóng tiếp cận với giá, cho thấy xu hướng tăng đang đi vào kết thúc.

Stoploss và Takeprofit bằng cách sử dụng Parabolic SAR