Những cách chốt lời quan trọng khi giao dịch ngắn hạn

Với những người giao dịch ngắn hạn (trong ngày) thì có hai phương pháp chốt lời chính đó là:

– Trailing stop loss

– Đặt lệnh chốt lời.

Chúng ta sẽ không nói về trailing stop loss vì nó quá đơn giản mà tập trung nói sâu về đặt lệnh chốt lời.

Tìm điểm chốt lời

Sau đây sẽ là một số cách để chúng ta có thể tìm được điểm chốt lời tiềm năng

Hỗ trợ và kháng cự

Khi thị trường tăng, giá có xu hướng bị chặn lại bởi các ngưỡng kháng cự. Do đó, với một lệnh mua, điểm chốt lời nên ở dưới ngưỡng kháng cự.

Ngược lại, thị trường giảm thì giá thường bị cản bởi ngưỡng hỗ trợ nên để đặt lệnh chốt lời với lệnh bán ta nên đặt ở trên ngưỡng hỗ trợ.

Ngưỡng hỗ trợ và kháng cự hiệu quả thường là:

- Điểm chốt.

- Vùng giằng co.

- Điểm cao nhất hoặc thấp nhất của phiên giao dịch.

Tại thời điểm giao dịch và xem xét đặt lệnh chốt lời có thể chúng ta sẽ có tất cả những ngưỡng hỗ trợ và kháng cự nêu ở trên vậy thì làm sao để kiếm được mức chốt lời đáng tin cậy? Đây là điểm mấu chốt mà chúng ta sẽ phải làm rõ trong phần này.

Khả năng mà thị trường chạm được đến mức chốt lời trong một lệnh mua tỉ lệ nghịch với số lượng ngưỡng kháng cự giữa điểm vào lệnh và mức chốt lời.

Nếu càng nhiều ngưỡng kháng cự giữa hai điểm đó thì khả năng chạm được đến chốt lời trước dừng lỗ sẽ càng giảm.

Chẳng hạn, chúng ta đang xem xét một lệnh mua và có 5 mức kháng cự ở trên mức giá hiện tại.

Ngưỡng kháng cự gần nhất là mức chốt lời đáng tin cậy nhất và cứ thế theo các ngưỡng kháng cự tiếp theo thì độ tin cậy của mức chốt lời sẽ càng giảm dần.

Ngược lại với lệnh bán, khả năng mà thị trường chạm được đến mức chốt lời tỉ lệ nghịch với số lượng ngưỡng hỗ trợ giữa điểm vào lệnh và mức chốt lời.

Nếu càng nhiều ngưỡng hỗ trợ giữa hai điểm đó thì khả năng chạm được đến chốt lời trước dừng lỗ sẽ càng giảm.

Hãy tránh những vị trí mà trong khoảng giá hẹp có quá nhiều ngưỡng hỗ trợ và kháng cự vì khi đó việc phân tích sẽ trở thành một thử thách to lớn và không mang lại hiệu quả cao.

Với người giao dịch ngắn hạn, các bạn nên lưu ý các ngưỡng kháng cự và hỗ trợ trong khoảng 30 ngày gần nhất chứ đừng nên chú ý các ngưỡng quá xa so với hiện tại, nó sẽ không thật sự hiệu quả.

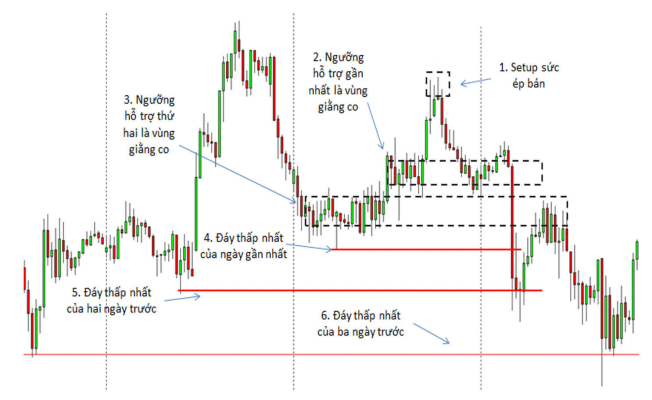

Sau đây sẽ là ví dụ cho các bạn về việc phân tích các ngưỡng hỗ trợ trong việc đặt một lệnh take profit tốt cho lệnh bán.

- Setup vùng sức ép bán để ta vào lệnh bán.

- Ngưỡng hỗ trợ gần nhất là hợp của hai vùng giằng co gần tương đương nhau, tuy nhiên ngưỡng chốt lời này có tỉ lệ lời lỗ rất thấp.

- Ngưỡng hỗ trợ tiếp theo cũng là hợp của các vùng giằng co.

- Đây là đáy của ngày giao dịch gần nhất, ở thời điểm giao dịch thì nó đang ở phiên hiện tại nhưng khi lệnh tồn tại qua ngày sau thì nó là giá thấp nhất của phiên giao dịch trước.

- Ngưỡng hỗ trợ tạo bởi giá thấp nhất của hai ngày trước đó.

- Ngưỡng hỗ trợ tạo bởi giá thấp nhất của ba ngày trước đó.

Ước lượng dựa vào sự di chuyển mạnh

Việc sử dụng lệnh chốt lời dựa vào các mức hỗ trợ và kháng cự chỉ có thể thực hiện khi ta có những cơ sở về hành động giá trước đó.

Giống như ví dụ trên thì ta có các vùng giằng co và mức giá thấp nhất của 3 ngày giao dịch gần đó.

Tuy nhiên, sẽ có trường hợp thị trường đi vào những vị trí mà ta không có nhiều cơ sở về hành động giá trước đó thì việc đặt chốt lời dựa vào các ngưỡng hỗ trợ và kháng cự là không khả thi.

Với kỹ thuật ước lượng khoảng giá được đẩy đi mạnh, chúng ta sử dụng những sự di chuyển quan trọng của giá làm cơ sở cho việc đặt chốt lời.

Trong quá trình di chuyển, thị trường sẽ tạo ra những thời điểm mà di chuyển dứt khoát, mạnh và có một xung lượng tốt.

Dựa theo đà quán tính thì rất thường xuyên, hành động giá sau này sẽ di chuyển thêm một khoảng tương đương với những sự di chuyển chất lượng trước đó.

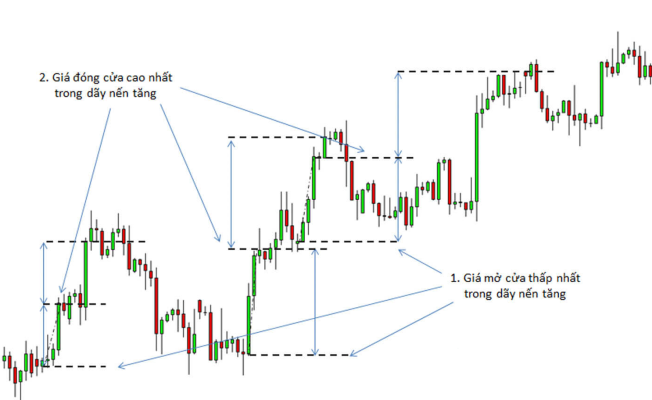

Với lệnh mua:

- Tìm một loạt những cây nến tăng liên tiếp (từ 3 nến trở lên) mà trong đó chứa ít nhất là hai nến xu hướng tăng.

- Đo khoảng cách giữa giá mở cửa thấp nhất và giá đóng cửa cao nhất của các nến tìm được trong bước 1.

- Từ điểm giá đóng cửa cao nhất kéo lên trên một khoảng cách bằng với khoảng đo được ở bước 2. Từ đó, xác định được điểm chốt lời dự định.

Hình sau thể hiện một ví dụ về ước lượng điểm chốt lời dựa vào thời điểm giá di chuyển mạnh.

- Các mức giá mở cửa thấp nhất hay có thể nói là giá mở cửa của nến đầu tiên trong dãy nến tăng liên tiếp.

- Các mức giá đóng cửa cao nhất hay có thể nói là giá đóng cửa của nến cuối cùng trong dãy nến tăng liên tiếp.

Như vậy, ở ví dụ trên ta thấy có 3 khoảng giá di chuyển tương đương nhau, điều đó cho thấy khi đặt điểm chốt lời thì việc tham khảo thêm các khoảng giá mà thị trường di chuyển một cách dứt khoát là rất cần thiết và hữu ích.

Với lệnh bán:

- Tìm một loạt những cây nến giảm liên tiếp (từ 3 nến trở lên) mà trong đó chứa ít nhất là hai nến xu hướng giảm.

- Đo khoảng cách giữa giá mở cửa cao nhất và giá đóng cửa thấp nhất của các nến tìm được trong bước 1.

- Từ điểm giá đóng cửa thấp nhất kéo xuống dưới một khoảng cách bằng với khoảng đo được ở bước 2. Từ đó, xác định được điểm chốt lời dự định.

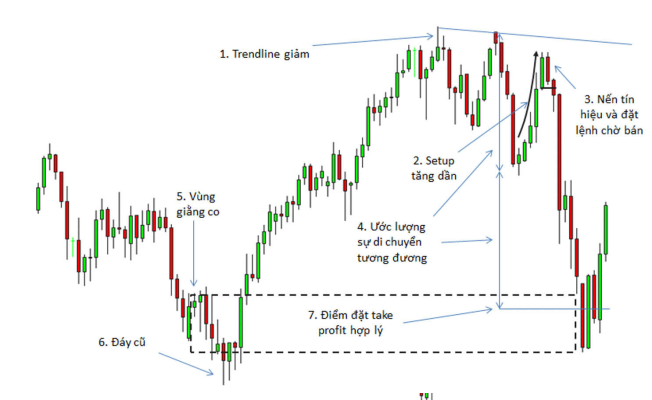

Sau đây là một ví dụ với ước lượng điểm chốt lời trong lệnh bán với những nến giảm liên tiếp.

- Giá mở cửa cao nhất hay giá mở cửa của nến đầu tiên trong dãy nến giảm.

- Giá đóng cửa thấp nhất hay giá đóng cửa của cây nến cuối cùng trong dãy nến giảm.

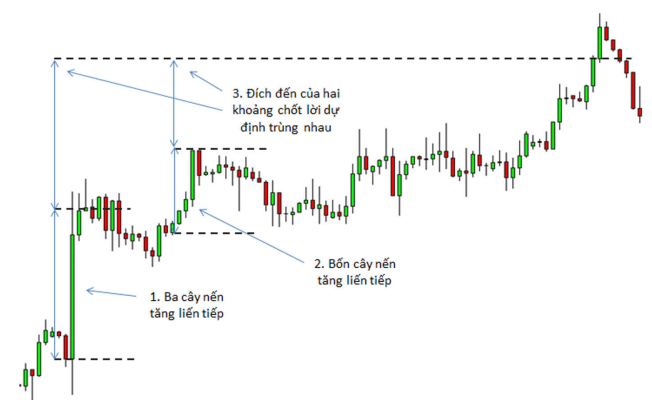

Có một số trường hợp các khoảng giá ước lượng này chồng khớp lên nhau giống như các tam giác đồng dạng vậy.

- 3 cây nến tăng liến tiếp là cơ sở ước lượng thứ nhất cho sự di chuyển của giá trong tương lai.

- 4 cây nến tăng sau đó cũng là một cơ sở để ước lượng giá đi trong tương lai.

- Khoảng giá ước lượng của hai dãy nến tăng liên tiếp trùng nhau về điểm đự định giá sẽ di chuyển đến trong tương lai.

Bên cạnh đó cũng còn vô số những kỹ thuật ước lượng điểm chốt lời khác:

- Fibonacci extensions

- Kênh giá.

- Andrew’s Pitchfork.

- Chart pattern (vai đầu vai, hai đỉnh , hai đáy…)

- …

Các bạn hãy để ý chúng dường như có vẻ là nhiều phương pháp khác nhau nhưng về cơ bản đều là dựa trên sự di chuyển của giá và ước lượng khoảng giá nào đó đã được hình thành.

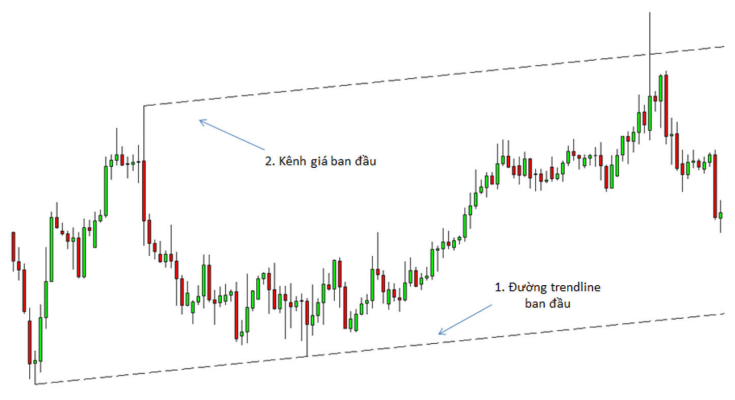

Kênh giá

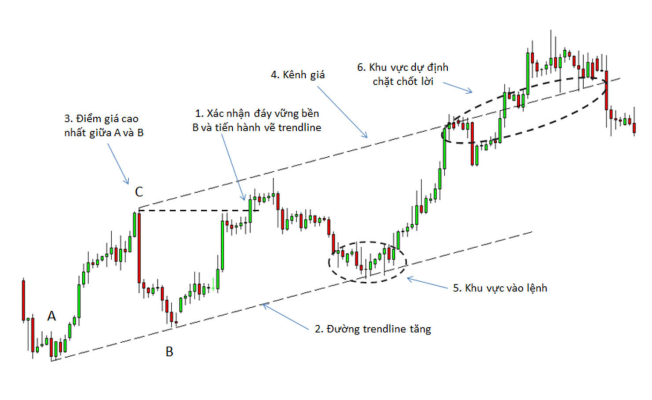

Kênh giá là một công cụ khá mạnh dùng để ước lượng điểm chốt lời. Để vẽ được một kênh giá rất đơn giản.

Trước tiên ta phải có được đường trendline (để vẽ được đường trendline thì chúng ta phải có 2 điểm chốt).

Sau đó ta tìm giữa 2 điểm chốt dùng để vẽ trendline điểm giá cao nhất trong xu hướng tăng hoặc điểm giá thấp nhất trong xu hướng giảm để từ điểm này chúng ta vẽ một đường song song với đường trendline. Như vậy ta được một kênh giá.

- Giá vượt lên trên đỉnh cũ xác nhận đáy thứ cấp B trở thành đáy vững bền.

- Tiến hành vẽ đường trendline giữa điểm bắt đầu A với đáy vững bền B.

- Sau khi có hai điểm vẽ trendline, Để có cơ sở vẽ kênh giá, ta tìm điểm cao nhất giữa A với B và đó là điểm C.

- Từ C ta vẽ một đường song song với trendline AB về phía bên phải biểu đồ và ta được kênh giá.

- Khu vực xuất hiện setup vào lệnh.

- Khoảng dự định sẽ đặt chốt lời dựa vào kênh giá.

Kênh giá cũng sẽ được điều chỉnh khi trendline điều chỉnh.

Hướng dẫn sử dụng kênh giá hiệu quả

Sau đây sẽ là một số chú ý hữu ích trong việc giao dịch với kênh giá.

Thông thường điểm chốt lời nên ở trong khu vực kênh giá, nếu như bạn đặt mục tiêu chốt lời vượt ra ngoài kênh giá thì phần lớn trường hợp giá không đạt được ngưỡng chốt lời của bạn hoặc là mất rất nhiều thời gian để đi đến mức giá đó. Có thể nói điểm chốt lời ngoài vùng kênh giá là không đáng tin cậy.

Với những kênh giá gần như nằm ngang thì bạn có thể xem xét chốt lời ở khoảng gấp đôi độ cao của kênh giá cũng được nhưng nên xem xét diễn biến thay đổi xung lượng của thị trường.

Những trường hợp ví dụ trên là những trường hợp rõ ràng còn lại bạn sẽ gặp một số trường hợp rối rắm, phức tạp và không phải lúc nào kênh giá cũng hoạt động hiệu quả.

Giống như giá có thể không đến gần đường kênh giá hoặc vượt xa khỏi đường kênh giá, nếu vượt qua đường kênh giá thì chúng ta chắc chắn được chốt lời còn khi giá không chạm đến đường kênh giá thì không thể chốt lời theo kế hoạch được thậm chí là thua lỗ.

Cũng giống như đường trendline, một kênh giá đáng tin cậy khi được hình thành từ một trend mới, nếu trend đã tồn tại lâu rồi thì khả năng đảo chiều là rất cao.

Mặc dù kênh giá là một khái niệm được tạo ra dựa trên đường trendline nhưng trong chương trình Price Action chuyên sâu không đưa vào một chuyên đề cụ thể.

Bởi vì kênh giá chỉ phục vụ trong một số trường hợp xác định điểm chốt lời chứ không có nhiều ý nghĩa trong việc phân tích và nhận định xu hướng thị trường, cũng như hỗ trợ vào lệnh.

Thoát lệnh với dấu hiệu đảo chiều

Những kỹ thuật xác định điểm chốt lời hợp lý ở trên giúp chúng ta làm chủ được giao dịch, với các ngưỡng rủi ro và lợi nhuận rõ ràng khi vào lệnh.

Ta kiên định với phân tích và đưa ra các ngưỡng giá đó để mong rằng thị trường sẽ chạm đến chốt lời trước khi hít stop loss.

Với những người bắt đầu thì hãy đừng đụng chạm gì đến lệnh giao dịch sau khi đã khớp để tránh bị ảnh hưởng tâm lý.

Còn đối với những người có kinh nghiệm lâu năm và khả năng đọc hành động giá tốt thì họ có thể tận dụng khả năng này nhằm giảm thiểu những lệnh đã có lời nhưng lại bị hít stop loss sau đó. Như vậy, họ có thể đóng lệnh khi giá chưa chạm take profit.

Khi ước lượng điểm chốt lời thì hành động giá trong quá khứ là cơ sở của chúng ta. Tuy nhiên, điều đó không có nghĩa rằng những hành động giá đang hình thành trở nên vô nghĩa.

Sự di chuyển của những hành động giá hiện tại mới là những tín hiệu sát nhất để ta xem xét có nên thoát khỏi thị trường hay không.

Do đó, câu hỏi đặt ra là nếu thị trường xuất hiện tín hiệu đảo chiều khi lệnh chưa chạm take profit thì ta có nên thoát lệnh hay không?

Điều đó phụ thuộc vào chất lượng của tín hiệu đảo chiều. Với phần lớn các tín hiệu đảo chiều đều thất bại do chúng chống lại xu hướng hiện tại. Vì vậy chỉ nên chú ý đến những tín hiệu đảo chiều cực kỳ mạnh.

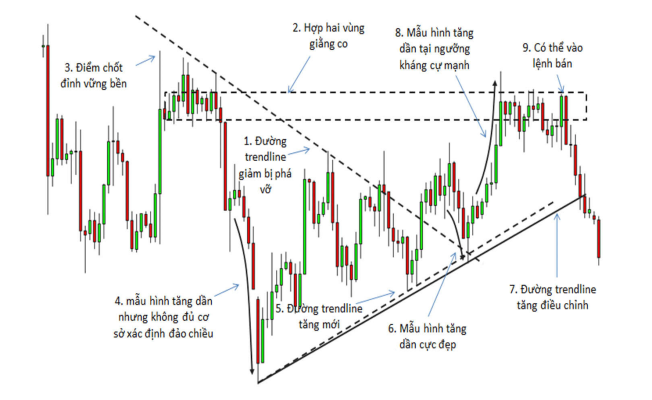

Mẫu hình tăng dần

Mẫu hình tăng dần là dạng rất hiệu quả để bắt đỉnh bắt đáy. Khi mẫu hình tăng dần hình thành ở ngưỡng kháng cự hay hỗ trợ quan trọng thì đó là một lý do rất đáng để xem xét thoát lệnh.

Sau đây sẽ là một vài ví dụ thể hiện rằng mẫu hình tăng dần cảnh báo chúng ta dấu hiệu nên thoát lệnh sớm.

- Đường trendline giảm xác nhận bị phá vỡ sau khi giá vượt lên trên và hình thành xu hướng tăng (điểm chốt đáy vững bền).

- Vùng hợp nhất của hai vùng giằng co gần như trùng nhau cho thấy một ngưỡng kháng cự mạnh trong tương lai.

- Điểm chốt đỉnh vững bền này đươc hình thành bởi cây nến có bóng trên dài cũng cho thấy một sự kháng cự mạnh báo trước tại vị trí này.

- Sau một dãy các cây nến giảm mạnh thì giá đã đi rất xa khỏi đường trendline và hình thành nên mẫu hình tăng dần.

Đây là điểm đảo chiều xu hướng nhưng chúng ta chỉ thấy điều đó khi mà thị trường đã đảo chiều rõ ràng bằng việc hình thành nên trendline tăng và phá vỡ trendline giảm chứ tại thời điểm hình thành mẫu hình tăng dần này chúng ta không đủ cơ sở để phân tích nó là dấu hiệu đảo chiều hay không. - Đường trendline đứt đoạn là đường trendline tăng mới hình thành

- Mẫu hình tăng dần giảm rất đẹp hình thành tại vị trí có sự hỗ trợ của đường trendline và điểm chốt đáy vững bền. Cây nến cuối cùng trong mẫu hình cũng là một nến tăng nên tạo thành một setup tăng dần để chúng ta vào lệnh mua.

- Sau khi vào lệnh, giá vọt tăng lên trên đỉnh cũ và khi đó cũng xác nhận điểm thấp nhất trong mẫu hình tăng dần giảm trở thành điểm chốt đáy vững bền và ta điều chỉnh trendline.

- Giá vọt lên với những cây nến tăng mạnh liên tiếp cho ta thắng đậm với lệnh mua. Đa phần mọi người đã chốt lời với tỉ lệ 2:1, 3:1 hoặc thậm chí là 4:1, nhưng với những ai theo trường phái duy trì lệnh và tăng vị thế thì đến đây ta cần xem xét. Mẫu hình tăng dần tăng xuất hiện tại ngưỡng kháng cự rất mạnh với hợp của hai vùng giằng co cùng với điểm chốt đỉnh vững bền. Vì thế tốt nhất là ta nên đóng lệnh chốt lời.

- Sau đó giá giằng co thể hiện sự kháng cự và do dự của hai bên mua và bán. Cuối cùng hình thành nên setup phá vỡ giằng co thất bại và ta hoàn toàn có thể tự tin vào lệnh bán.

Sự trùng lặp các vùng giằng co

Trong phần ví dụ mẫu hình tăng dần ở trên, ngưỡng kháng cự mạnh của hai vùng giằng co hợp lại.

Ở phần này ta nói trực tiếp vấn đề về vùng giằng co và dựa vào vùng giằng co để lưu ý tín hiệu đảo chiều (không chỉ là mẫu hình tăng dần) xảy ra tại đó.

Khi thị trường chạy đến vùng giằng co thì có thể nó vượt qua một cách dễ dàng còn không sẽ thể hiện sự chững lại tại ngưỡng kháng cự hay hỗ trợ tạo ra bởi vùng giằng co, và hơn nữa chính tại đây thị trường sẽ tiếp tục tạo ra một vài vùng giằng co nữa.

Hãy tưởng tượng trường hợp cụ thể khi chúng ta đang có một lệnh mua, giá tăng vượt qua ngưỡng kháng cự là vùng giằng co thì chúng ta không có lý do gì để thoát lệnh cả.

Nhưng nếu giá giằng co trong vùng giằng co thì chúng sẽ tạo ra tập hợp nhiều vùng giằng co ngang nhau.

Như vậy, một thị trường mà hình thành nên sự giằng co trong vùng giằng co thì những tín hiệu đảo chiều sẽ không rõ ràng mà nó chỉ thể hiện rằng hai bên tham gia thị trường đang do dự và khả năng giá đi lên hoặc đi xuống đều có thể.

Vì thế nếu thấy giá về vùng giằng co và tạo thêm nhiều vùng giằng co khác thì tốt nhất ta nên xem xét thoát lệnh vì mọi thứ ko còn nằm trong tầm kiểm soát nữa.

Ở hình trên ta thấy sau một cây nến giảm cực mạnh thì thị trường đã đứng lại và tạo ra hai vùng giằng co rồi tăng nhẹ.

Sự tăng nhẹ này như một sóng hồi trong xu hướng giảm rồi sau đó tiếp tục giảm nhưng có thể thấy là sự giảm này không còn mạnh như trước và tạo ra thêm một số vùng giằng co khác ở vị trí tương đương hai vùng giằng co ban đầu.

Chúng ta hãy xem chuyện gì sẽ xảy ra tiếp theo.

Ví dụ về đặt chốt lời

Ta sẽ đi qua một vài ví dụ để chứng minh sự cần thiết khi phân tích và xác định điểm chốt lời hiệu quả.

Trước khi bắt đầu hãy làm các bước sau đây:

- Đánh dấu ra ba vùng kháng cự gần nhất với lệnh mua và ba vùng hỗ trợ gần nhất tương ứng với lệnh bán. Thêm cả kênh giá nếu có thể.

- Ước lượng điểm chốt lời dựa vào sự di chuyển mạnh.

- Tìm vùng giao nhau giữa nhiều điểm chốt lời nhất.

Trong quá trình ước lượng điểm chốt lời, hãy tìm sự giao cắt giữa điểm chốt lời dự định với vùng hỗ trợ/kháng cự, sau đó đưa ra điểm chốt lời.

Sự giao cắt là cực kỳ quan trọng trong việc xác định điểm chốt lời, khi mà các bước xem xét cho ra những điểm chốt lời gần như tại một vị trí thì đó là điểm chốt lời cực kỳ hiệu quả.

Ví dụ, có hai ước lượng điểm chốt lời dựa vào sự di chuyển mạnh cùng cho ra mức chốt lời gần tương đương nhau và nằm tại ngưỡng kháng cự của vùng giằng co, thì đó là điểm chốt lời đáng tin cậy.

Sau đây là các ví dụ.

- Sự hình thành điểm chốt đáy vững bền cùng với hai lần tạo đỉnh thứ cấp với xung lượng tốt cho ta cơ sở tìm kiếm cơ hội mua.

- Sau 4 cây nến giảm, giá hồi về vùng giằng co và lập tức tạo ra cây nến tăng mạnh cho ta nến tín hiệu để vào lệnh.

- Lệnh mua được khớp.

- Khi vào lệnh ta bắt đầu xem xét điểm chốt lời, yếu tố thứ nhất đó là mô hình hai đỉnh, chắc chắn đây sẽ là ngưỡng kháng cự mạnh.

- Ngưỡng kháng cự tiếp theo đó là vùng giằng co, vùng này đã thể hiện sự kháng cự của của nó khi hình thành đỉnh thứ hai trong mô hình hai đỉnh nói trên.

- Sự ước lượng các khoảng giá di chuyển tương đương dựa trên sự di chuyển mạnh và hai khoảng này đều cho một đích giá gần tương đương nhau.

- Giữa hai khoảng giá tương đương thì ta nên chọn điểm gần hơn và điểm này còn ở trong vùng giằng co cho nên sẽ đáng tin cậy hơn.

- Đường trendline giảm mới hình thành.

- Sau khi đường trendline giảm được hình thành thì lập tức thị tường tăng điều chỉnh để hình thành nên setup tăng dần tăng.

- Với cây nến tín hiệu là nến giảm, ta tiến hành đặt lệnh chờ bán và được khớp ngay sau đó.

- Dựa vào 4 cây nến giảm liên tiếp, ta sử dụng để ước lượng khoảng giá sẽ di chuyển.

- Vùng giằng co với 5 cây nến.

- Vùng giằng co này cũng xuất hiện gần vị trí đáy cũ nên sẽ là một ngưỡng kháng cự mạnh trong tương lai.

- Ta thấy rằng khoảng giá ước lượng nằm trùng trong vùng giằng co và gần với đáy cũ nên đây sẽ là một điểm chốt lời đáng tin cậy.

Những lỗi khi đặt chốt lời

Chúng ta thường sẽ gặp một vài điểm chốt lời có khả thi với mỗi giao dịch. Nhưng điểm chốt lời dự tính gần nhất sẽ có độ tin cậy và chất lượng cao nhất.

Những điểm chốt lời xa hơn thì sẽ mất thời gian để giá đi đến và từ đó khiến chúng ta giữ lệnh lâu hơn, tệ hơn là giá chưa chạm đến take profit thì đã đảo chiều (có thể là một cú hồi sâu khiến lệnh dính stop loss hoặc là đảo chiều thật sự).

Take profit xa cũng đồng nghĩa với việc giá phải vượt qua nhiều ngưỡng kháng cự, hỗ trợ và nếu đến được điểm chốt lời thì cũng sẽ phải trải qua nhiều sự dao động lên xuống.

Ngược lại, với nhiều người đặc biệt là người giao dịch ngắn hạn (trong ngày) thì họ lại cố gắng “trang điểm” cho kết quả giao dịch với những lệnh thua lỗ ban đầu.

Cố gắng tránh mọi thua lỗ tiếp theo để ngày giao dịch của họ không bị coi là thua lỗ, họ luôn muốn thắng liên tục sau đó và vì thế mà đặt điểm chốt lời quá gần (nhỏ hơn tỉ lệ 2:1).

Ví dụ, một người giao dịch trong ngày bị thua lỗ 20 pip trong lệnh đầu tiên của ngày giao dịch, vì người này muốn bù đắp thật nhanh số thua lỗ đó nên lệnh sau chỉ đặt take profit là 20 pip để lấy lại vốn mà không kiên định với sự phân tích và đặt take profit khoa học.

Đó là những lỗi thường gặp khi đặt điểm chốt lời mà suy cho cùng nó cũng đến từ lòng tham lam và sự sợ hãi của con người mà thôi.

Trên đây là những kiến thức chi tiết về điểm chốt lời theo Price Action mà các bạn có thể nghiên cứu và ứng dụng vào hệ thống giao dịch của mình.