Giao dịch với Mô hình giá là một trong những trường phái giao dịch điển hình hiện nay. Theo quan điểm của chúng tôi thì đây là công cụ giao dịch thường có xác suất chính xác cao hơn so với Mô hình nến Nhật. Vì vậy, để giao tốt và có thể kiếm được lợi nhuận từ thị trường thì bạn không nên bỏ qua khóa học này.

Mô Hình Giá Đảo Chiều Xu Hướng

Ở khóa học trước chúng ta đã biết được cấu tạo của từng cây nến cũng như cách sử dụng khi giao dịch với nhiều loại mô hình nến. Trong khóa học này, chúng tôi sẽ hướng dẫn cho bạn toàn bộ kiến thức về Mô Hình Giá.

Mô Hình Giá (Price Pattern) là một dạng diễn biến giá, một tập hợp các dạng biểu đồ nến lặp đi lặp lại nhiều lần trong quá khứ theo những hình mẫu nhất định và Trader sử dụng những mô hình này để dự đoán hành vi của giá trong tương lai khi chúng có dấu hiệu lặp lại. Đây là chỉ là phần tóm tắt sơ lược, vì vậy cần vào phần Tab “Chương Trình” để học đầy đủ nhé!

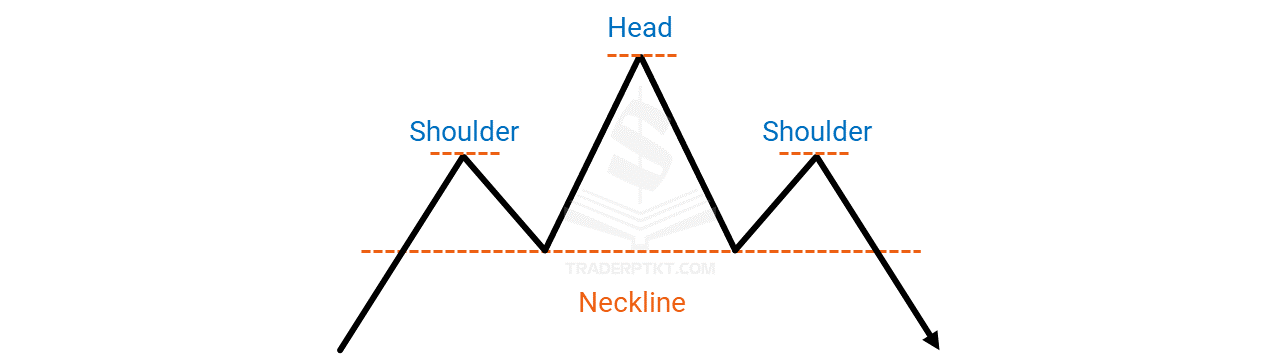

Mô Hình Giá Vai Đầu Vai

Đối với mô hình giá Vai Đầu Vai, chúng ta quan sát các đỉnh và đáy trên biểu đồ, cố gắng liên tưởng đến hình dạng một người có đầu và 2 vai. Về phân loại chúng ta sẽ có 2 dạng mô hình Vai Đầu Vai.

Mô hình Vai Đầu Vai Thuận (Mô hình giảm giá) có ba mức sóng (Swing) cao, sóng giữa cao nhất gọi là Đầu (Head), hai sóng cao còn lại là Vai (Shoulders). Đường nối giữa hai mức thấp là Đường viền cổ áo (Neckline).

Vai trái và Đầu làm nổi bật xu hướng tăng, Vai phải kết thúc thấp hơn Đầu cho thấy xu hướng tăng đã kết thúc. Việc phá vỡ đường viền cổ sau đó xác nhận sự thay đổi của xu hướng đảo chiều từ tăng sang giảm.

Mô hình Vai Đầu Vai Ngược (Mô hình tăng giá) có ba mức sóng (swing) thấp, sóng giữa thấp nhất là Đầu (Head), hai sóng thấp còn lại là Vai (Shoulders). Đường nối giữa hai đỉnh cao là Đường viền cổ áo (Neckline).

Vai trái và Đầu làm nổi bật xu hướng giảm, Vai phải kết thúc trên đầu cho thấy xu hướng giảm đã kết thúc. Việc phá vỡ đường viền cổ sau đó xác nhận sự thay đổi của xu hướng. Xác nhận xu hướng đã đảo chiều từ giảm sang tăng.

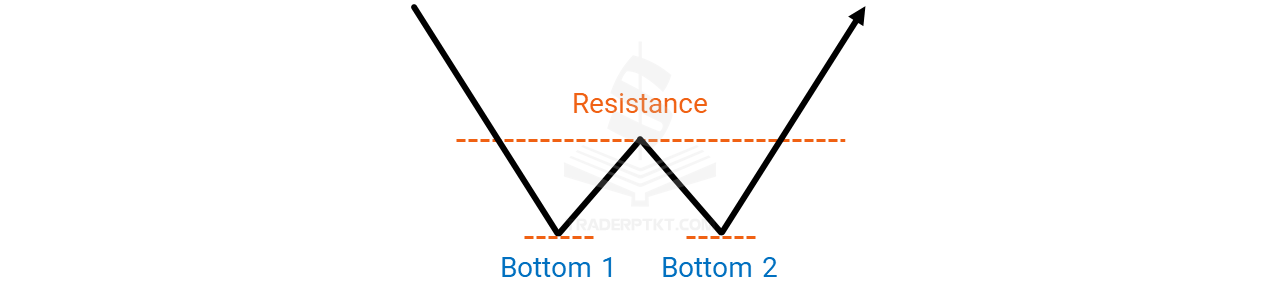

Mô Hình Giá Hai Đỉnh Hai Đáy

Một mô hình giá 2 Đáy (Double Bottom) có hai mức thấp dao động ở cùng một mức giá. Sự dao động cao ở giữa chúng tạo ra một đường Kháng cự (Resistance).

Trong mô hình giá 2 Đáy, sóng (swing) thấp đầu tiên đánh dấu mức cực thấp của xu hướng giảm. Khi swing thứ hai thấp không không phá vỡ được mức sóng đáy sóng thứ nhất, đó là một cảnh báo rằng một sự đảo ngược có thể xảy ra. Một khi thị trường phá vỡ trên mức kháng cự, nó xác nhận sự đảo chiều tăng.

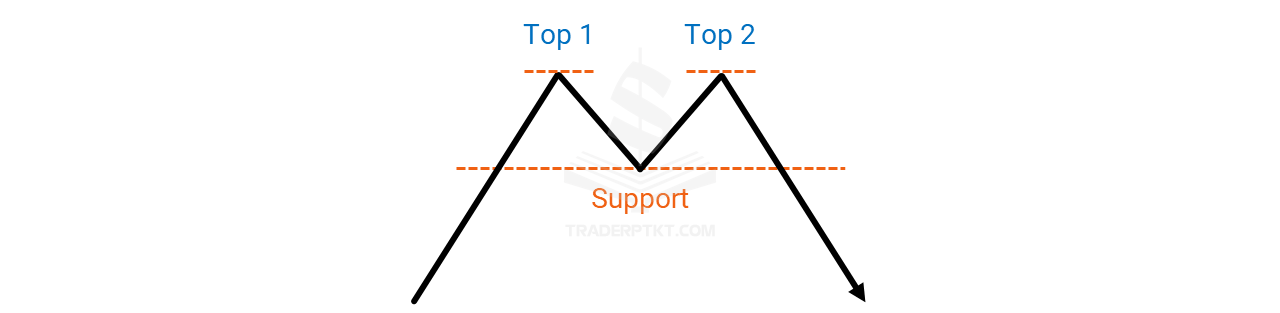

Mô hình giá 2 Đỉnh (Double Top) có hai mức cao dao động ở cùng mức giá. Sự dao động thấp ở giữa chúng tạo ra một đường Hỗ trợ (Support).

Trong mô hình giá 2 Đỉnh được áp dụng tương tự và dẫn đến sự đảo chiều giảm. Sau một xu hướng đi lên mạnh mẽ, mức giá gặp phải đường kháng cự và không thể vượt qua nó. Do đó, giá giảm và thị trường đảo chiều sang xu hướng đi xuống và mức giá cắt qua đường xu hướng (Đỉnh 1). Đây là dấu hiệu đảo chiều đầu tiên.

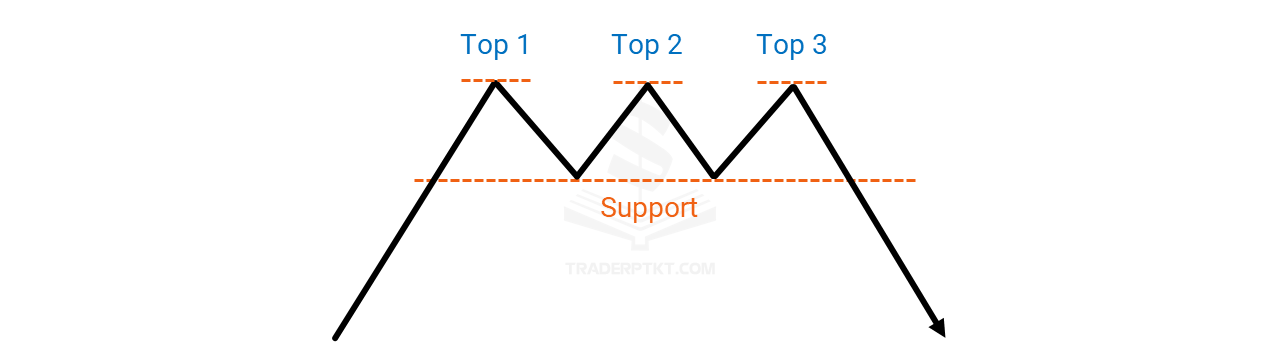

Mô Hình Giá Ba Đỉnh Ba Đáy

Mô hình giá Ba Đỉnh (Three Tops) là sự kếp hợp của ba đỉnh và hai đáy. Các đỉnh của mô hình này nằm trên đường giá xấp xỉ nhau. Đỉnh đầu tiên nên là đỉnh cao nhất, đây là một điều kiện rất quan trọng. Theo quy luật, đỉnh thứ tư thường sẽ không xuất hiện. Một mô hình Ba Đỉnh có ba mức sóng (swing) cao ở cùng mức giá.

Đặc trưng của mô hình giá Ba Đỉnh Ba Đáy đồng nhất với những đặc điểm của mô hình giá Hai Đỉnh Hai Đáy. Thời điểm để mở một trạng thái giao dịch là khi giá phá vỡ đường của đỉnh thấp nhất (Support). Mô hình giá Ba Đỉnh cho thấy hai nỗ lực không thành công để tiếp tục xu hướng tăng và thể hiện sự đảo chiều giảm giá trong thời gian tới.

Tương tự với mô hình Ba Đỉnh, bạn hoàn toàn có thể làm tương tự nhưng ngược lại đối với mô hình Ba Đáy. Để giao dịch tốt với mô hình giá Ba Đỉnh Ba Đáy, bạn cần thời gian rèn luyện và thử nghiệm trên thị trường thực.

Sau khi đã hiểu rõ được diễn biến của nó, trước khi giao dịch với tiền thật bạn nên thử nghiệm trên tài khoản Demo hoặc với tài khoản thật nhưng bắt đầu với số vốn nhỏ.

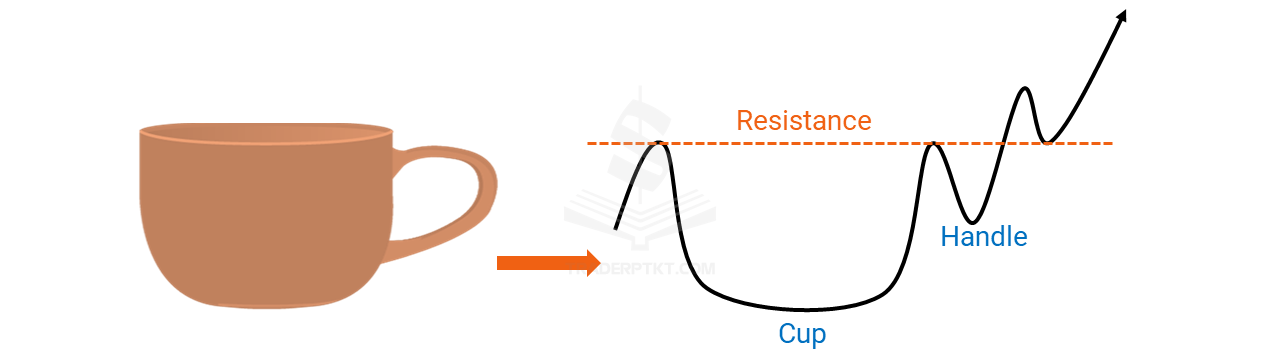

Mô Hình Giá Cốc Tay Cầm

Mô hình Cốc và Tay Cầm gồm có 2 phần:

- Phần Cốc: Chiếc cốc trông giống như một đáy tròn biểu hiện cho giá sau khi đã trải qua chuỗi ngày giảm giá và bắt đầu có dấu hiệu tạo đáy đi lên.

- Tay Cầm: Đi theo chiếc Cốc, trông giống như một sự thoái lui điển hình. Khi giá tăng lên đến đỉnh của chiếc cốc, nhiều nhà đầu tư bắt đầu chốt lời. Lúc này, phe bán ra nhiều nên giá sẽ giảm tạo thành vùng điều chỉnh. Khi số nhà đầu tư bán ra đã gần hết, giá lúc này bắt đầu hồi phục trở lại xu hướng tăng. Giá lúc này sẽ vượt khỏi phần tay cầm tạo nên mô hình Cốc Tay Cầm.

Mô hình Cốc Tay Cầm có 2 dạng: Cốc Tay Cầm Tăng (Bullish Cup Handle) và Cốc Tay Cầm Giảm (Bearish Cup Handle). Mô hình giá Cốc và Tay Cầm được mặc định là một mô hình tăng giá. Đối tác giảm giá của nó là mô hình Cốc và Tay cầm ngược (giảm giá).

Mô Hình Giá Tiếp Diễn Xu Hướng

Mô hình tiếp diễn là các mô hình giá dễ dàng được nhận biết thông qua một khoảng thời gian tích luỹ tạm thời trước khi tiếp diễn theo hướng của xu hướng ban đầu. Sự tích luỹ xuất hiện dưới dạng chuyển động giá nén lại hoặc tích lũy đi ngang.

Mô Hình Giá Cái Nêm và Mô Hình Giá Tam Giác

Mô hình giá Cái Nêm là một tam giác hướng đầu về phía chiều diễn biến của xu hướng trước đó. Mô hình giá này có các điều kiện tạo thành tương tự như mô hình tam giác đối xứng.

Đối với một điều chỉnh (pullback) trong mô hình Cái Nêm (Wedge), có 2 đường xu hướng biên hội tụ (convergence). Một mô hình giá Cái Nêm Tăng Giá diễn ra theo xu hướng tăng và các đường dốc xuống. Nó còn được gọi là Wedge Falling.

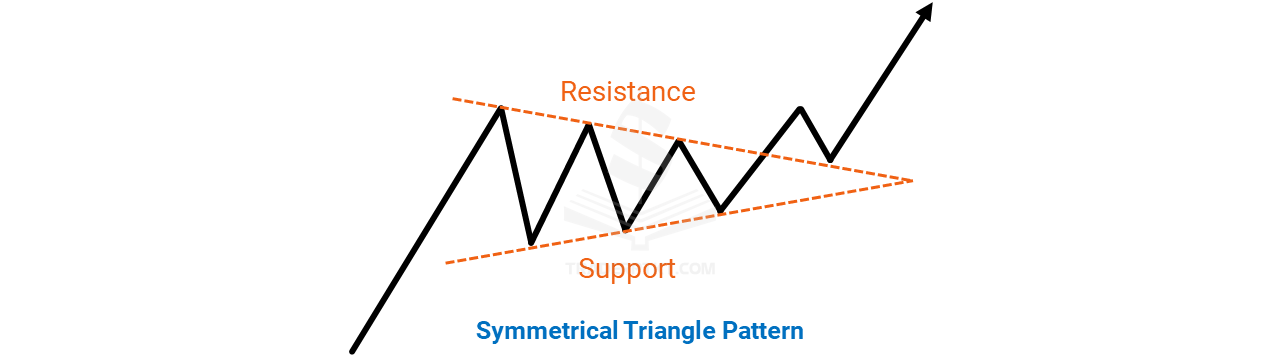

Mô hình giá Tam Giác là mô hình tiếp diễn phổ biến nhất. Đây là mô hình cơ bản của phân tích kỹ thuật. Các tam giác được sử dụng rộng rãi và có những đặc điểm khá nổi bật. Chúng ta sẽ nghiên cứu 3 loại:

- Tăng Dần

- Giảm Dần

- Đối Xứng

Chúng ta có thể mô tả từng loại mô hình một cách dễ dàng với hai đường xu hướng xung quanh mức thoái lui.

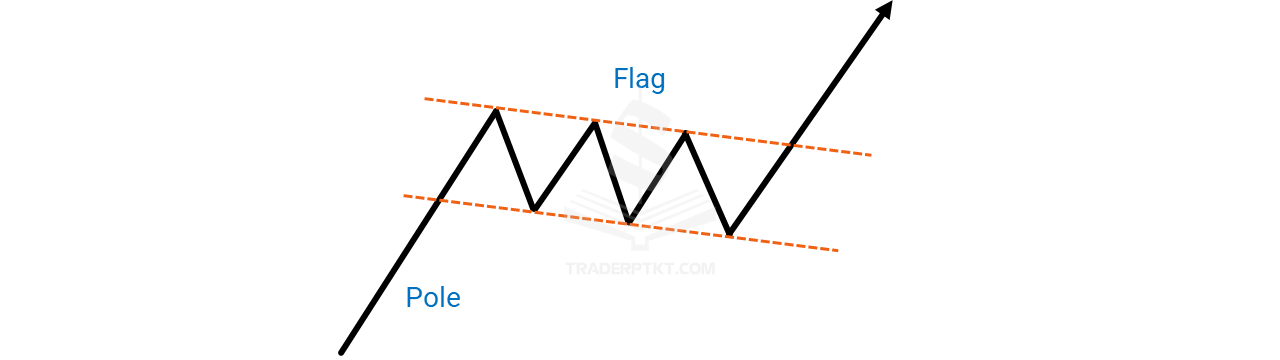

Mô Hình Giá Cờ và Mô Hình Giá Hình Chữ Nhật

Một mô hình giá Cờ có Cột Cờ (Pole) và lá cờ (Flag). Cột cờ là một lực đẩy mạnh theo hướng của xu hướng. Xác định cột cờ là rất quan trọng đối với mô hình Cờ. Tìm kiếm lực đẩy giá mạnh và rõ ràng với các thanh, khoảng trống liên tiếp và khối lượng mạnh theo cùng một hướng.

Đối với mô hình Cờ Tăng, chúng ta cần một lực đẩy lên làm cột cờ. Các cờ được tạo thành từ hai đường thẳng song song dốc xuống.

Mô hình Cờ Giảm có lực đẩy xuống làm cột cờ. Hai đường tạo thành cờ cũng song song, nhưng dốc lên.

Cũng giống như mô hình Cờ, mô hình giá Hình Chữ Nhật có hai đường ngang bao quanh một mức thoái lui chạy song song. Chính là đường Kháng cự (Resistance) bên trên và đường Hỗ trợ (Support) bên dưới.

Nhưng khác với mô hình Cờ, hai đường Kháng cự và Hỗ trợ không dốc lên hoặc xuống mà hai đường này sẽ chạy ngang, tức là thể hiện giai đoạn đi ngang (Sideway).

Mô hình giá Hình Chữ Nhật có 2 dạng:

- Hình Chữ Nhật Tăng (Bullish Rectangle)

- Hình Chữ Nhật Giảm (Bearish Rectangle)

Cả hai mô hình Hình Chữ Nhật tăng và giảm đều trông giống nhau. Tuy nhiên, chúng xuất hiện trong bối cảnh xu hướng khác nhau.

Các Mô Hình Giá Khác

Mô Hình Kênh Giá và Mô Hình Cánh Bướm, Mô Hình Giá Harmonic

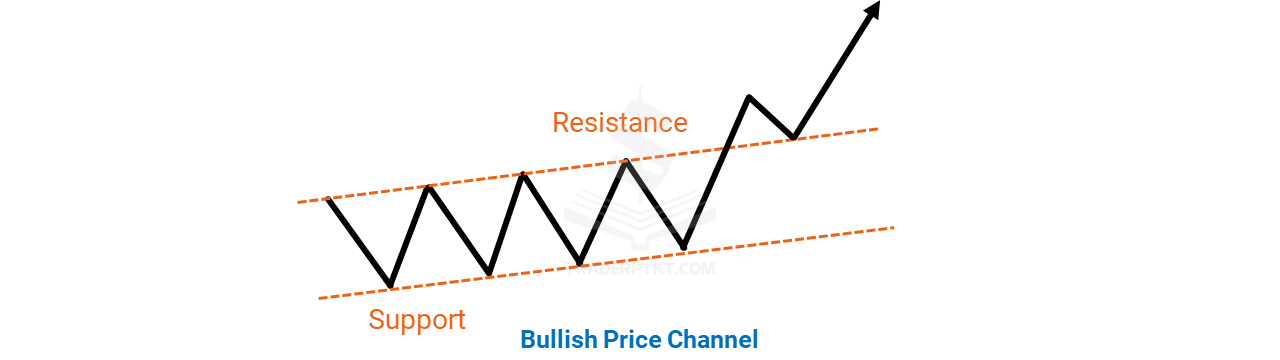

Mô hình Kênh Giá có hai đường nối các mức đỉnh và mức đáy nằm song song với nhau và thể hiện biên độ trên và dưới của một biến động giá, chúng tạo thành mô hình Kênh Giá. Kênh Giá có thể có chiều đi lên hoặc đi xuống hoặc đi ngang.

Chúng ta được biết đến với 3 loại Kênh Giá:

- Kênh Giá Tăng

- Kênh Giá Giảm

- Kênh Giá Đi Ngang

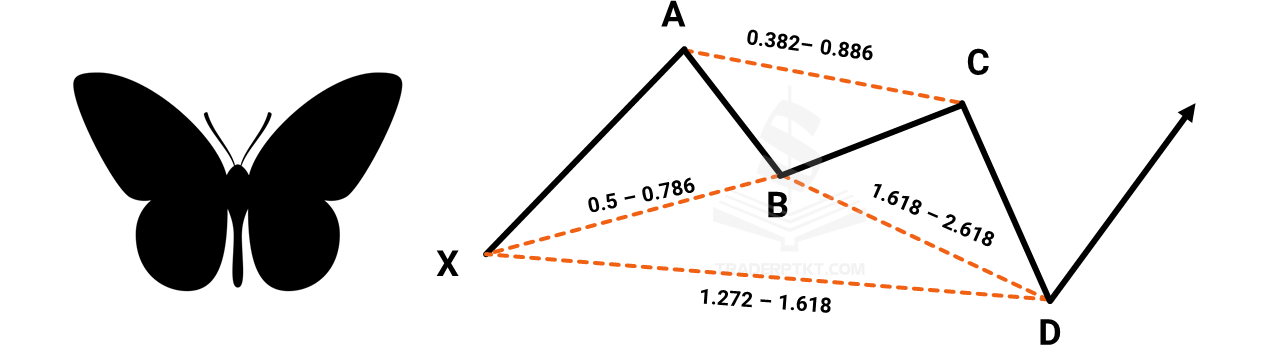

Mô hình giá Cánh Bướm là một cấu trúc 5 điểm kéo dài phân biệt được Bryce Gilmore tìm ra, sau này được Scott Carney triển khai thêm.

Mô hình này có các ngưỡng Fibonacci cụ thể cho từng điểm nằm trong và cần phải lưu ý rằng D không phải là một điểm, mà giống một vùng hơn, tại đó giá thường có có dấu đảo chiều, được gọi là vùng đảo chiều tiềm năng (Potential Reversal Zone – PRZ).

Mô hình cánh bướm là một mô hình Harmonic thường được nhìn thấy ở cuối một hành động giá mở rộng. Đây là mô hình hài hòa phổ biến nhất trong số các mô hình dạng này.

Mô hình giá Harmonic thực tế là sử dụng những công cụ chúng ta từng học trước đó như Fibonacci hồi quy (Fibonacci Retracement) và Fibonacci mở rộng (Fibonacci Extension). Nếu biết kết hợp chúng lại với nhau, bạn sẽ phát hiện ra mô hình giá Harmonic, từ đó tìm ra những vùng tiếp tục đi theo xu hướng cũ để thu về lợi nhuận cao nhất.

Các mô hình giá Harmonic chúng ta sẽ học gồm:

- Mô hình ABCD

- Mô hình 3 sóng ngang (Three-drive Pattern)

- Mô hình Gartley

- Mô hình con cua (Grab Pattern)

- Mô hình con dơi (Bat Pattern)

- Mô hình con bướm (Butterfly Pattern)

Giao Dịch Với Mô Hình Giá

Dù bạn đang theo trường phái Price Action, Cung Cầu, Ichimoku hay bất kì trường phái giao dịch nào đi nữa thì cũng phải biết và áp dụng những mô hình giá vào trong phân tích và giao dịch. Vì mô hình giá sẽ giúp bạn có cách nhìn một cách tổng thể quy luật lặp lại của diễn biến thị trường.

Việc sử dụng mô hình giá trong giao dịch đang được rất nhiều các Trader sử dụng hiện nay trong việc dự đoán hướng đi của thị trường trong thời gian ngắn và trung hạn. Nhất là những bạn đang tìm hiểu theo trường phái giao dịch Price Action, việc sử dụng kết hợp giữa mô hình nến và mô hình giá này vào trong các thiết lập giao dịch là cực kì cần thiết.

Mỗi mô hình giá đều có những cách xác định và cách giao dịch khách nhau, vì vậy để áp dụng giao dịch được, bắt buộc bản phải tìm hiểu kĩ càng. Rồi sau đó áp dụng phân tích trên biểu đồ, rèn luyện với nó. Điều đó sẽ giúp bạn vận dụng và giao dịch tốt hơn rất nhiều.

Để giúp bạn hiểu rõ hơn, chúng tôi đã tổng hợp những chiến lược giao dịch và cách thiết lập tín hiệu giao dịch đối với từng dạng mô hình giá trong giao dịch thực tế. Đây là những đúc kết kinh nghiệp của chúng tôi trong suốt quá trình giao dịch thực chiến trong hơn 7 năm qua.

Kết Hợp Mô Hình Giá Tại Các Vùng Giá Quan Trọng

Không phải cứ thấy có mô hình giá là chúng ta sẽ tham gia vào thị trường ngay lập tức hoặc dự đoán một cách chủ quan rằng nó sẽ đào chiều hoặc tiếp diễn, mà chúng ta cần phải tìm những mô hình giá tại những vùng giá quan trọng. Những vùng giá quan trọng ở đây là gì?

- Mô hình nến

- Vùng hỗ trợ, vùng kháng cự

- Vùng xung quang đường xu hướng (trendline)

- Các mức Fibonacci

- Vùng hợp lưu của nhiều yếu tố như: Đường trung bình MA, Hỗ trợ kháng cự, Mây Kumo,…

Sau khi chúng ta đã xác định được những vùng giá quan trọng rồi, việc tiếp theo đó là chờ đợi sự xác nhận tín hiệu đã phá vỡ mô hình giá theo xu hướng nào. Từ đó, chúng ta sẽ thiết lập tín hiệu giao dịch một cách chính xác và hiệu quả nhất.

Bài tiếp theo : MÔ HÌNH 2 ĐỈNH – 2 ĐÁY- CÁCH NHẬN BIẾT VÀ ỨNG DỤNG